原文作者:Grayscale

原文编译:Luffy,Foresight News

要点:

-

我们的加密货币行业分析框架(Crypto Sectors)显示,尽管今年比特币价格大幅上涨,但迄今为止,加密资产类别的表现参差不齐。与证券市场一样,今年的加密货币上涨主要体现在少部分币种上。

-

我们推出了 Grayscale Research Top 20 ,这是我们挑选的下个季度具有高潜力的代币。这些加密资产是根据 Grayscale Research 团队对即将到来的催化剂、市场趋势和代币特定基本面的综合评估而选出的。需要注意的是,我们 Top 20 列表中的几种资产价格波动性较大,应该被视为高风险资产。

-

鉴于潜在的现货以太坊 ETP 批准,我们预计三季度需要重点关注以太坊生态系统。

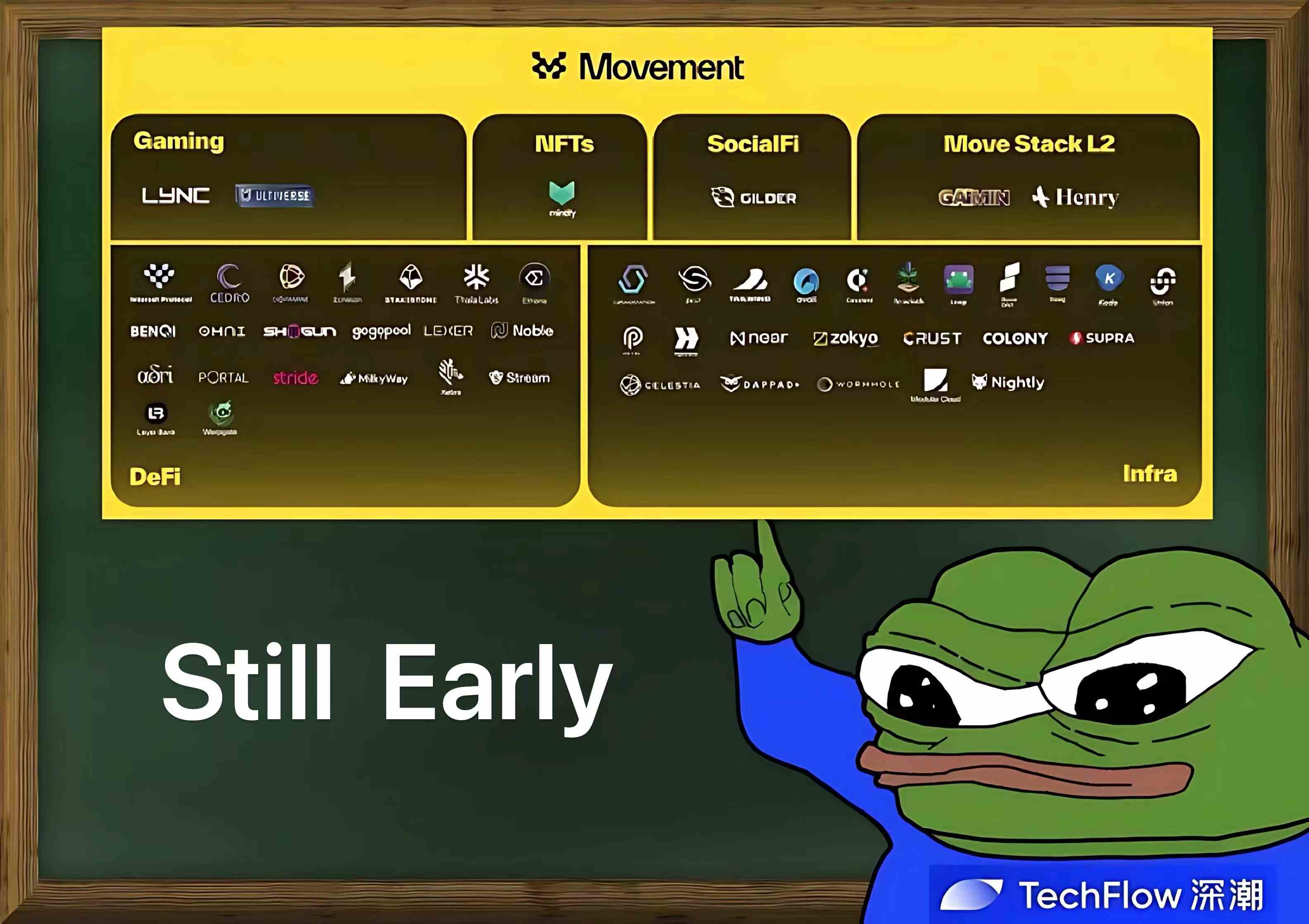

探索加密资产类别可能具有挑战性,这就是 Grayscale 创建加密货币行业分析框架的原因。这是一个全面的框架,用于了解可投资加密资产的全部范围及其与底层技术的关系。框架为投资者提供了与传统市场相当的常用工具,以帮助投资者更好地了解和探索不断发展的加密资产类别。

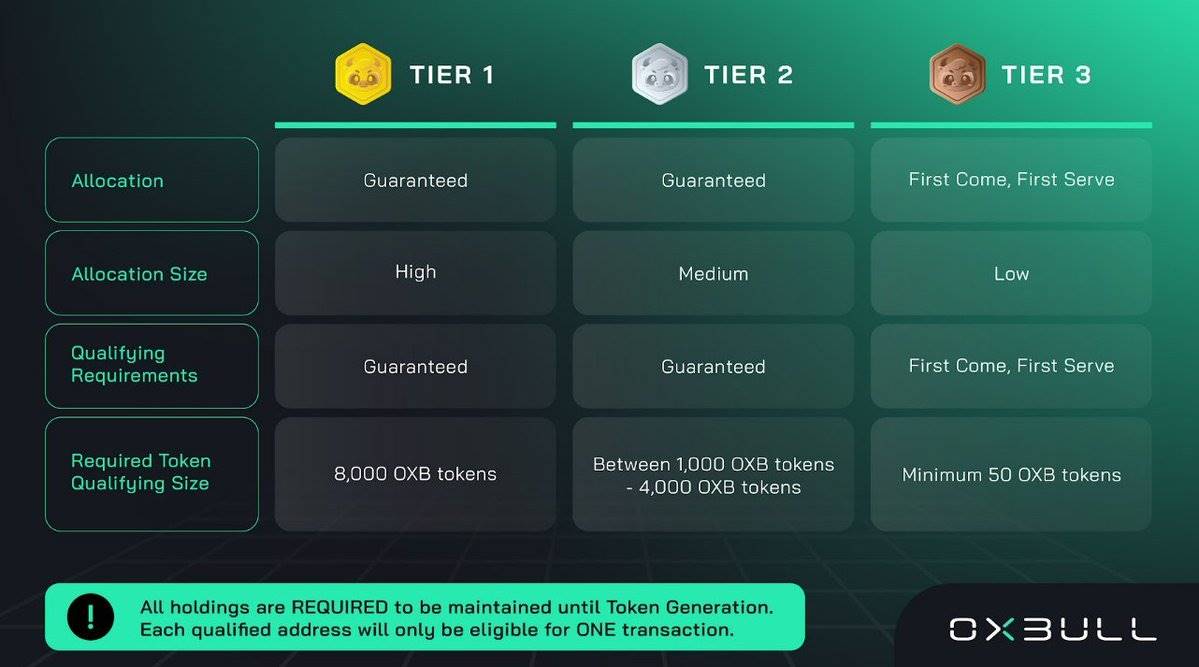

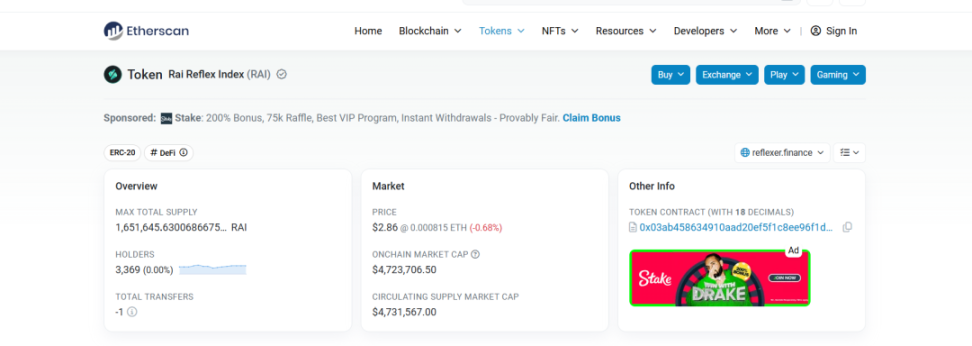

我们的加密行业分析框架将加密资产领域划分为五个不同的细类:(i)货币、(ii)智能合约平台、(iii)金融、(iv)消费者和文化,以及(v)公共事业和服务(图 1)。这五个分类中的代币与独特的用例和可投资风险相关。因此,它们的估值受不同的基本面和技术驱动因素的影响。

图 1 :加密货币行业分析框架将数字资产市场分为五个部分

今年迄今加密货币涨幅较小

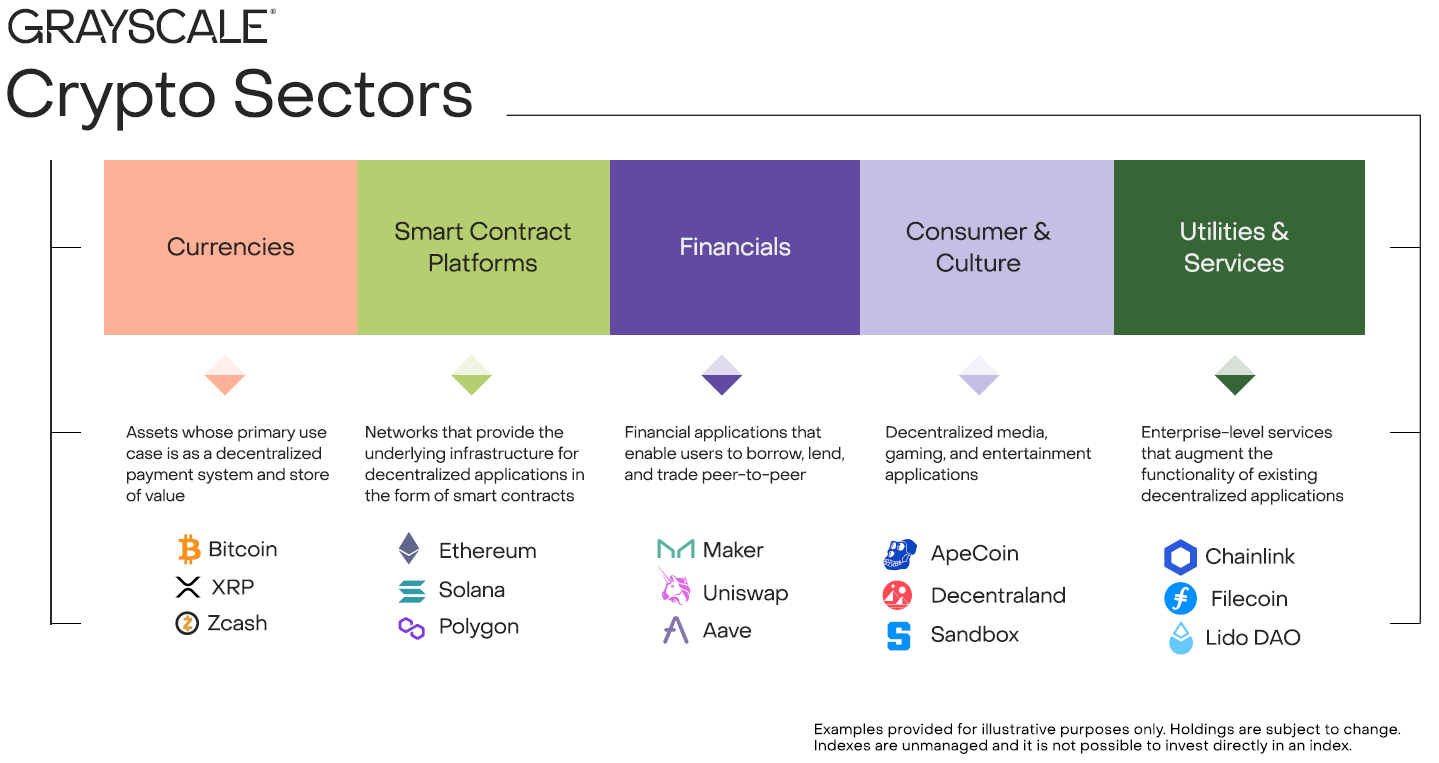

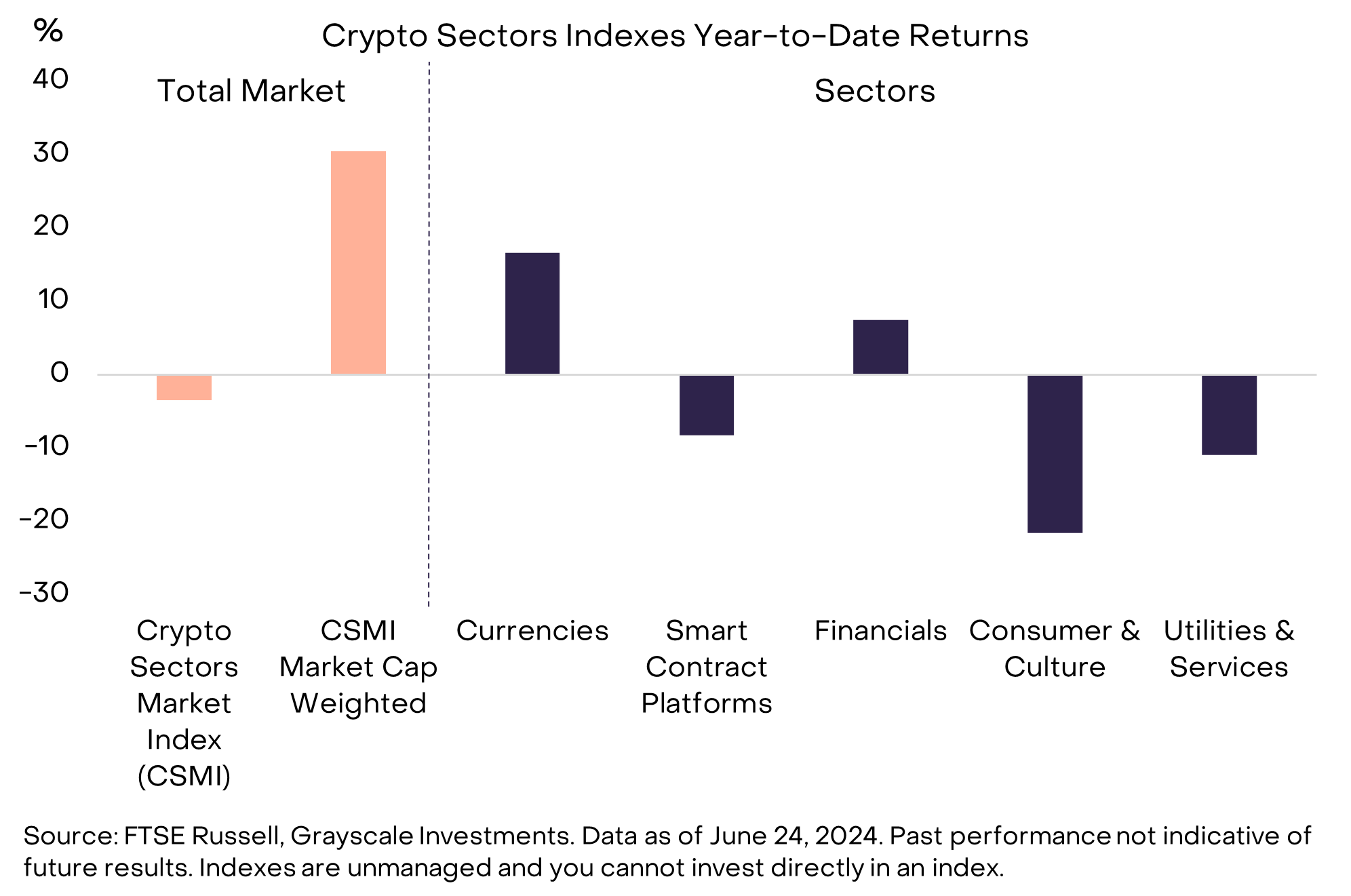

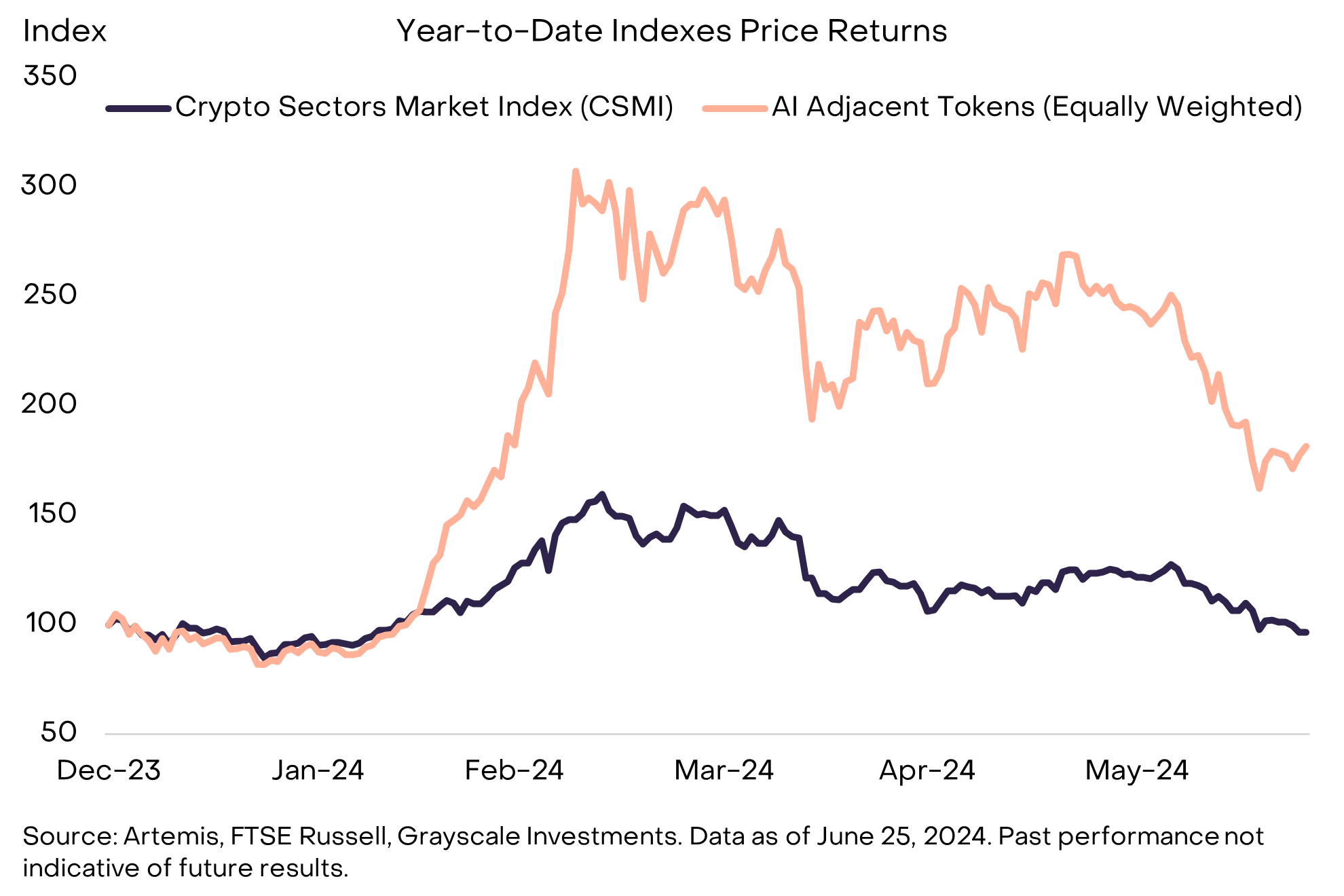

自 2024 年初以来,尽管比特币的价格上涨了约 50% ,但我们的加密货币行业市场指数 (CSMI) 实际上下跌了约 3% (图表 2)。五个加密货币行业分类的资产和总 CSMI 按其市值的平方根加权,以降低比特币的主导地位,更好地代表加密资产的整体表现。按市值加权,CSMI 增长了 30% ,反映了比特币的显着增长及其在总市值中相当大的份额(约 60% )。在五个细分市场中,表现最好的是货币类别(反映了比特币的优异表现),而表现最差的是消费和文化类别,这主要是由于今年与视频游戏应用相关的资产疲软。

图 2 :尽管比特币涨幅巨大,但今年迄今位置加密货币表现参差不齐

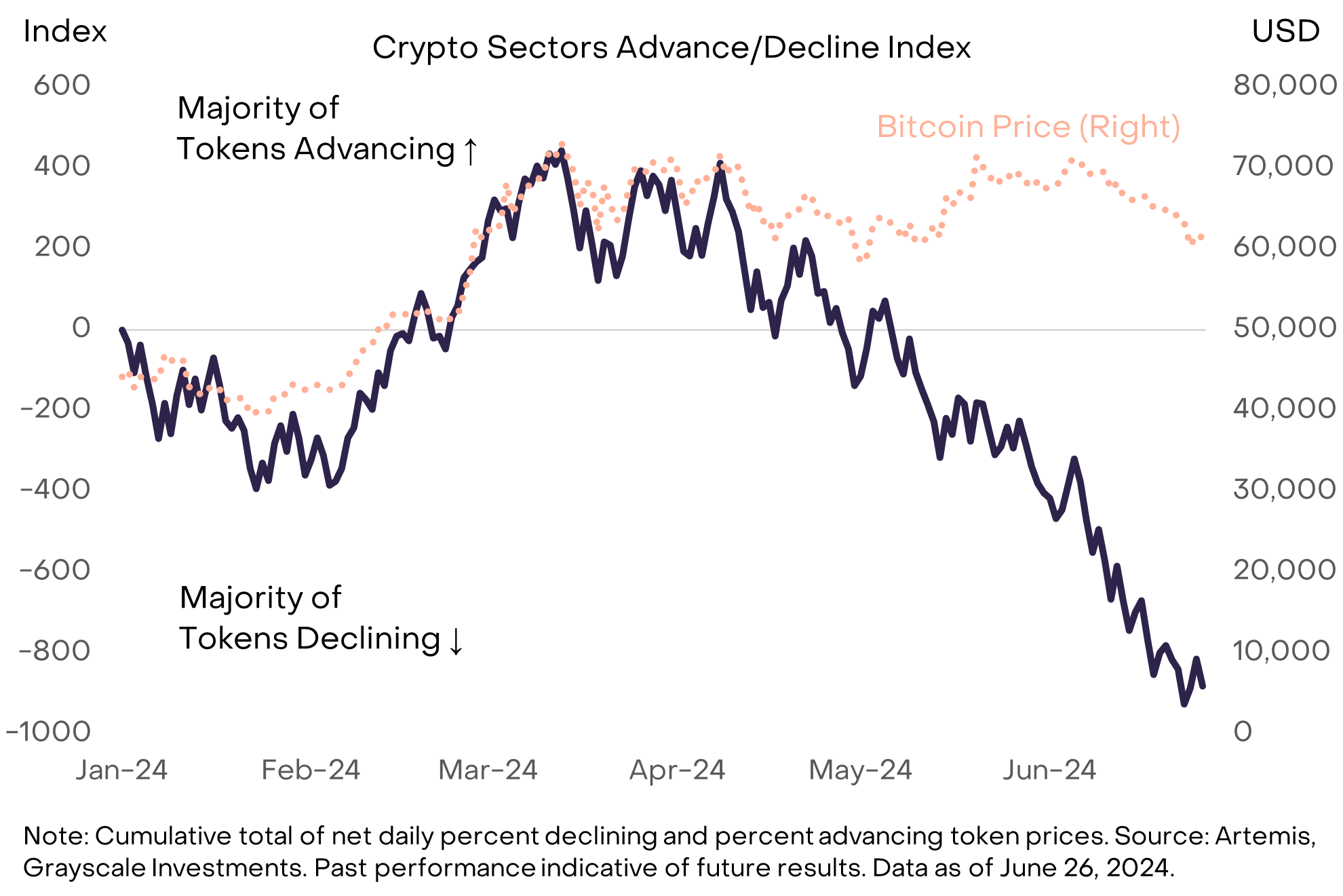

比特币和更广泛的加密货币市场之间的巨大回报差距表明,今年的涨幅缺乏广度。就像美国股市一样,少数大型科技公司最近主导了指数回报。使用加密货币行业分析框架,我们可以创建类似其他市场中应用的市场广度指标。例如,图表 3 显示了「上涨 / 下跌」指数,我们每天跟踪分析框架中代币价格上涨与价格下跌的净百分比;然后我们计算一段时间内的累计总数。根据这一指标,加密货币市场广度在 2024 年 3 月底 /4 月初达到顶峰,此后一直在下降。今年迄今为止,尽管比特币涨幅巨大,但实际上我们的分析框架中只有约 30% 的加密货币价格上涨。

图 3 :自 4 月以来市场广度下降

一个相对的亮点是与人工智能 (AI) 技术相关的资加密产,这些资产主要集中在五个类别中的智能合约平台、公共事业和服务。[ 2 ]这些协议试图解决与 AI 相关的问题(例如,机器人和深度伪造、隐私、模型验证),提供对 AI 开发至关重要的资源(例如,计算、存储、数据),或为 AI 相关服务提供通用平台(有关更多详细信息,请参阅我们的)。年初至今,与整个加密货币市场小幅下跌相比, 等权重的 AI 相关的加密货币上涨了 80% (图表 4)。

图 4 :人工智能相关代币表现优异

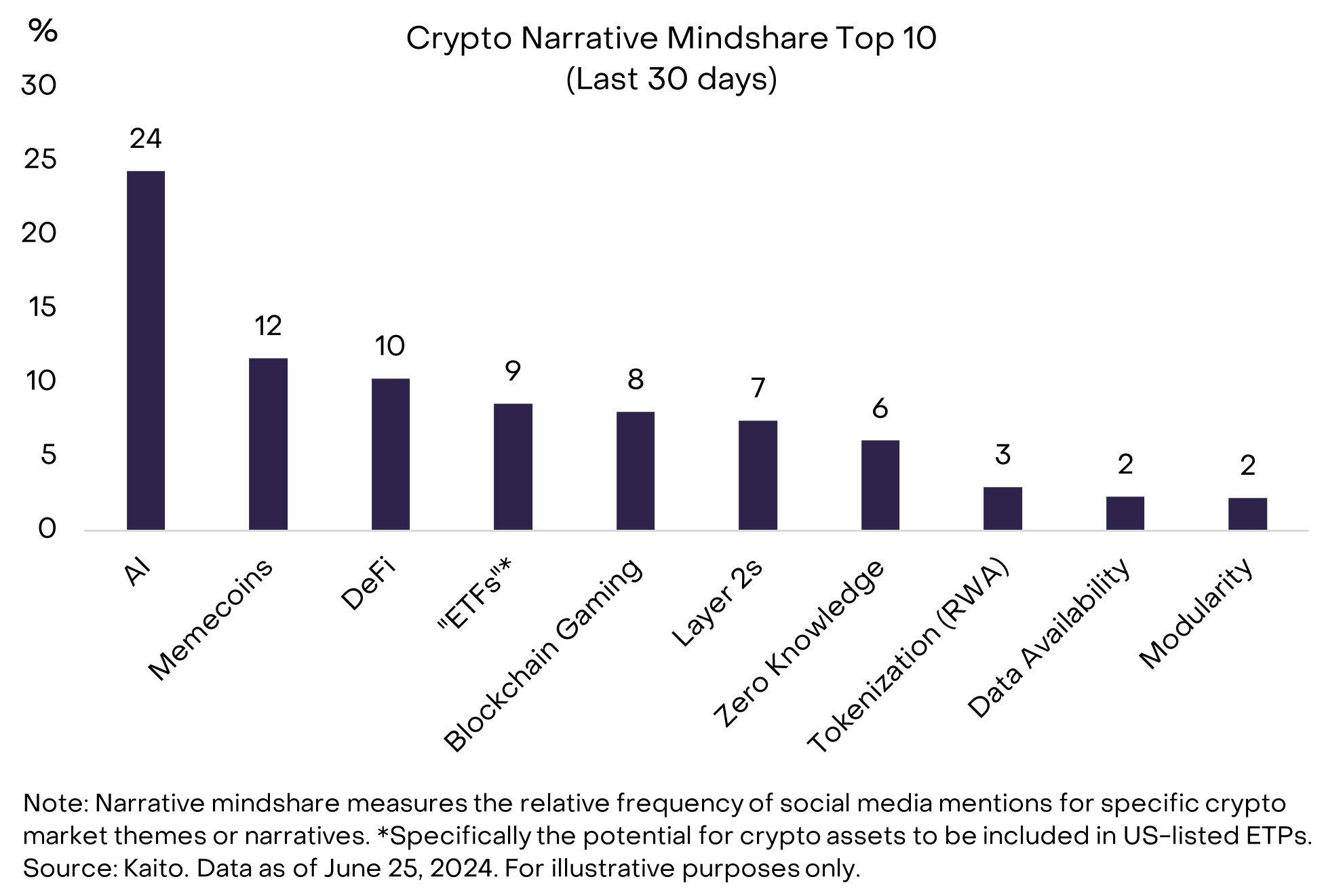

除了人工智能之外,市场参与者还关注一些其他主题,这在一定程度上影响了我们加密货币五个分类的相对表现。为了帮助我们了解市场趋势,Grayscale Research 采用了数据提供商 Kaito 的「叙事思维(narrative mindshare)」指标。这些数据衡量了社交媒体提及特定加密市场主题或叙事的相对频率,有助于评估由信徒和支持者社区驱动的加密资产,这些信徒和支持者经常在社交媒体平台上表达自己的观点。例如,在过去的一个月里,人工智能仍然是一个主导主题;其次是交易所交易基金 (ETF),它的批准可能成为市场短期催化剂;模因币和基于区块链的游戏也是热门话题 ( 图 5)。虽然市场焦点可能会发生变化,但主题往往是持久的,因此叙事思维的指标可能为未来几个月的市场表现提供线索。

图 5 :人工智能仍是最重要的主题

展望未来:聚焦以太坊生态

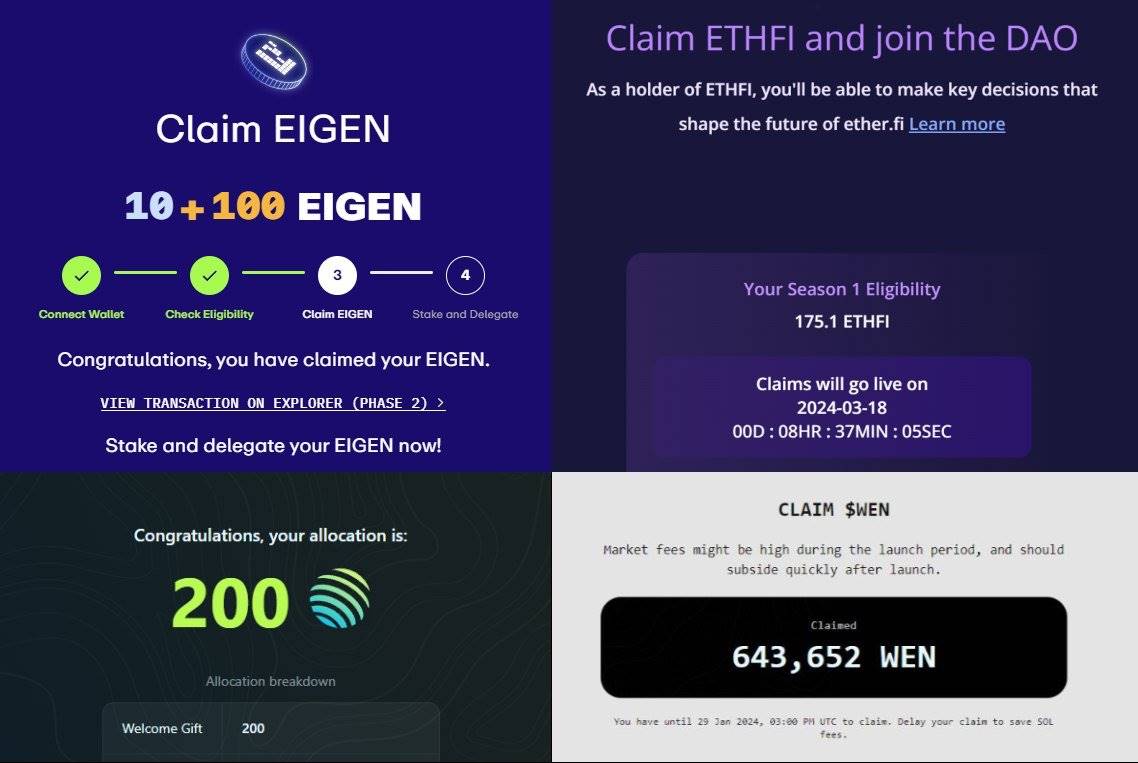

对于下一季度,Grayscale Research 预计加密市场将受到美国市场现货以太坊交易所交易产品 (ETP) 批准的影响。5 月底,美国证券交易委员会 (SEC) 批准了多家发行人的 19 b-4 表格申请,以将这些产品在美国交易所上市。此外,SEC 主席 Gensler 最近表示,监管机构可能会「在今年夏天的某个时候」批准剩余的申请。因此,虽然时间仍不确定,但出于市场分析的目的,Grayscale Research 假设这些产品将在 2024 年第三季度开始交易。与 2024 年 1 月推出的现货比特币 ETP 一样,Grayscale Research 团队预计这些新的以太坊产品将带来有意义的资金净流入(尽管少于比特币 ETP),从而可能支持以太坊及其生态系统内代币的估值(有关更多详细信息,请参阅我们的报告《》)。

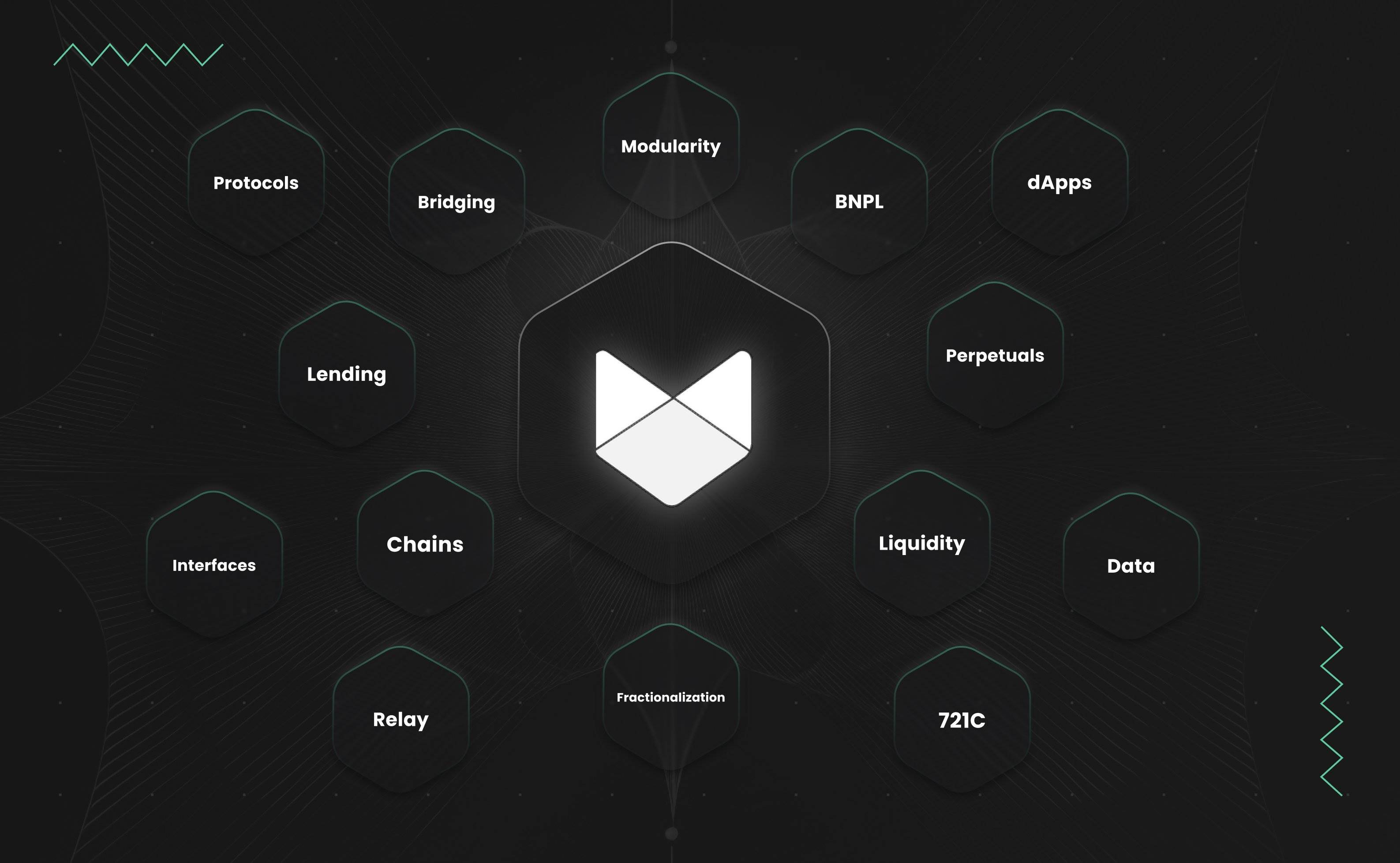

以太坊生态系统有几个独特的功能,现货以太坊 ETP 的推出可能会突显这些功能。例如,以太坊网络正在推行模块化设计理念,其中区块链基础设施的不同组件协同工作,以提供更优化的最终用户体验并降低成本。此外,以太坊是加密领域最大的去中心化金融 (DeFi) 生态系统的聚集地,也是大多数代币化项目的所在地(有关更多详细信息,请参阅我们的报告《》)。 如果 ETP 的批准刺激了人们对以太坊的兴趣和采用,我们还可能看到部分 Layer 2 项目代币(例如 Mantle)、以太坊 DeFi 协议(例如 Uniswap、Maker 和 Aave)以及对以太坊网络运行至关重要的其他资产(例如 Lido,一种质押协议)的活动和估值的上升。

除了美国现货以太坊 ETP 获批外,Grayscale Research 预计,未来一个季度,各种当前市场主题仍将受到关注,尤其是区块链技术与人工智能之间的潜在交集。此类别中的一项资产是 Near,其创始人是「Transformer」架构的联合创始人,该架构为 ChatGPT 等人工智能系统提供支持。就每日活跃用户而言,Near 是顶级智能合约平台之一,并在非金融用例中获得了广泛的实际应用。然而,最近,Near 依靠其人工智能专业知识,通过由前 OpenAI 研究工程师顾问领导的研发部门,宣布开发「用户拥有的 AGI」。市场对人工智能的持续偏好也可能使 Render 和 Akash 等去中心化 GPU 市场受益。

除了主要的市场主题外,各种项目似乎都受益于它们自己独特的采用趋势,无论是由于创新技术还是与提供用户增长空间的平台的整合。两个值得注意的例子是 Toncoin 和 Pendle。TON 区块链是一个与 Telegram 消息平台绑定的智能合约平台,用户、交易和费用收入都在显着增长。Pendle Finance 是一种相对较新的 DeFi 协议,允许用户自定义其策略的收益状况。虽然这不是一个新趋势,但我们也相信 Solana 网络正在实现有机采用增长,这要归功于引人注目的用户体验。

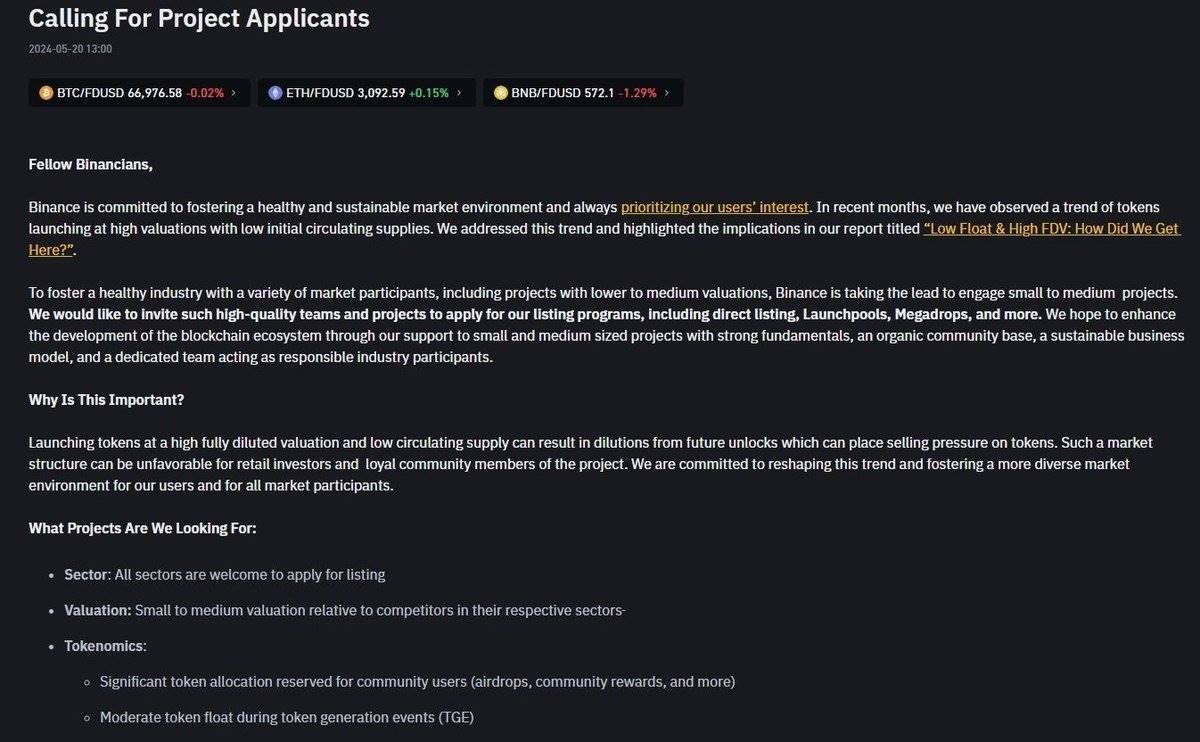

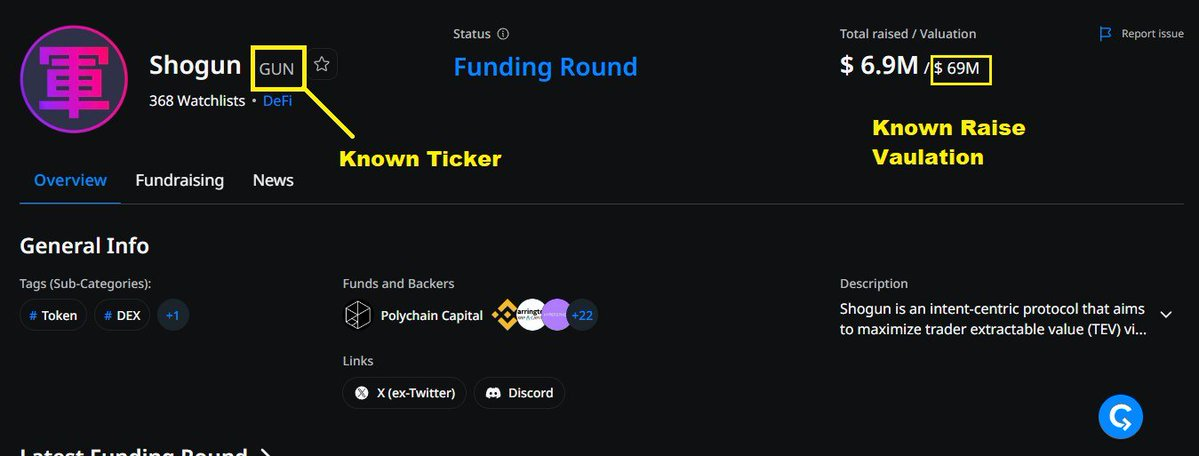

最后,加密货币市场可能会继续区别供应通胀相对较低和供应通胀相对较高的代币。尽管比特币的总供应量达到最大值,且年度通胀率相当低,但我们分析框架中的许多代币并不具有这种结构。事实上,许多代币的流通供应量相对较低,而每月或每年的供应通胀量(「解锁」)相对较大。在这些情况下,即使项目正在经历用户采用和收入增长,供应量的增长也可能稀释现有代币持有者的权益。这样的例子包括著名的以太坊 Layer 2 网络,如 Arbitrum 和 Optimism,尽管用户采用率很高,但原生代币的回报相对较差,这可能是由于流通供应量的迅速增长导致的。

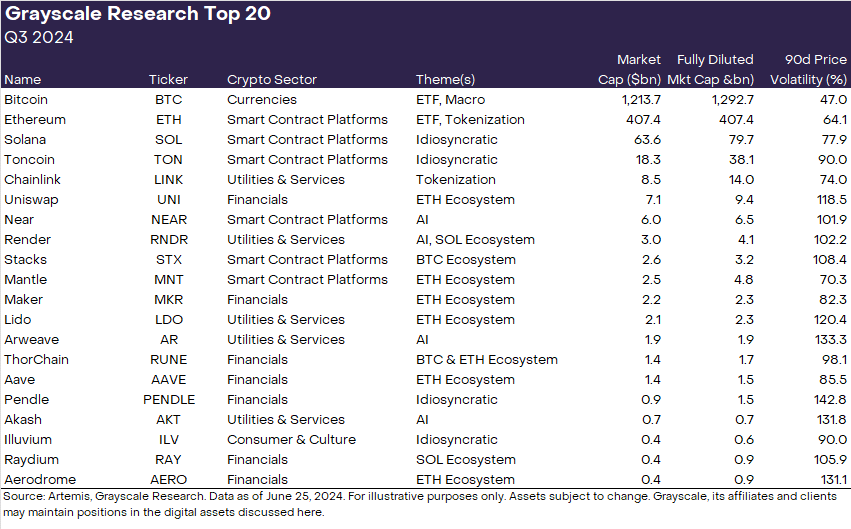

介绍 Grayscale Research Top 20

为了突出特定加密行业高潜力代币,我们推出了 Grayscale Research Top 20 (图表 6)。Top 20 代表了加密货币的多元化资产组合,我们认为,由于 (i) 直接催化剂或趋势主题、(ii) 有利的协议采用趋势和 (iii) 低或中等代币供应通胀等因素的结合,这些资产在未来一个季度具有很高的潜力。这些资产的选择代表了近期的市场前景,因此可能会排除没有直接催化剂或基本面持续改善的较高市值资产。我们打算每季度更新一次 Grayscale Research Top 20 列表。请注意,列表中的几种资产波动性较大(如图 6 最右边一栏所示),应被视为高风险资产。

图 6 : 2024 年第三季度的高潜力资产