本文来自:Hack VC 合伙人 Ro Patel

译者:Odaily 星球日报 Azuma

代币锁仓的设计现状

在当前的市场周期中,“高 FDV,低流通”的代币发行方式已逐渐成为了一种主流趋势,这已引发了投资者对于市场可持续投资潜力的担忧。预计到 2030 年,加密货币市场中将有大量代币逐渐解锁,除非需求得到了显著增长增加,否则市场必将为承受这些潜在的抛压。

就历史惯例而言,网络/协议的贡献者们(包括团队及早期投资者)通常都会获得一定比例的代币作为回馈,这部分代币会依照特定的时限结构进行锁定。作为网络/协议早期的主要开发力量,贡献者们确实应该得到适当的补偿,但同时也应该注意去平衡其他相关者的利益,尤其是 TGE 后公开市场上代币投资者们的利益。

这里的比例设计至关重要。如果锁仓代币的占比过大,进而影响到了代币的可用流动性,这将对代币的价格产生不利影响,进而损害所有持有者的利益;反过来,如果贡献者们得不到适当的补偿,他们则可能会丧失继续 build 的动力,最终这也会损害所有持有者的利益。

代币锁仓的经典参数包括:分配比例、锁仓时间、解锁时长以及交付频率,所有这些参数都仅仅只在时间维度上发挥作用。结合现状来看,仅使用上述经典参数限制了我们对于解决方案的想象空间,因此需要加入一些新的参数,来探索一些新的可能性。

在下文中,我建议添加基于“流动性”和/或“里程碑”的维度,以改进当前市场上最常见的代币锁仓模型。

基于“流动性”的锁仓机制

流动性的定义并不绝对,有很多方法都可以在不同的维度上量化流动性。

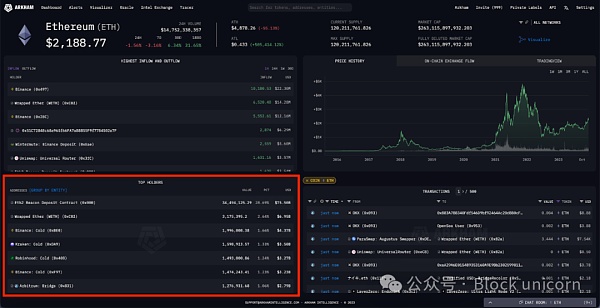

衡量流动性的一种可行标准是检查代币在链上和中心化交易所(CEX)上的买单深度。通过计算所有买单深度的累积总和,我们可以得到一个数字,在这里我们可以将其称为 bLiquidity(买方流动性)。

当设计锁仓条款之时,项目方可以引入 bLiquidity 和 pbLiquidity(即买方流动性的百分比,理论上可以是零到一之间的任何值)等两个新参数,合约层面这时可以输出为:

-

min(tokens to be claimed under normal vesting output, pbLiquidity * bLiquidity * token unit FDV)

接下来,我们将通过一个例子来详解基于流动性的锁仓机制的运作方式。

假设某个代币的总供应量为 100 个,其中 12% (12 个代币)将分配给有锁定要求的贡献者们,每个代币价格为 1 美元(为了简化计算假设代币价格保持不变)。

如果采用以时间为维度的锁仓方式,假设这部分代币会在 TGE 之后的 12 个月内线性释放,这意味着贡献者每月可解锁 1 个代币,即 1 美元。

如果添加了以流动性为基础的额外锁仓条款,假设本次锁仓条款中所设定的 pbLiquidity 数值为 20% ,bLiquidity 为 10 美元(即在 12 个月内该代币至少有 10 美元的买方流动性)。在锁仓的第一个月,合约会自动查看 10 美元的 bLiquidity 数,再乘以 20% 的 pbLiquidity 数值,得到的结果为 2 美元。

根据上文所提供的 min 函数(经典机制和额外机制,两种情况取最小值),此时合约将自动释放 1 个代币,因为此时依照经典机制的释放价值(1 美元)要小于依照额外机制的释放价值(2 美元)。然而,如果我们将上文中的 bLiquidity 参数改为 2 美元,那么此时合约将自动释放 0.4 个代币,因为此时依照经典机制的释放价值(1 美元)要大于依照额外机制的释放价值(20% * 2 美元 = 0.4 美元)。

这就是根据流动性来动态调整锁仓结构的潜在方式。

优势

-

当前市场上的主流锁仓模型基本只关注时间维度,或许也会间接关注在特定价格下是否存在足够的流动性来消化解锁。基于流动性的锁仓模型则要求项目方主动去关注围绕其代币去构建流动性,并将其与某些具体的激励措施相结合。

-

对于公开市场上的投资者们而言,他们也将获得更强力的信心传递 —— 只有在流动性充足的情况下,才会解锁预定的代币额度,否则将只会解锁符合流动性现状的部分额度,从而避免代币价格因流动性无法承载新抛压而暴跌。

潜在挑战

-

如果代币始终未能获得足够的流动性支持,这可能导致贡献者获得回报(解锁)的周期被大大拉长。

-

额外规则可能会使代币解锁频率及周期的计算更加复杂化。

-

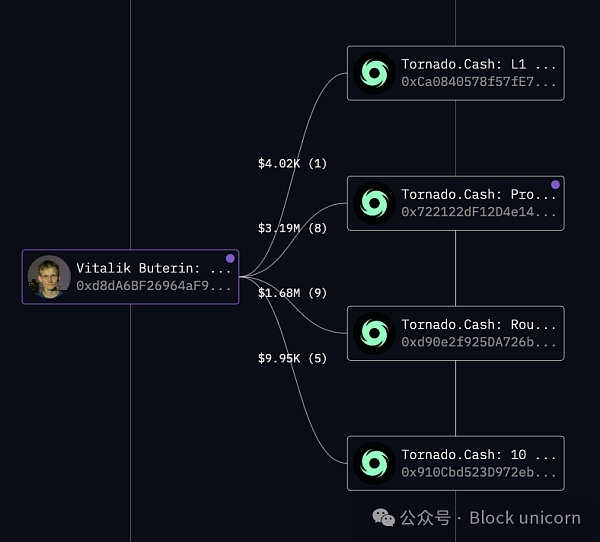

可能会激励虚假的买方流动性。不过,这可以通过多种方法来进行规避,比如可以考虑仅选择在当前价格附近一定比例的 bLiquidity,或是仅考虑具有一定锁仓限制的 LP 头寸。

-

贡献者们可以从解锁合约中不断获取代币但不立即出售,并逐渐积累大量额度,之后他们可以再一次性出售所有代币,这可能对流动性产生重大影响,并导致代币价格下跌。然而,这种情况类似于巨鲸主动积累大量处于流动状况的代币,巨鲸清仓并导致价格下跌的风险始终存在于市场。

-

相较于在 DEX 获取 bLiquidity 数值,在 CEX 内获取该数值要更加困难。

在继续讨论基于里程碑的锁仓模式之前,项目方应该去考虑如何确保吸引足够的流动性,以保证“正常”的解锁进度。一个潜在思路是通过激励措施奖励锁仓的 LP 头寸,另一个思路则是想办法吸引更多的流动性提供者 —— 比如我们在中所写的那样,可以通过允许流动性提供者从项目库存中借用代币来吸引更多人的参与,以围绕自身代币创建一个更加稳定的市场。

基于“里程碑”的锁仓机制

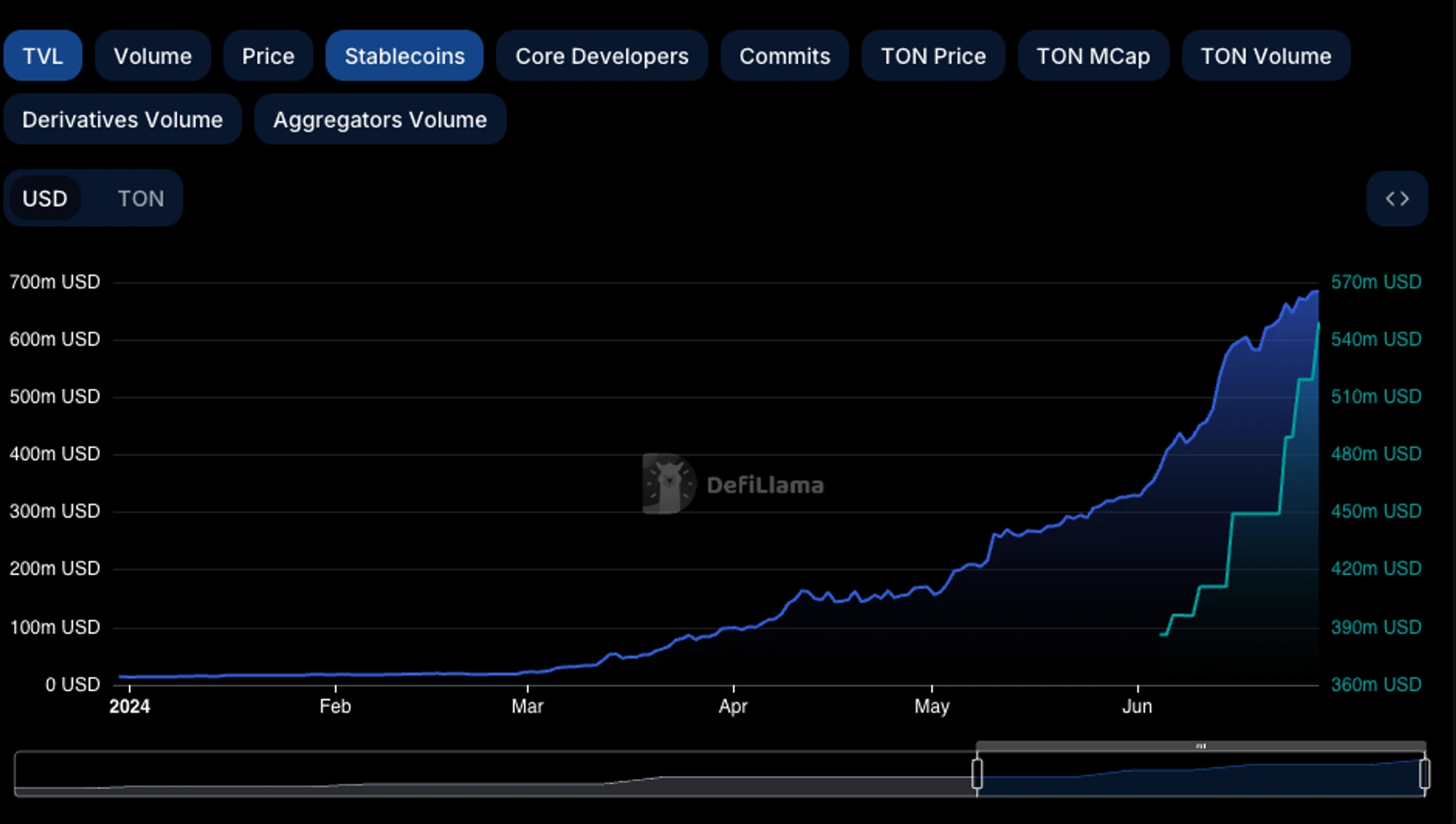

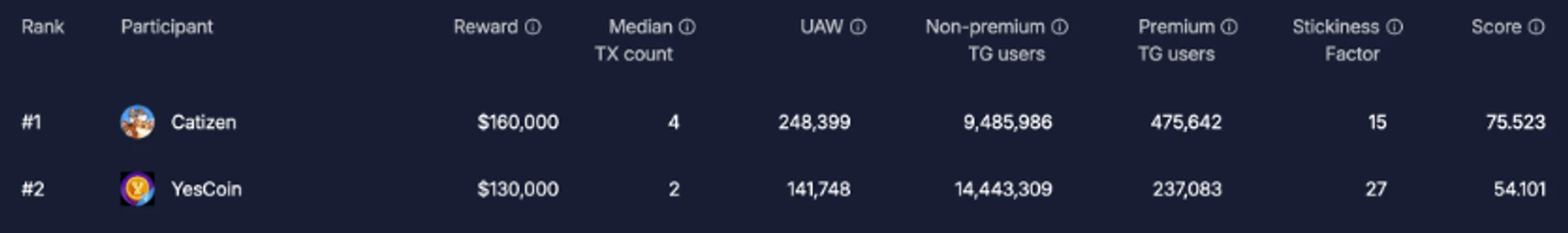

另一个可能改善代币锁仓模型的额外维度是“里程碑”,比如用户数量、交易量、协议收入、锁仓总价值(TVL)等数据参数,这些可被量化的数值均可用于评估协议的吸引力状况。

类似与前文依照流动性的锁仓设计,协议也可通过引入各项里程碑的额外参数,来设计一个二元型的代币锁仓条款。

比如,如果想要实现 100% 的“正常”解锁,协议必须达到 1 亿美元的 TVL、 100+ 的日活、超 1000 万美元的日均交易量等等。如果这些数值未能达标,最终解锁的代币额度将低于最初预设的目标。

优点

-

基于里程碑的锁仓机制确保了当代币开始大量解锁时,协议将具备一定的吸引力和流动性。

-

对时间维度的依赖较少。

缺点/挑战

-

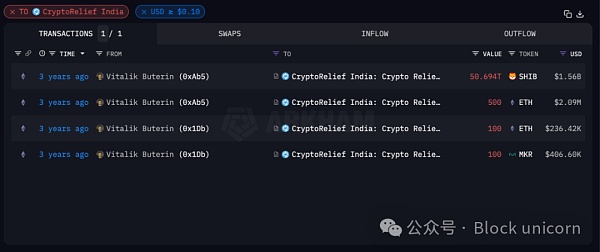

数据是可以被操作的,尤其是像活跃用户和交易量这样的统计数据更可能会被操纵。相对而言,TVL 指标可能不太容易被操纵,但对于某些重资本效率的项目而言,该指标的重要性也相对较低。收入更难被操纵,但某些活动(如交易刷量)可以转化为更多的费用,从而产生收入,因此间接来看它仍然是可以操纵的。

-

在评估数据操纵的可能性时,最重要的是要注意各个群体的动机。团队和投资者(即解锁计划所涉及的群体)都有动机去操纵统计数据,公开市场的投资者们则不太可能操纵统计数据,因为他们几乎没有理由去加速解锁。

-

链下的法律协议或许可以大大减轻具备该动机群体的作恶意向。例如,项目可以事先对违反规则的行为设立严重的惩罚标准 —— 比如若发现团队成员或投资者进行了刷量交易或其他数据造假行为,可能会剥夺他们原有的代币份额。

结论

当前市场“高 FDV、低流通”的趋势已引发了公开市场投资者对于市场可持续投资潜力的担忧。

单纯基于时间维度的传统锁仓模式无法匹配复杂的市场环境,通过将流动性和里程碑等维度整合到代币锁仓条款中,项目方可以更好地对齐激励,确保深度充足,并保证协议的吸引力。

尽管这些新的设计也带来了新的挑战,但更健全的锁仓机制显然会带来更多的好处。通过细致的设计,这些改进版的锁仓模型可以有效提高市场信心,为所有利益相关者创造一个更加可持续的生态系统。