原文作者:Mason Nystrom,Variant Fund 投资合伙人

原文编译:Luffy,Foresight News

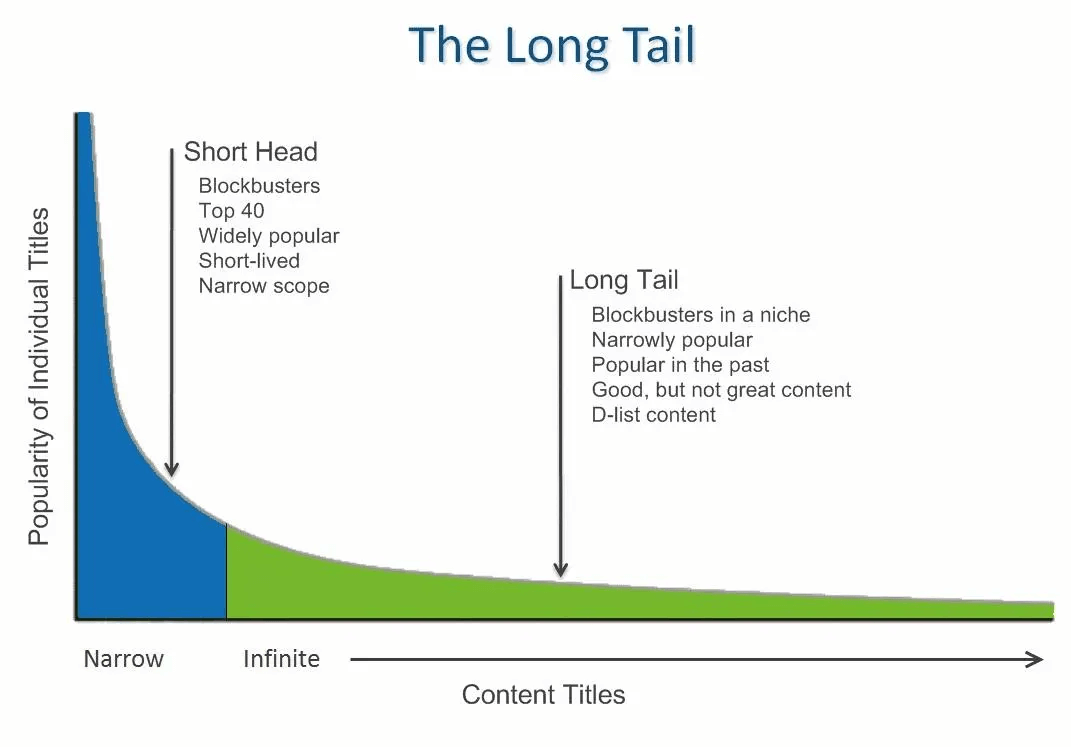

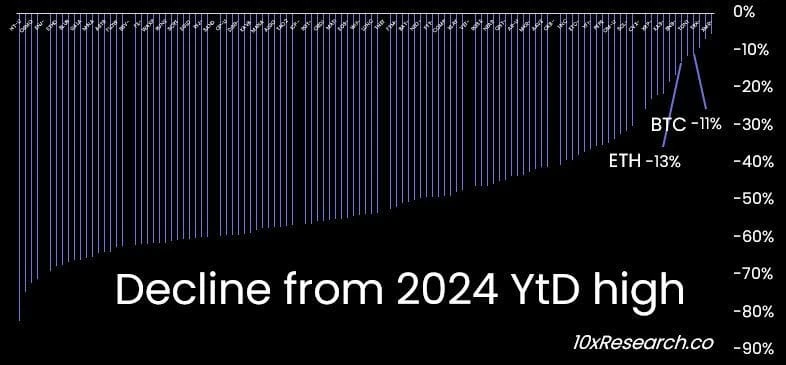

代币激励可以为市场吸引供应方参与者,从而克服冷启动问题。但并非所有的供应都是一样的。

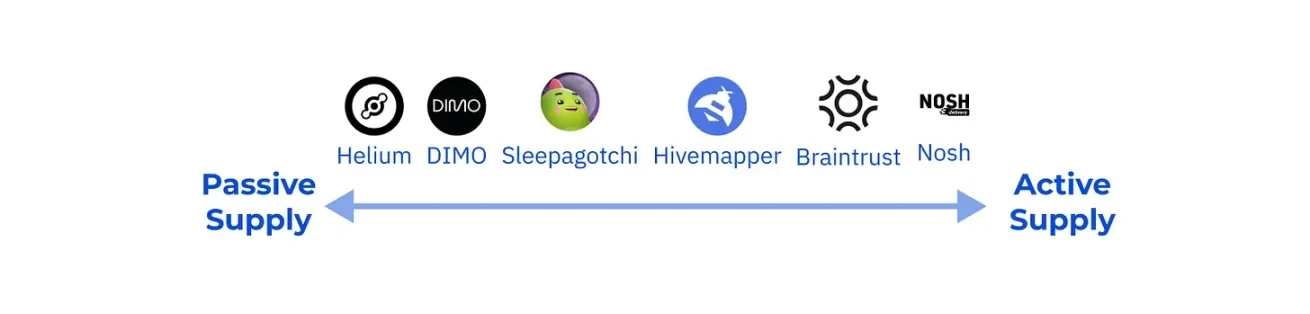

主动型供应是指必须持续参与市场活动;被动供应则是指需要初始引导但极少需要后续维护。

拥有主动型供应的代币化市场更具粘性,一旦达到某个规模,往往能具有更高的防御性,因为需求的复合性质为供应商提供了更好的经济效益。谁先达到最大的需求流动性,谁就能获胜。

相反,被动供应的市场能够在没有同等市场需求匹配的情况下快速扩大供应,但其粘性难以保证。建设者可以在引导代币化市场的同时利用这些特性,但前提是他们知道如何权衡。

主动型市场与被动型市场

主动供应市场倾向于防御性而被动市场更容易扩大规模,要理解这一点必须先了解它们的一般特征,每个特征都有一定的范围限制。

人力与资源

主动供应如同人力劳动。目前为止,人们还不能像出租存储空间一样被动地出租他们的脑力。例如,Braintrust 是一个去中心化的职业网络,它需要不断供应人才来满足雇主的实时需求。

与人力劳动相对应的是资源,例如硬件、NFT 和资本。这些是被动供应的典型代表。例如,汽车数据共享网络 DIMO 要求用户购买并连接 DIMO 硬件设备。在支付一次性费用后,该设备会持续将车辆数据传输到 DIMO 网络,几乎不需要用户再次输入。

机会成本与沉没成本

在主动型市场中,供应方参与者会选择收入 / 收益和代币升值潜力最佳的市场。Axie Infinity 推广了边玩边赚的模式,它与其他用户可以通过劳动赚取收益的市场竞争。如果没有强大的有机需求,活跃型市场就必须不断与用户花时间赚取代币的所有其他方式竞争。

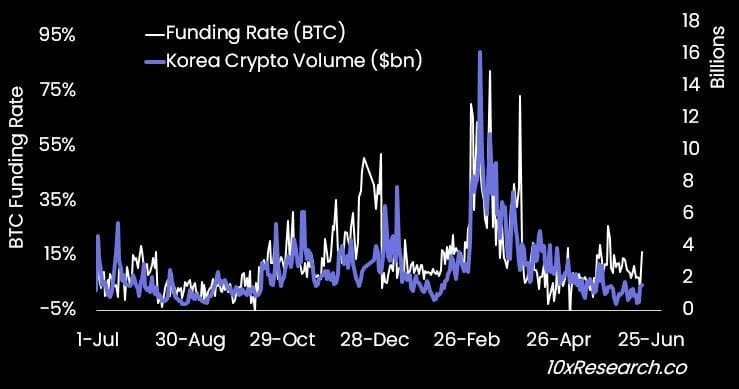

然而,被动型市场中供应方需要在前期投入资产,存在一定的沉没成本。因此,只要有利可图,供应方运营商就会被动地将实物资产提供给市场。例如,GPU 所有者有动力将其计算能力提供给 GPU 市场。即使在供需失衡的情况下,被动型市场也可以利用代币激励来支持大量供应。

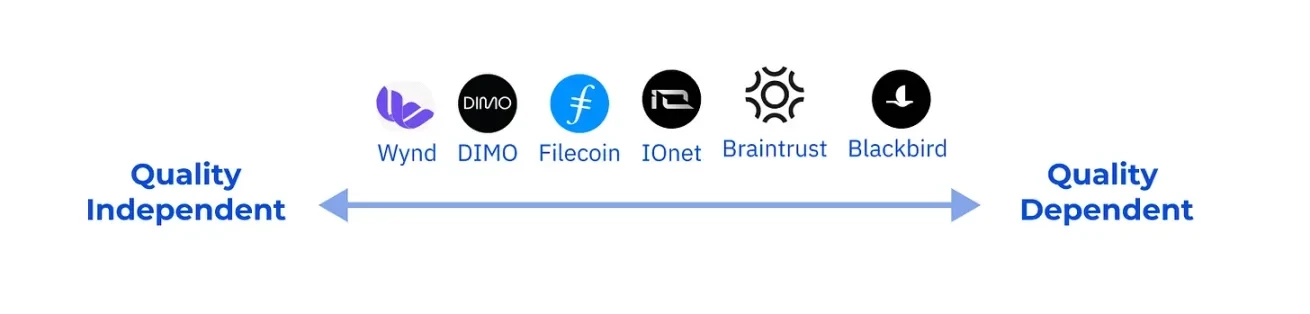

质量依赖型供应与质量独立型供应

当你对供应质量有清晰的认识时,扩大市场规模就会容易得多。被动供应市场拥有实物供应,比主动供应市场更适合这种情况。这是因为它们的供应通常带有定量限定,使提升质量更容易。例如,GPU 有不同的量化分类(例如 A 100 与 RTX 4090 s),它们与供应质量息息相关。

这种情况在主动供应市场中很少见,因为这些市场需要应对人员能力高度差异的问题。Braintrust 或 Nosh 等零工平台的优秀程度取决于其工人,但需求方对这些工人的素质有不同的标准。

代币设计的含义

那么,建设者应该如何引导代币化市场并使其扩大规模?市场的供应特征对代币设计有何影响?

主动供应的市场

对于主动供应的市场来说,代币设计有几个关键点:

-

随着需求增长扩大代币激励规模

-

激励供应方的忠诚度、质量或可靠性

-

建立动态激励机制

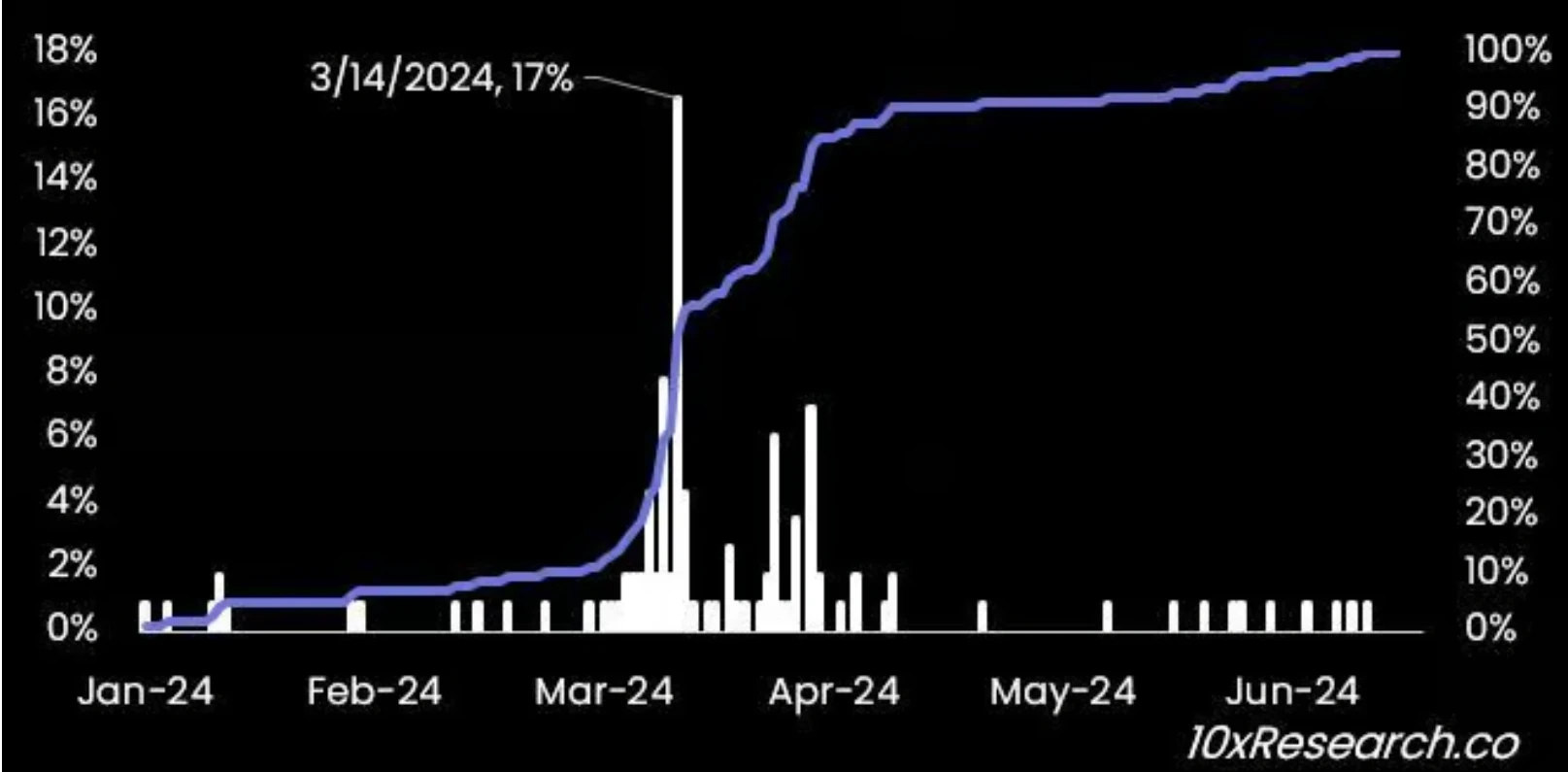

在被动市场中,供应可以等待需求赶上(例如 Filecoin)。但在主动市场中情况并非如此,因为人们面临着高昂的机会成本。因此,建设者必须优先考虑需求方的增长才能保持竞争力。然而,代币可以帮助引导初始需求,以引导应方参与者加入市场。

扩大主动型市场规模的一种策略是动态扩大供应方激励措施,使代币分配与增长紧密相关。一种相关机制是以许可的方式引入供应,这样就可以持续为供应方参与者提供稳定的收益率,从而保持供应方劳动力的参与度和可靠性。

无论如何,这种主动供应市场的限制实际上使它们在发展过程中更具粘性:随着需求增加,它们能够提供更稳定的收益。从激励设计的角度来看,这种代币化市场应该专注于提供持续的奖励,以保持用户在平台上的活跃度。此外,他们应该动态调整这些奖励,以激励那些提供稳定供应的用户,而不是那些可能流失的用户。

不过,虽然代币激励对于引导供需很有价值,但可能需要在服务、验证和声誉层面进行一些创新,以扩大供应质量,这是主动供应市场的一个重要特征。

在这方面,代币化市场必须吸取传统托管市场的经验教训。例如,RealReal 和 StockX 提供验证服务,以确保实物供应合法。同样,Braintrust 充当中间人,并在其市场产品中提供质量保证层,同时利用代币帮助引入供应。

能够利用代币扩展效应的主动供应市场可以做得更好。通过使用基于权益的中介网络或代币激励的验证和管理层,可以增强质量保证流程并产生更高效的市场。

那些供给和需求来自同一用户的代币化市场呢?比如 NFT 市场或 Axie、Stepn 等边玩边赚游戏?

在调整代币激励措施时,这些角色可以转换的市场需要更加灵活,因为他们最有可能发现代币的投机性飞轮并混淆有机需求。这样的市场可以通过将锁仓纳入代币奖励中,激励长期参与,帮助缓解增长的反身性。主动供应的市场应该激励供应方多样性,以带来更多的专业消费者和专业供应,而不是零售供应,后者可能更加反复无常。

被动供应的市场

对于被动供应市场的建设者来说,代币设计也可以获得重要的启示:

-

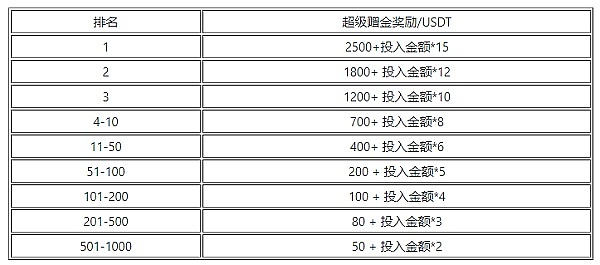

主动扩大供应方数量,实现商业上可行的规模

-

通过需求方产品(例如 SDK、API)或通过专有硬件锁定供应方来建立更强的防御能力

-

激励供应方的忠诚度、质量或可靠性

被动供应的市场通常需要达到一定的供应门槛,市场才能具有商业可行性(即产生强劲需求),因此构建者最初应该专注于供应方的增长。此外,这种供应通常以数量而不是质量来衡量。例如,像 DIMO、Hivemapper 和 Wynd 这样的数据收集网络需要大量数据,然后才能使基于它们构建的聚合数据或服务变得有价值。

由于所有被动供应的市场都更容易扩展,因此新进入者不会仅通过聚集足够的流动性来确保需求。相反,它通常需要通过构建 SaaS 组件(例如 SDK 和 API)来在产品上展开竞争,以帮助需求方访问市场。像 IO.net 这样的 GPU 市场提供聚合服务,使终端计算用户更容易访问 GPU。同样,DIMO 已经建立了一个市场,使 DIMO 代币所有者能够为他们的汽车购买服务。

另一种让被动供应市场更具防御性的方法是从商品化供应转变为专有供应。Helium 和 XNET 等无线网络市场正在利用专有供应来构建其电信基础设施。

最后,考虑到被动供应市场的高沉没成本,只要回报超过运营成本,供应方通常会继续为网络提供服务。当沉没成本高而机会成本低时(例如 Blackbird 餐厅接受 FLY 代币),供应方更容易留下来,因为供应方有内在的激励来为市场提供服务。相反,当高沉没成本与高机会成本同时存在时(例如 GPU 所有者为计算市场提供服务),需求或代币奖励可能是供应方选择分配资源的决定性因素。