原文作者:Jaleel,BlockBeats

近期比特币生态最火的两个 meme 资产,非 DOG 和 Pizza 莫属。

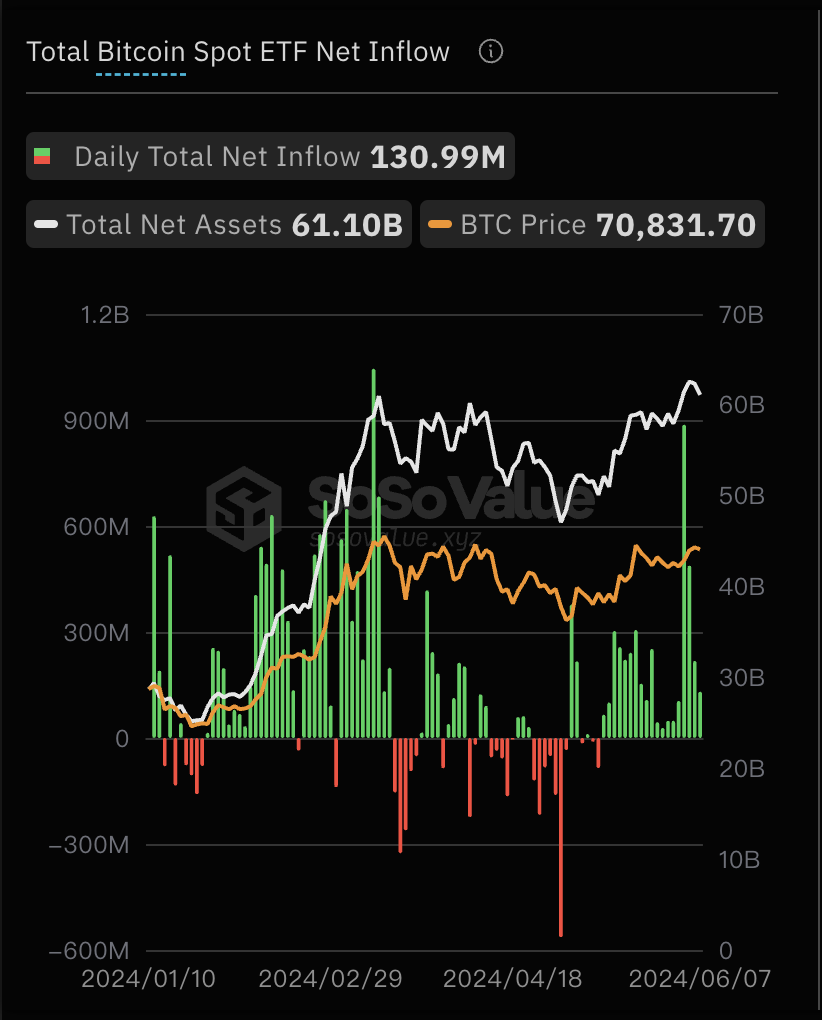

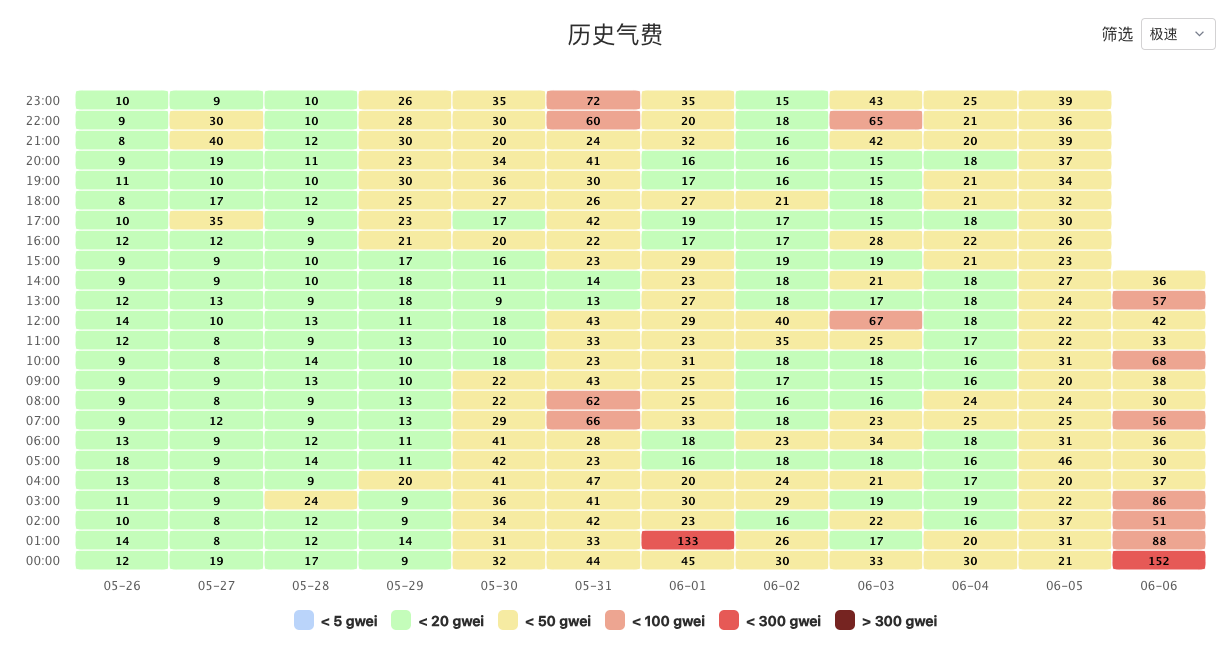

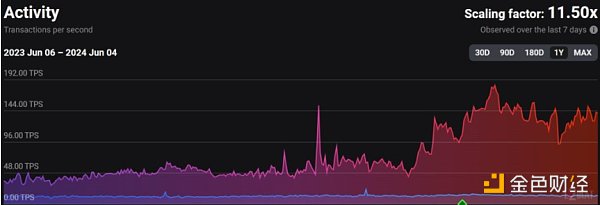

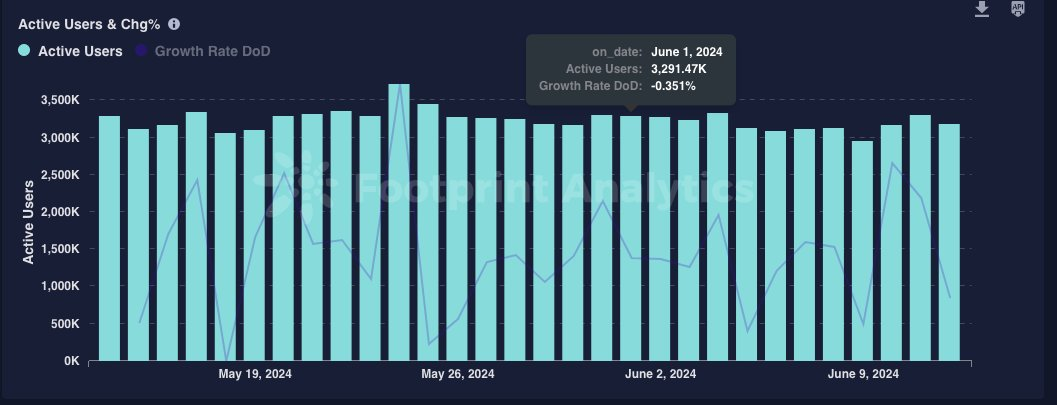

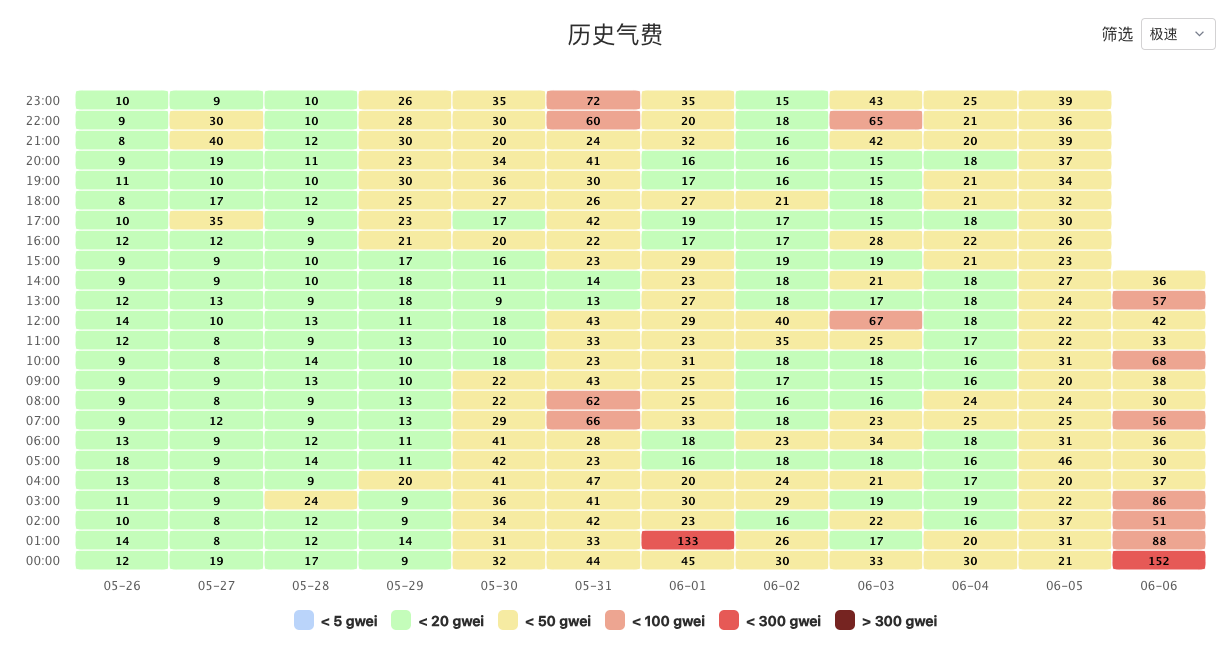

随着比特币再度上涨至 71000 美元,市场行情明显有了好转,比特币生态又再度活络起来。进入 6 月开始,比特币链上 Gas 有了明显的上涨。

Runes 符文生态的整体市值完成了翻倍,从十亿美元上涨到了二十亿美元,目前毫无疑问的龙一资产 DOG•GO•TO•THE•MOON(后文简称为 Dog)一直在突破新高,曾经因为持有符石而被空投的 Dog,每一份空投的价值达到了八千多刀。

再看 BRC20 里,虽然没有 Dog 惊人的上涨,Ordi 和 Sats 也有不同程度的上涨,同时五字字符里也出现了 Pizza 这样的热门资产,Unisat 将在 48 小时内完成空投。

这意味着比特币生态将开始一个「洗牌潮」,肉眼可见的,狗和披萨正在席卷比特币。

过去半年里最热的铭文

「我的微信里已经有将近 10 个 Pizza 的场外交易群了」,BlockBeats 从身边的朋友口中得知。

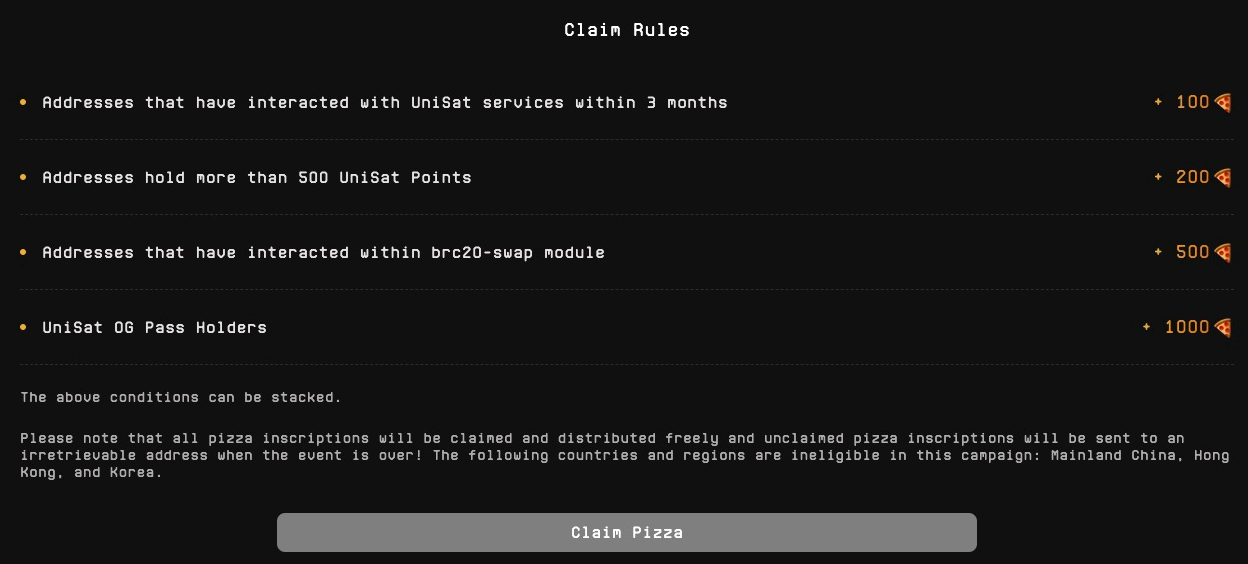

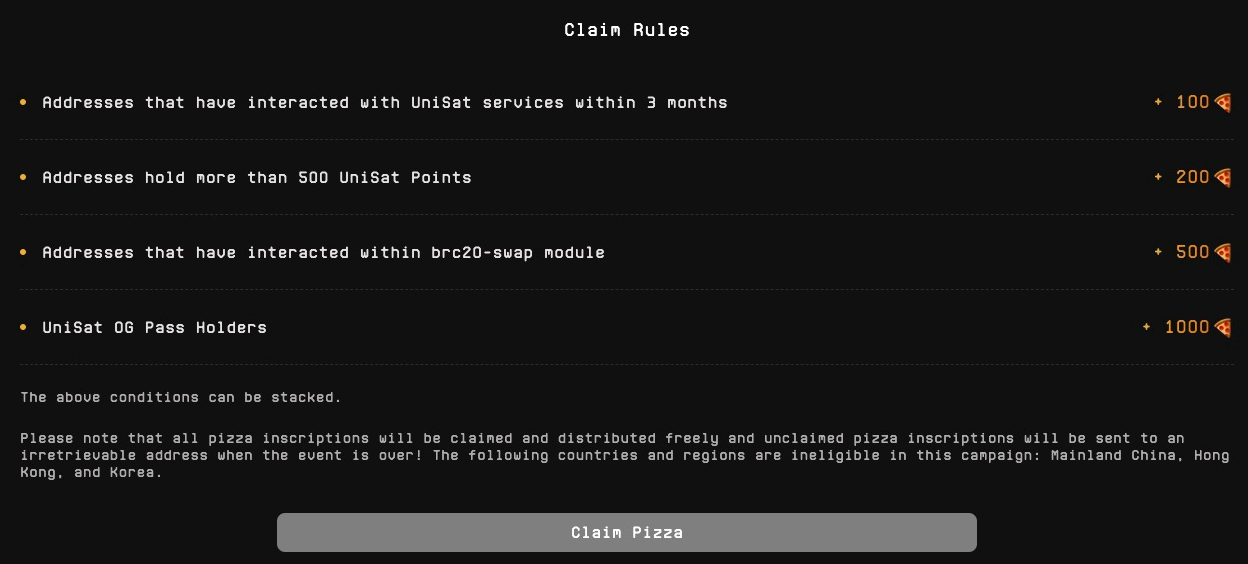

5 月 22 日,币圈的第十四个比特币披萨节,Unisat 宣布将向符合条件的用户钱包空投「Pizza」铭文。据申领页面显示, 3 个月内与 Unisat 服务有过互动的地址、持有超过 500 个 Unisat 积分的地址、在 brc 20-swap 模块内有过互动的地址以及 Unisat OG Pass 持有者皆可获得该铭文。

据目前的最新消息,Pizza 已全部铭刻完成,正在陆续进行分发中。截止撰稿时间,据 OKX Web3 钱包显示,Pizza 的地板价为 4.17 美元。

回忆起 2023 年比特币铭文诞生初期,基础设施一直处于落后的状态,除了早前的 Unisat 之外,社区想要交易铭文,只能找 OTC 场外交易商。

时至今日,基础设施已经大为完善,除了少数未被空投的资产需要场外双押,大部分资产都可以在市场上交易。对于一部分参与场外的投资者来说,观察场外商的价格走势和场外交易量,更是为了判断资产的市场热度标尺。

「我做了场外半年,现在披萨的交易量已经超过了以往我做过的任何一个铭文项目,而且是几倍甚至是几十倍。」告诉 BlockBeats。

「春江水暖鸭先知」,OTC 商就像是拥有上帝视角,市场上的买单卖单基本全能看到,他们对市场的感知也是既快又深的。

「我印象非常深刻, 5 月 26 日当日,我这一家的 Pizza 场外就超过了十万美元的成交量。」小志回忆道。

但蛋糕只有一块,一家吃完了,别家就吃不了。「同行举报微信」的情况在场外交易市场是一招「无法躲开」的狠招, 5 月 27 日早上小志的几个微信号和微信群都被封了,交易单子也就流向了多家场外。「那天之后,别家的交易量瞬间就猛起来了,这一点我是经过证实的。」

我们猜测,经过一周的热度发酵,目前市场上多家场外的总交易量每日应该能达到二十万美元。

「具体这玩意能不能复制 ORDI,咱不知道,但是我能很确信的一点就是,我这边的买家和买单,一直在往上冲的,价格从 0.3 美元一个到现在最高成交价 3.8 美元。」

庄家做局的「阴谋」?

铺垫已久,投入不少,Pizza 铭文是 Unisat 的阴谋?

Pizza 铭文是在 3 月 31 日被铸造的,但大众在 5 月 20 号左右才开始熟知。「中间运作这么长时间,背后肯定有推手联合推广。不管是交易员还是项目方,毕竟大家来币圈是为了赚钱,而不是做慈善。」小志说道。

另外,据 BRC 20 中文社区创建者潘潘在社交媒体上表示,Pizza 的空投成本大约在 200 万美元左右。

这个金额远远超过了符石的空投成本,也成了一部分用户支持「Pizza 背后有庄家做局」的依据。

曾经的比特币生态龙二 Sats,很多人认为其背后有 Unisat 团队背后不少推动的实力,在他们的参与下,即使当时 Ordi 稳坐市场第一的情况下,Sats 还是能搅动一番风浪,甚至当时不少 Sats 社区成员直接叫板 Ordi,称 Sats 才是比特币是生态的龙一。

「所有 Web2 的金融运转逻辑是直接复制到 web3 的,传统交易员每天都会开一个晨会,这个晨会内容就包括说这个股价今天要控制在什么范围之内去波动,要不要拉盘,然后最高价、最低价和收盘价是定在哪,他们是有很强大的控盘能力的。」在做 OTC 之前,小志也有一些传统金融的背景。

「所以 Web3 也是一样的,每一步都是经过精心策划和仔细计算的,就像《庆余年》中的范闲,他的每一步行动都是环环相扣、精密布局的。」

另外,从某种程度上来说,Pizza 的叙事空间可比 Sats 大的多。小志也很赞同这一点,Pizza 最厉害的地方在于它的叙事能力,能够给人留下遐想空间。「比特币的第一笔交易就是买披萨,这是一个说不烂的故事,每年的披萨节日也被固定下来了。」

「发币」,Unisat 的破局之道

如果部分社区认为 Pizza 是 Unisat 的阴谋,那么从数据上来看,这更像是 Unisat 无奈的破局之道,因为 Unisat 目前的处境确实不乐观。

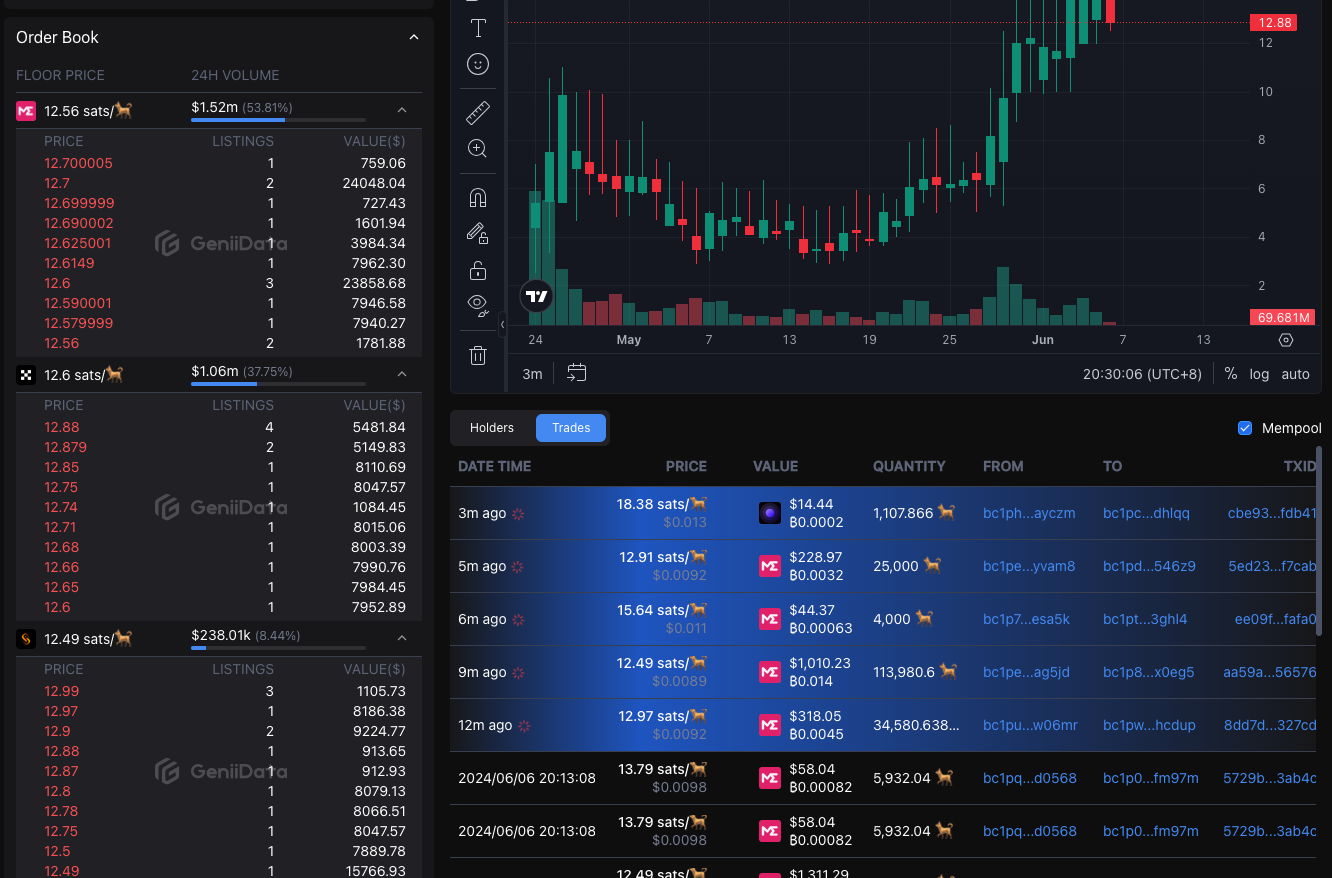

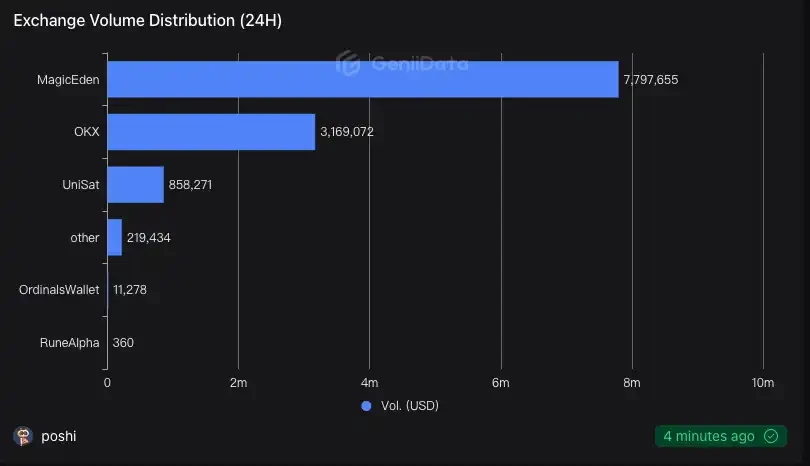

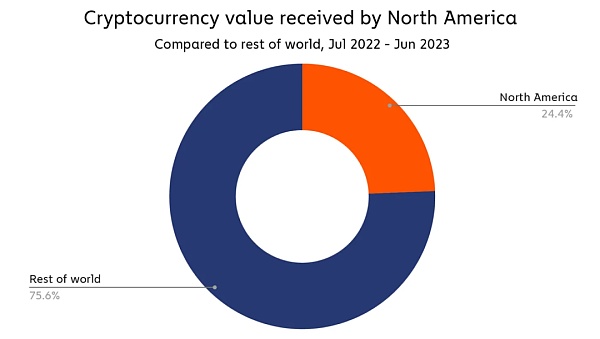

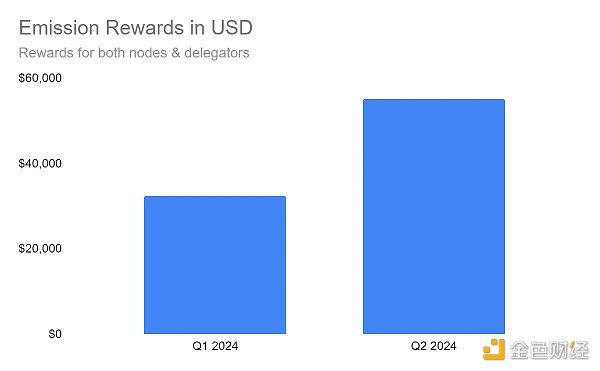

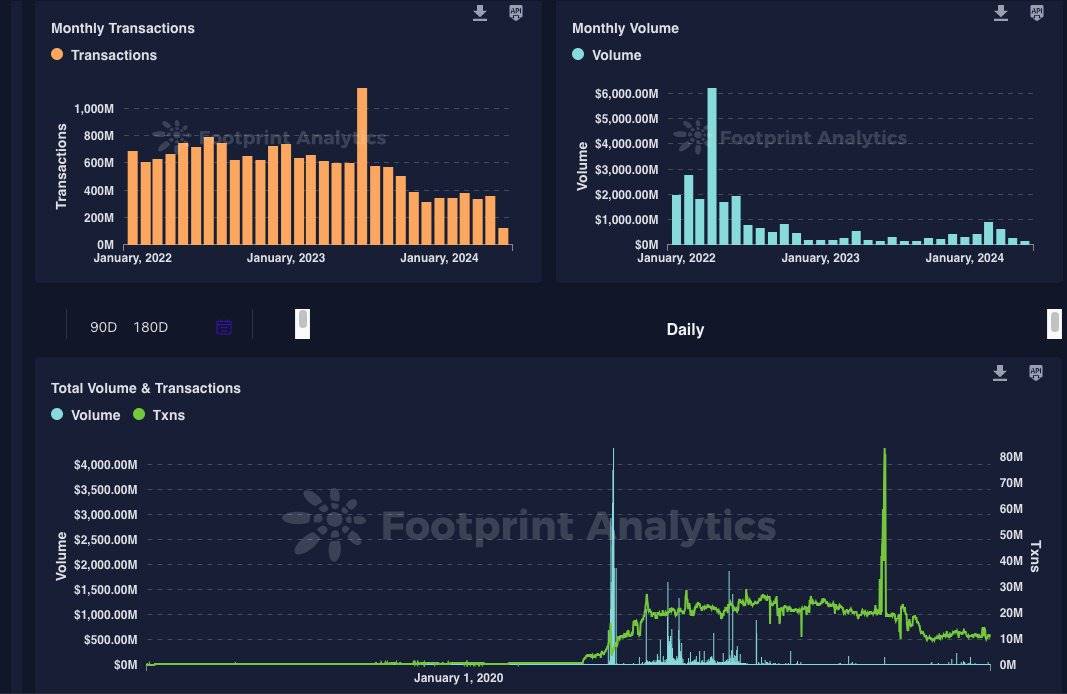

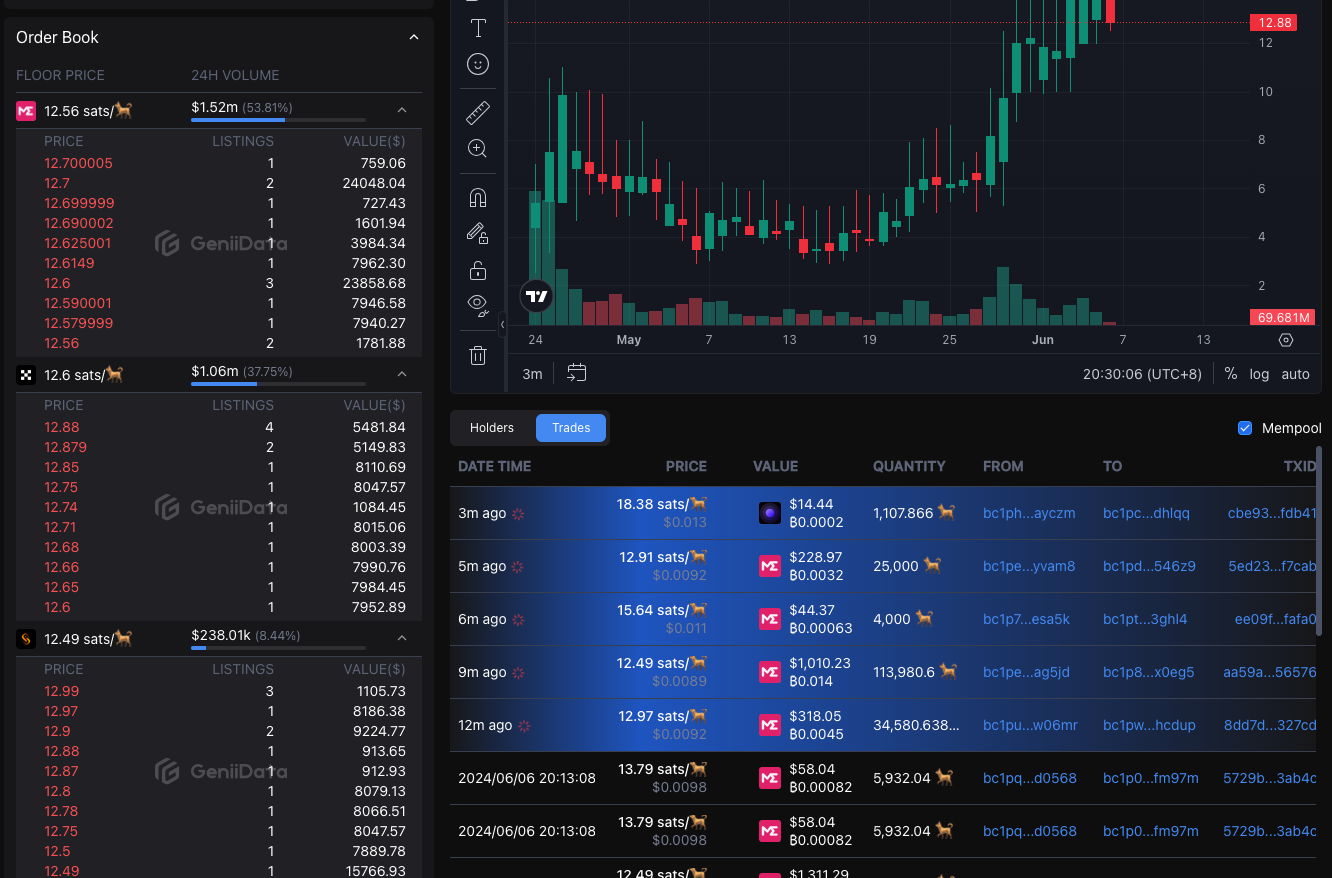

数据来源:

据 GeniiData 最新的 Order Book 功能数据显示,在符文 DOG 上的挂单百分比中,Magic Eden 市场占据了 53.81% ,OKX Web3 钱包市场占据了 37.75% ,而 Unisat 市场仅占 8.44% 。

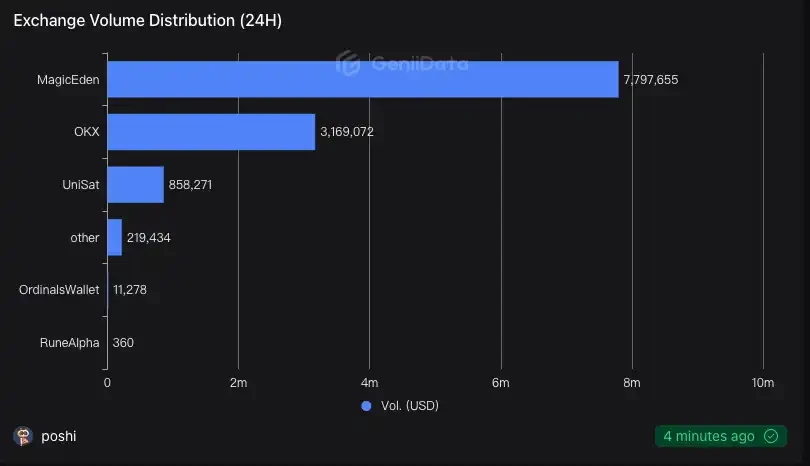

从 Runes 市场交易量上来看,Magic Eden 过去 24 小时的交易量已经接近 Unisat 的十倍。

数据来源:GeniiData

在 GeniiData 的看来,Pizza 可以帮助 Unisat 获得更多的关注,在现在竞争激烈的市场环境下,这是一种最快获得市场关注的手段。

她认为 Unisat 的用户基础很强大,Unisat 也不会短期内离开 BTC 生态,肯定是希望带着这些用户群体再继续发展下去的,所以 Unisat 创始人 Lorenzo 一定也会有自己的考量和计划。

「因此,Pizza 这个项目肯定有其运营目的。同时反过来,Unisat 通过提供更多价值给用户,相关资产的价格自然也会越来越好,coco 解释道。

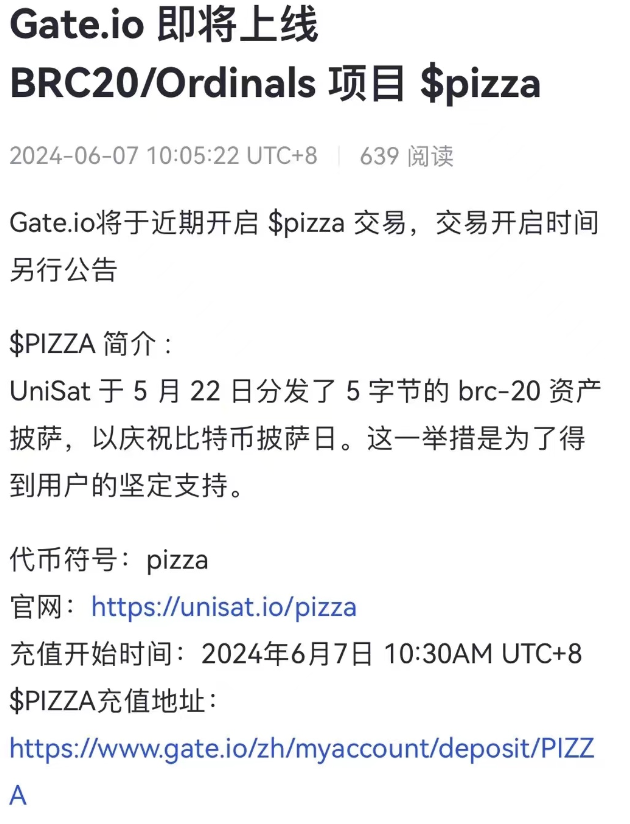

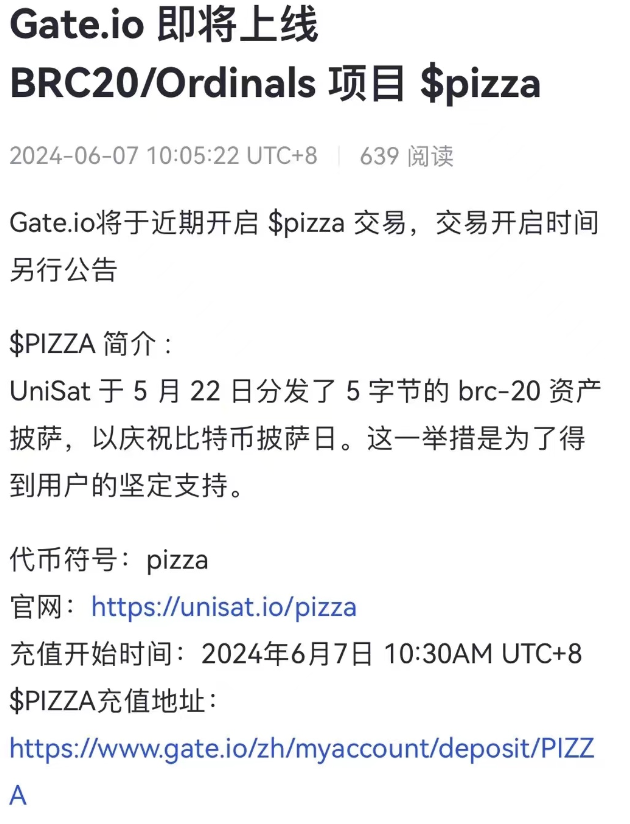

与此同时,结合最新的消息来看,Gate 将上线 BRC 20 代币 PIZZA,似乎也能证实 Unisat 的长久布局。

当然,对于 Pizza 的未来走势,也有社区成员持怀疑态度。一些资深场外商人认为,交易市场与早期相比,市场已不可同日而语。

「铭文的前几波行情是什么情况呢?真的是心有余而力不足,而现在,我一个人就忙得过来,铭文已经走过了遍地开花的阶段了。」一位匿名场外商对 BlockBeats 说道。

因此在另一部分群众和 OTC 商人看来,场外交易量的参考价值有限,重要的是开盘的情况。

他们认为 Pizza 的走势会是一波流,「开盘砸盘,然后可能会庄家收货拉盘,但最终的结局应该是一波流。因为 Unisat 团队还在国内,不会在大肆宣传,基于这一点就基本上可以预见 Pizza 的结局了。」

「总觉得 Pizza 在对标 Sats,但要等到上交易平台后才有资格这么说。」这位匿名场外商分析道:「当然如果 Pizza 能上 Binance,那就是另一回事了,但我认为 Binance 也没有理由上架 Pizza。」

Dog 要上所了?

在币圈,我们常说个币「To the moon」和「Still early」来表示对某个币的看涨,但其实这句话换个说法就是「会上 Binance」。

「Dog 要上所」,几乎成为了最近在比特币社区中流传度最高的一句话,似乎所有人都相信 Dog 会上所,在聊这个可能性之前,我们还需要先了解一下更宏观一些的内容,比如符文和 BRC 20 目前的整体走势。

符文要「杀死」BRC 20 了吗?

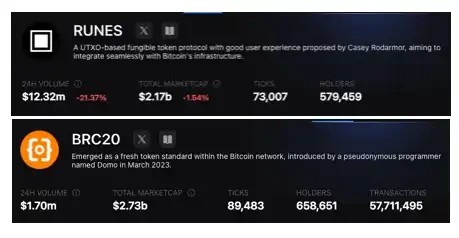

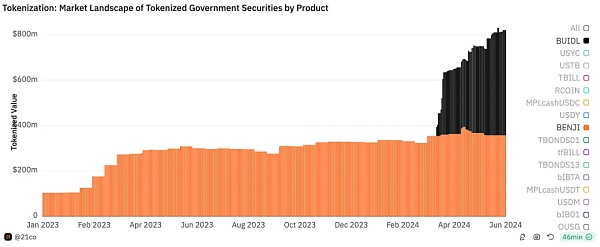

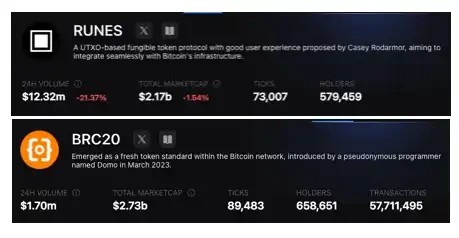

首先,Runes 的整体市值就已经接近了 BRC 20 的整体市值。Runes 的市值为 2.2 亿,而 BRC 20 为 2.69 亿。从持有者数量来看也是,BRC 20 有 65 万个持有者,而 Runes 大约有 57 万个持有者。

数据来源:GeniiData

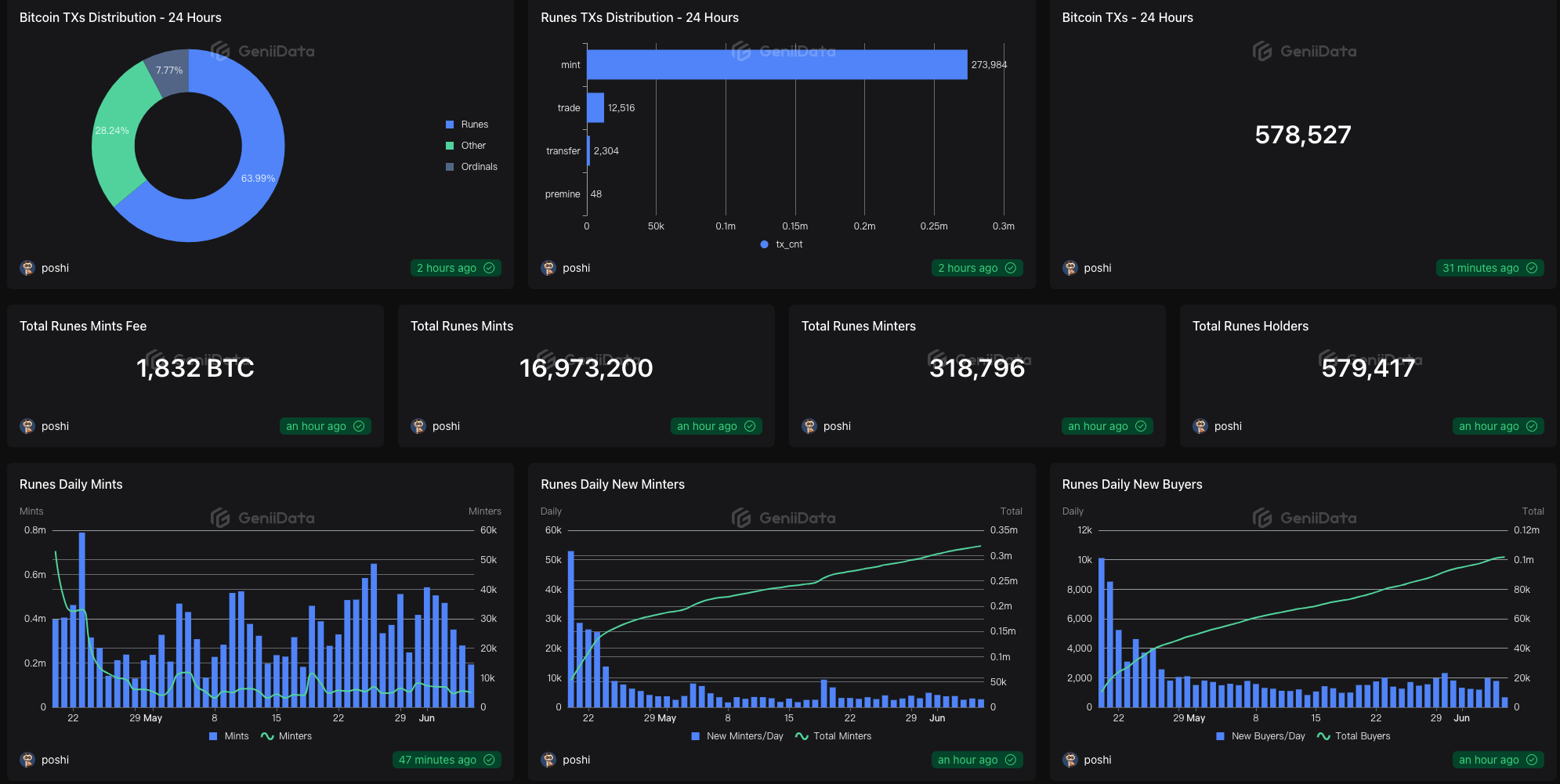

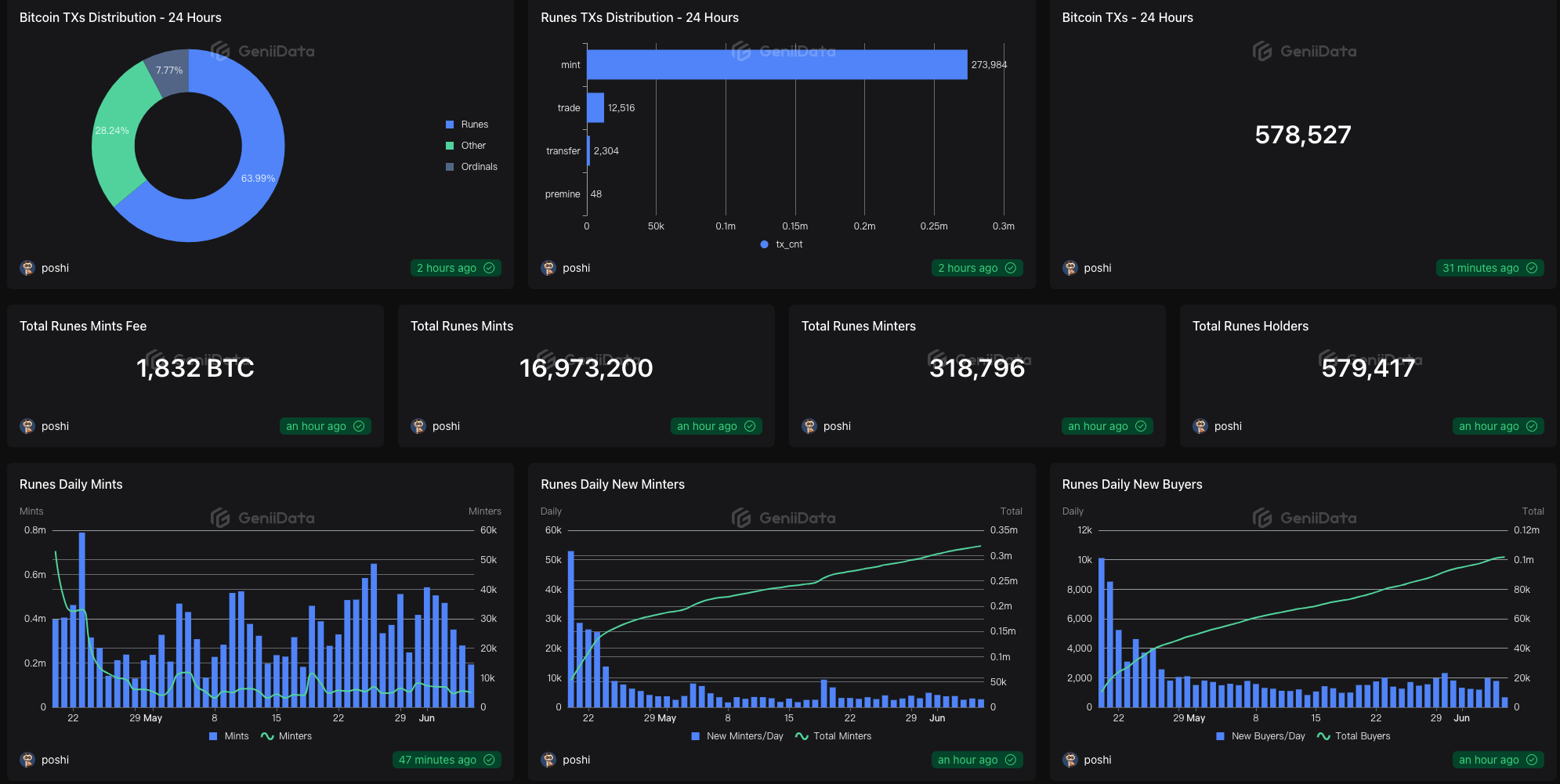

过去 24 小时内比特币交易分布中,Runes 交易占 63.99% ,Ordinals 交易占 28.24% ,其他交易占 7.77% 。显然,Runes 占据了主导地位。

目前,Runes 铸币总费用为 1, 832 BTC,总铸币量为 16, 973, 200 ,总铸币者数量为 318, 796 ,持有者总数为 579, 417 。这些数据展示了 Runes 在比特币生态中的显著交易量和参与度,表明 Runes 在近期内获得了大量用户和交易活动。不论从数据、时间、发展速度还是工具的角度来看,Runes 都处于「风华正盛」的阶段。

数据来源:Geniidata

那么 Runes 会让 BRC 20 彻底消失吗?在《》一文中,我们已经探讨过一些相关内容,比如已经存在的头部 BRC 20 币种如 Ordi 和 Sats,不会有太大影响,但对于中小型 BRC 20 币种,Runes 对他们一定会产生较大冲击。

这次和 Geniidata 的交流过程中,coco 也从自己的角度表达了自己的看法:「币圈有一个周期性的问题。每种新协议或项目都有其独特的生命周期,这个周期可能分为几个阶段。」

在她看来,目前的趋势确实不在 BRC 20 上,但这并不意味着 BRC 20 没有用户基础了。从基础设施和市场关注度来看,BRC 20 依然有其位置。创始人 Domo 也并没有完全退出市场,而是在持续投资和建设 Ordinal 相关的基础设施和应用。

「币圈就是一个注意力经济,只要有关注度,就会有资金流动和市场热度。现在 Runes 正处于风口浪尖,确实很难被其他项目超越。但这并不意味着其他项目没有机会。未来 BTC 生态的趋势和 Layer 2 的丰富度依然很高,所以我并不认为 BRC 20 就完全没有市场。」coco 说道。

上所,所有社区的「moon」

再回到刚才的问题上,Dog 真能上所吗?

从数据来看,Dog 目前的市值达到了 9 亿市值,接近超过了 Ordi 当前的 11 亿美元市值。在没有上 Binance 之前,能达到这个市值已经相当突出,也难怪市场和社区对 Dog 能上 Binance 的预期非常强烈。

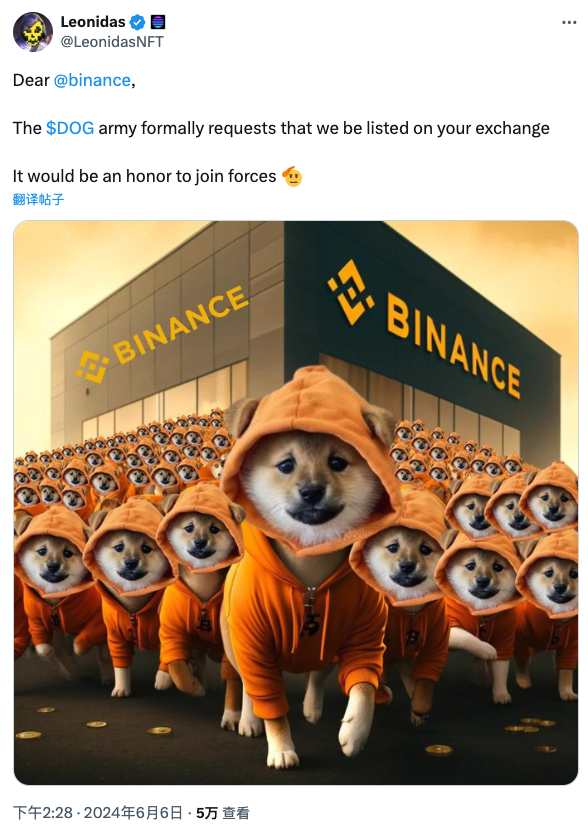

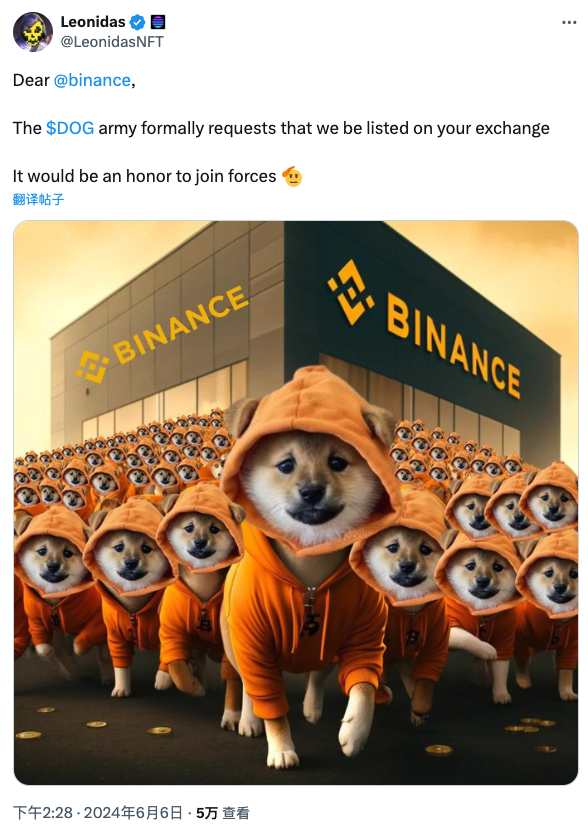

Leonidas 向 Binance 发出上币申请

「关于上所,可以明确下,上所的标准比较多,但一定包含 tick 本身的影响力和用户量,以及本身的流动性达到一定水准后,一些交易所会关注。」coco 说道。

DOG 的出圈效应很强,不仅在币圈内广泛传播,还通过 TikTok 和 YouTube 等平台都有吸引了不少关注,从这个角度上来看,上所的可能性确实也不是没有,但最终还是要看交易平台的考量。

虽然在很多原生比特币用户看来,Dog 这个 meme 并不像 Pizza 一样具有比特币的文化属性,但小志反而认为,这就是 Dog 能破圈的关键。「DOG 这三个字母的价值非常高。」

「很多项目是认的是后面的人,是明星效应。」小志说道:「从马斯克发一条推文狗狗币(DOGE)就会起飞,到沈腾在春晚上一提到狗王,又是一顿爆拉。再到现在,DOG 这个 meme 在币圈这么多年的发展已经证明了自己的实力。」

在 coco 看来,Runes 的宣传工作也非常到位,频繁参加各种活动,包括破圈跨界活动。Leonidas「 24 小时冲浪速度」也是 Dog 成功的关键之一,他每天在推特上频繁互动。而且最重要的是,从早期的空投理念来看,Runes 与 Ordinal 文化相契合,符合比特币生态的原始精神。他们的空投地址大多是活跃地址精准投放,抓住了币圈的关键玩家。

「这一点非常重要。币圈的很多东西,不需要覆盖所有人,只要抓住关键的一小群头部玩家,就能产生巨大的影响力。」coco 说道。