原文作者:火火

最近的监管、利空消息不停,就在 6 月 28 日,美国证券交易委员会(SEC)对 Consensys 提起诉讼,指控其未能通过 MetaMask 掉期服务注册为经纪商,而这距离 SEC 通知 Consensys 结束对以太坊 2.0 的调查才过去两周时间。

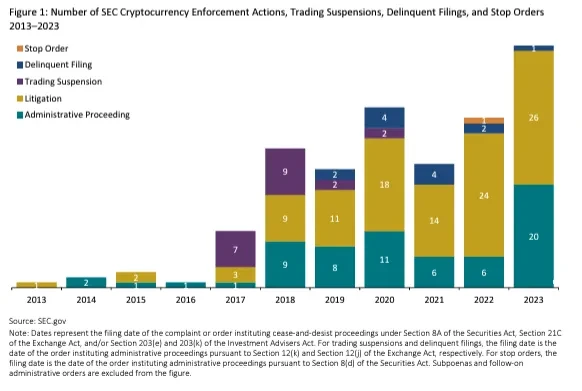

据相关信息,SEC 第一次对加密进行严厉打击始于 2017 年,当时成立了网络部门来处理一个名为 The DAO 的去中心化自治组织。后来这个部门改名为加密资产和网络部门,SEC 便加大了对加密货币市场的监管,针对未注册的证券发行、欺诈和市场操纵等问题展开了一系列执法行动。

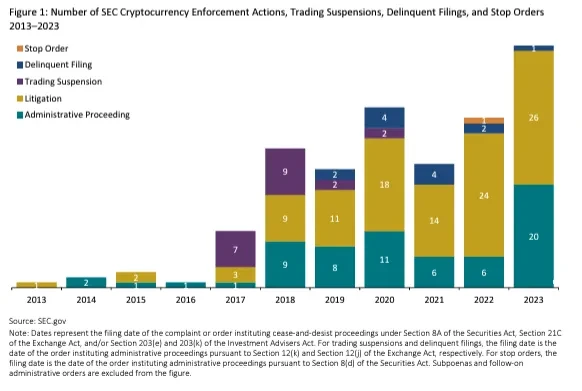

而在 2023 年,SEC 执法力度更强,采取了创纪录的 46 项行动,比 2022 年增加了 53% ,尤其是对头部交易平台 BN 的 43 亿美元的罚金、并让其 CEO 赵长鹏 CZ 下台更是轰动圈内外。

算起来,到 2024 年是 SEC 对加密进行打击监管的第七个年头,目前双方还在博弈中。那么,SEC 最近又有哪些行动?对于加密的发展有什么影响呢?

01 SEC 最近与加密的纠葛

SEC(美国证券交易委员会)本是美国政府旗下监管股市的机构,以维护交易的透明度、打击欺诈计划、保护投资者对股票市场的信心。为此,SEC 制定了证券注册规则,并监督其履行情况。

图源网络

对于加密行业,其实早在 2013 年加密有所发展以来,就开始进行监管了。只是很多小动作并不为大众关注,今年 6 月份,圈内媒体写过一篇《SEC 的加密执法行动:一览 SEC 发起的 20 项主要指控》,罗列了自 SEC 开始监管加密以来进行的 20 项重大监管项目,包括 FTX 的崩盘事件、BN 的罚款事件等。

图源:SEC 官网

而在 2024 年,除了文章开头提到的 Consensys 被起诉,SEC 对加密和 DeFi 领域也进行了多项活动和更新。下面一起来看看:

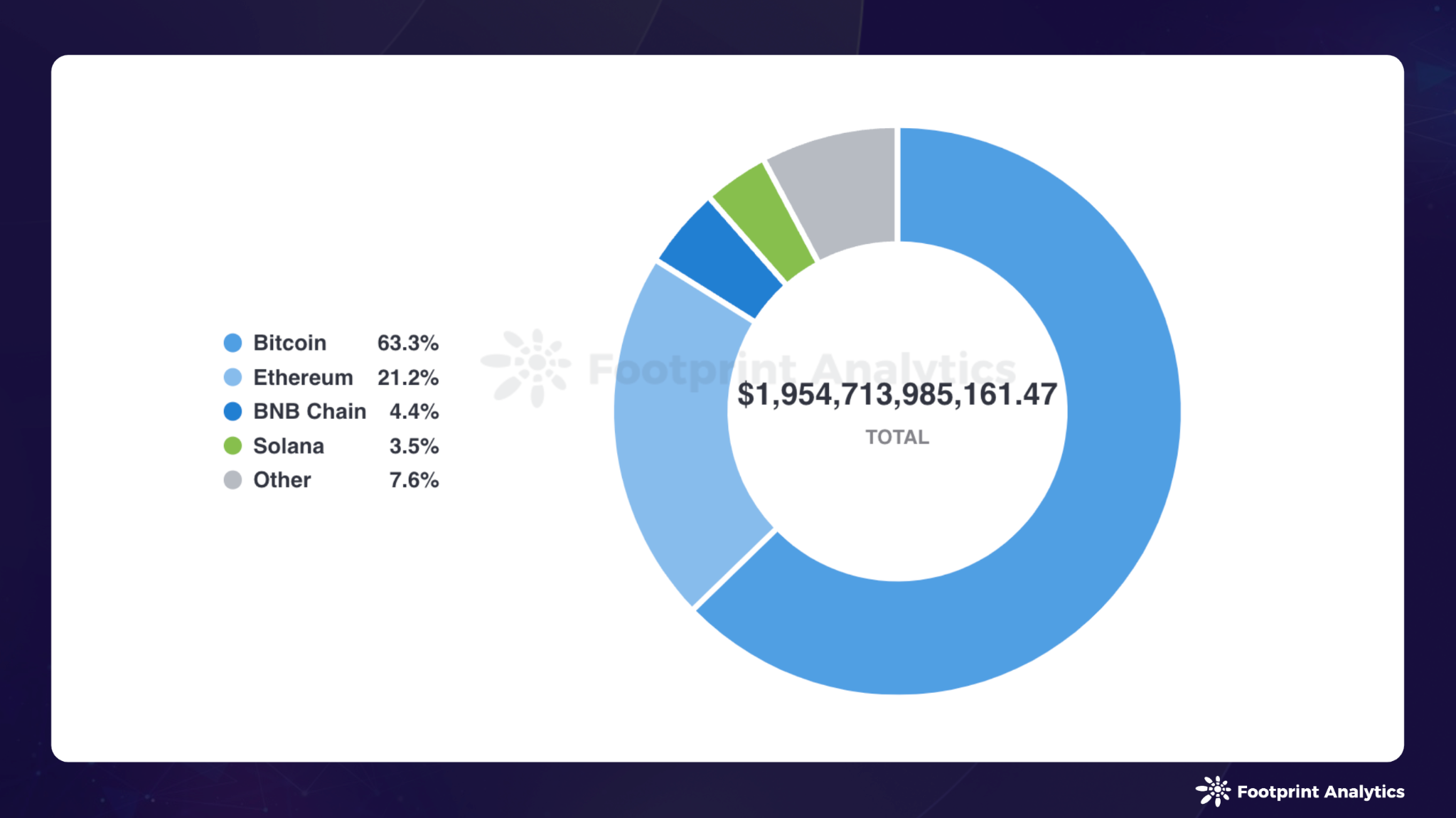

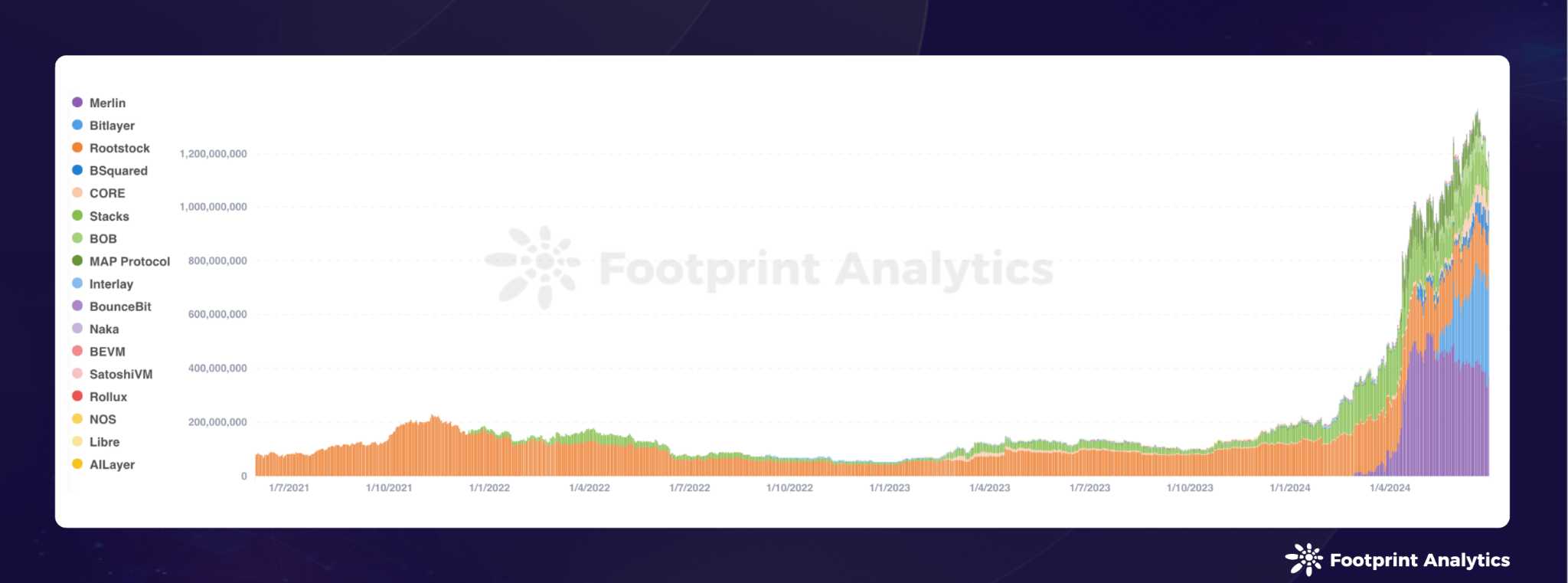

1)批准通过比特币 ETF

2024 年 1 月 11 日, ,这是一个重要的监管里程碑。这一关键决定为主流投资者参与以高波动性和创新性而闻名的比特币市场铺平了道路。

加密社区对此表示欢欣鼓舞,因为这是使加密货币合法化为普通公众可获得的投资选择的一大进步。

2)SEC 重新定义“交易商”

2024 年 2 月 6 日,SEC 通过了新的加密监管规则。这些规则要求更广泛的市场参与者在 SEC 注册、加入自律机构并遵守现有的证券法律法规。

此文件详细说明“交易商”和“政府证券交易商”等术语,并澄清什么构成“作为正常业务的一部分”的参与,进而扩大对加密货币和 DeFi 领域的监管监督。

不过这些规定要求实体企业必须管理或控制至少价值 5000 万美元的资产。

加密社区对此更新反应比较负面:

DeFi 教育基金批评 SEC 的新规则具有误导性,强调 DeFi 参与者缺乏可行的合规途径,并称这种方法不切实际且扼杀创新。

区块链协会法律主管 Marisa Coppel 认为修改后的“交易商”定义给 DeFi 项目设定了不切实际的标准,而且缺乏明确性。

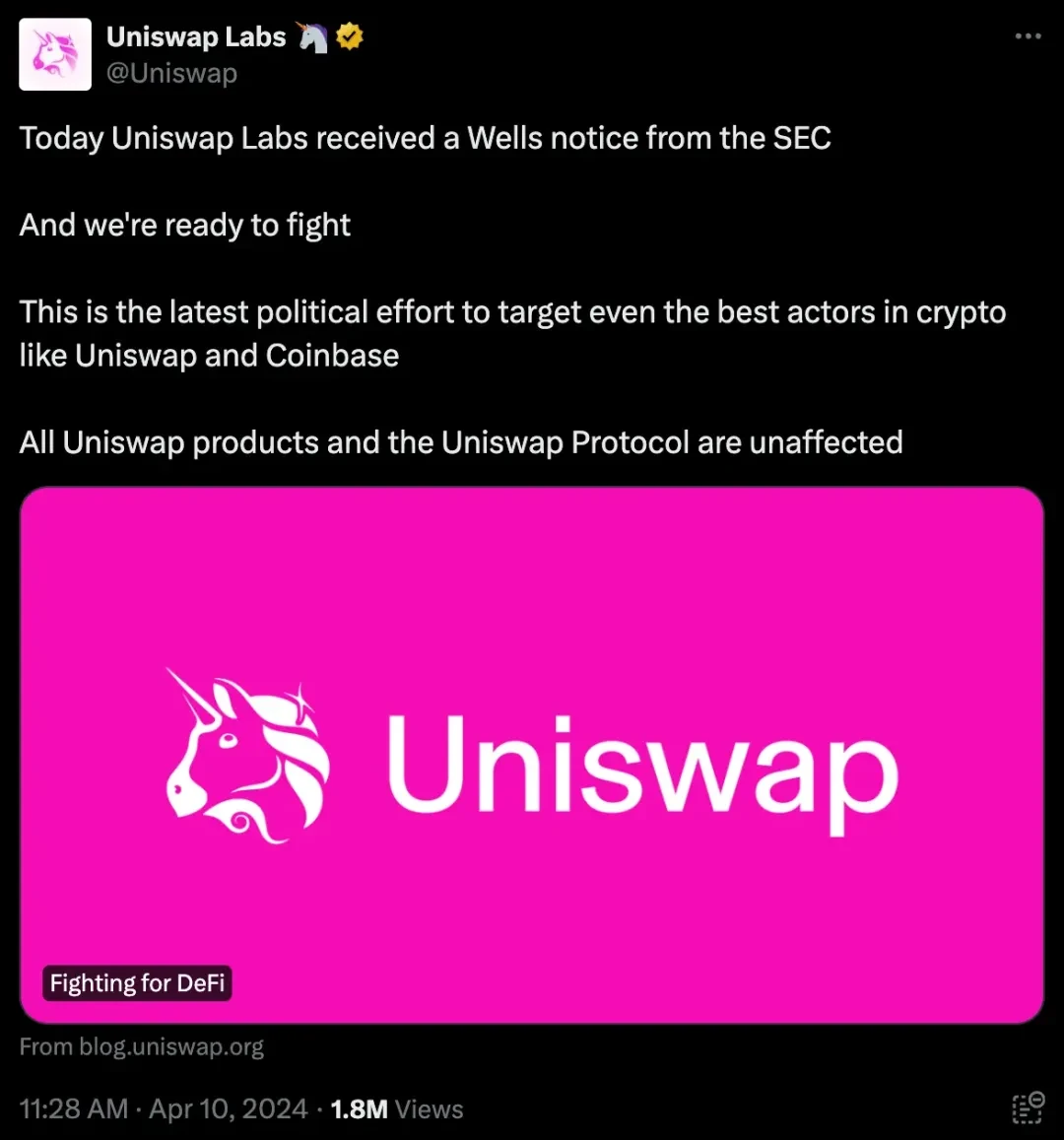

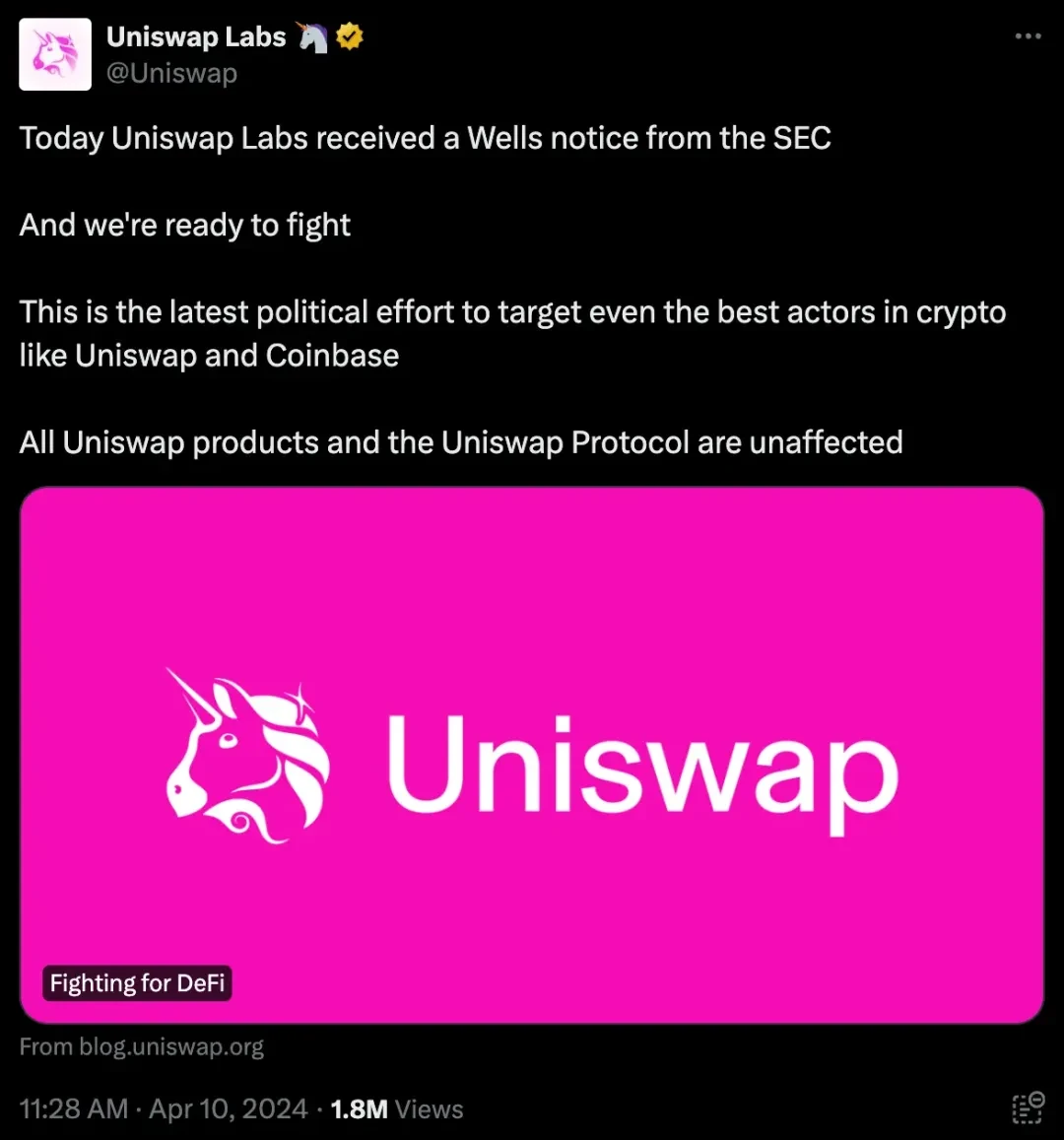

3)起诉 Uniswap

4 月 10 号,Uniswap Labs 在推特上发了一个新闻,表示:「我们收到了 SEC 发来的 Wells Notice」。

「Wells Notice」代表什么意思呢?简单来说:

Wells Notice = SEC 给你的宣战书,代表的意思是:「我们要告你了,法庭上见」。

SEC 对 Uniswap 主要控诉的是以下三件事情:

A.Uniswap Labs 透过钱包 App 进行交易经纪商(Broker)的服务;

B.UNI Token 为「未注册证券」;

C.Uniswap Labs 营运了贩售「未注册证券」的交易平台。

而后在 5 月,Uniswap 向 SEC 提交了一份长达 40 页的文件,就指控进行了详细反击,后续有待更新。

4)起诉 Robinhood

Robinhood 是美国的一家金融服务企业, 5 月 4 日,该公司也收到了 SEC 发来的 Wells Notice。

随后 Robinhood 法律、合规和企业负责人 Dan Gallagher 在一份声明中表示,该公司多年来一直就其加密产品与 SEC 保持直接沟通和合作,包括众所周知的‘进来注册’的尝试,但对 SEC 还是给他们发 Wells Notice 感到失望。

不过,从之前的函件中并不清楚 SEC 判定哪些 Token 是证券,但值得注意的是,Robinhood 已主动从名单中移除了一些 Token——包括 Solana(SOL)、Polygon(MATIC)和 Cardano(ADA)——以应对之前 SEC 对竞争对手交易公司的诉讼。

5)以太坊 ETH 的批准

2024 年 4 月 26 日,以太坊区块链的软件开发商 Consensys Software Inc. 在德克萨斯州联邦法院就以太坊监管问题起诉了 SEC。以太币 ETF 的批准无疑表明 SEC 将正式放弃 ETH 是证券的立场。

2024 年 5 月 23 日,SEC 批准了现货 以太坊 ETF 的销售,这是继比特币 ETF 之后 SEC 在五个月内第二次作出具有里程碑意义的决定,这同样令加密社区大吃一惊。

以太坊区块链的原生 Token ETH 是仅次于比特币的市值第二大的加密货币,自然在比特币 ETF 获得批准后,大量申请 ETH ETF 的申请也纷至沓来,被提交给 SEC。

在此次事件中,SEC 批准了 19 b-4 表格下的多个 ETH ETF 申请。

只是不同于比特币 ETF 获批后的第二天就开始交易,以太坊的获批情况并不是全部文件都获得批准。因此在以太坊 ETF 开始交易之前,基金还需要获得 S-1 文件披露批准,其中将包括基金的详细信息,例如费用和产品运作方式等。SEC 没有规定批准 S-1 文件的具体期限,所以,距离以太坊 ETF 的交易可能还需要时间。

不过以太坊 ETF 即将获得批准,社区对于哪种加密货币可能会成为下一个 ETF 候选者很期待。

6)FIT 21 法案

随着大选年的临近,加密货币成为重要选票群体。特朗普接受加密货币捐款,批评拜登政府的加密货币政策,拜登政府未来的加密应对可能也会转为柔和。

这不,就在 5 月 24 日,美国众议院正式通过了《 21 世纪金融创新与科技法案》(简称 FIT 21)。该法案由共和党主导,得到了众多民主党议员的支持,并最终获得批准。

FIT 21 提案的主要任务是定义加密货币监管的哪些方面属于美国证券交易委员会 (SEC) 的管辖范围,哪些方面属于商品期货交易委员会 (CFTC) 的管辖范围。过去,SEC 和 CFTC 对加密货币的双重监管一直是美国的痛点,两个部门的监管非常严格,监管权明显存在竞争。

此次批准标志着加密货币行业的重要里程碑,尽管正式实施仍需时间,但为投资者提供了新的机会,并预示着未来几个月内监管环境可能进一步改善。

7)起诉 Coinbase

6 月 6 日,SEC 起诉 Coinbase,指控其在未经注册的情况下非法经营加密资产证券业务。

SEC 在提交给曼哈顿联邦法院的一份诉状中写道,至少从 2019 年开始,Coinbase 通过作为加密资产交易的中间人运作,赚取了数十亿美元,同时逃避了旨在保护投资者的披露要求。

SEC 表示,Coinbase 至少交易了 13 种加密货币资产,这些资产是理应注册的证券,包括 Solana、Cardano 和 Polygon 等 Tokens。

图片来源:SEC 官网

这是继去年头部交易平台 BN 遭起诉之后,又一大交易平台遭 SEC 起诉。

8)起诉加密银行

7 月 1 日,据路透社报道,SEC 在一家联邦法院起诉加密银行 Silvergate Capital,指控其证券欺诈。

SEC 表示,在 2022 年 FTX 崩溃后,Silvergate 关于其银行保密制度、反 Money Laundering(AML)合规计划以及糟糕的财务状况误导了投资者。与此同时,该银行未能监测到 FTX 和其关联实体近 90 亿美元的可疑转账。

7 月 2 日,Silvergate 已同意支付 6300 万美元,以和解美国和加州监管机构对其内部管理失误和向投资者披露不良信息的指控。

02 SEC 为什么死咬着加密行业不放

全球各个国家都存在不同程度的加密监管。由于美国的特殊地位,市场规模和相关法律法规的完善程度,SEC 不得不选择通过法律条款来严密监管加密货币,表面上的出发点是为了:投资者保护、市场稳定性维护、AML 等法律规定的一些内容,但从比特币、以太坊现货 ETF 的推出和过去的法律行动目标可以看出其它端倪:

1)美国大选背后的博弈

由于美国加密爱好者数量庞大,已经不是一个小群体,此前特朗普对加密行业的示好便引来了拜登及其党派控制下的 SEC 态度缓和,让本没有通过希望的以太坊现货 ETF 得以陆续走流程通过。详见此前文章:

2)美元地位的考量

尽管加密和Web3创新摆在那里,但金融创新也伴随着一定的风险。比特币的崛起,一定程度挑战了美元霸权的地位,而比特币为首的加密资产,隐约成为绕过美元加密霸权的一种工具,同时去中心化的特性,崇尚自由价值观的美国清楚消灭它几乎是不可能完成的事情。因此“堵不如疏”,引导甚至掌控这一强大工具,形成对美元未来的地位有利的局面是唯一可行的途径。

当下 SEC 肩上的重任就是适时打压和防止加密金融公司失控,市场权力过大的加密平台和一些主流项目都在其一次次法律行动中规范其行为,最终导向对美本土加密金融创新、美元地位、数字美元市场有利方向发展。

总的说来,SEC 的每一次加密监管事件都非常引人注目,其背后是对创新和风险的平衡以及维护美元战略的考量。

03 SEC 监管将对加密行业来说是好是坏?

SEC 的监管在保障市场公正、透明和稳定方面发挥了关键作用,在一定程度上促进了金融创新和投资者保护。但同时监管措施也带来了一些合规成本,在一定程度上遏制了市场的发展。

1)积极影响

公平地说,SEC 也并不是想成为恶棍,最初的愿景是保护涉及风险资产的美国投资者,通过遏制价格操纵和警惕的监督,促进公平做法,增强市场诚信。随着执法行动的加强,可以有效预防欺诈预,保护投资者免受之前 FTX 和 Terra (LUNA) 等平台崩溃中出现的陷阱。

通过批准在美国建立比特币 ETF,SEC 为更广泛地投资加密货币打开了大门,有可能稳定和增强市场对这些资产的信心。

另外 SEC 的重点披露标准可确保透明度,从而帮助投资者做出更明智的投资决策。随着 SEC 的监管保护伞对传统投资者和机构的吸引力,更加合法合规的发展之下会吸引更广泛的采用者纷至沓来。此外,SEC 的参与解决全球关注的问题,有助于减少加密相关犯罪的跨境合作。

2)消极影响

短期内抑制了市场的发展,最明显的后果是加密货币公司和项目大量撤离美国。例如,如今大多数首次 Token 发行(ICO)都没有对美国公民开放。而几家交易平台,例如 Poloniex、Bittrex,也在支付了数百万美元的罚款后选择退出美国市场。此外,SEC 认定的某些 Token 为证券,会让交易平台下架这些 Token,进而影响到投资者。

而且 SEC 实施的严格加密货币规则不仅影响了美国境内的许多加密货币投资者,也打击了国外的加密货币投资者。全球其他司法管辖区可能想要模仿这些规则,从而导致创新受损,并降低最需要的部门(例如没有银行账户的人群)对加密货币的采用率。

美国证券交易委员会扩大了“交易商”的定义,这引起了 DeFi 参与者和更广泛的加密社区的担忧。一方面,这一新定义可能会给加密领域内的实体带来相当大的监管负担,可能会减缓创新速度并使合规工作复杂化;另一方面,就加密货币公司而言,他们需要遵循复杂的规则、审计和令人望而却步的数字,因为如果他们想进入美国市场,则需要支付合规成本。参考 BN 的例子,其首席执行官赵长鹏, 2023 年 11 月认罪违反美国反洗钱限制,从而促使该平台与美国政府之间达成的价值 43 亿美元的和解协议。

04 小结

毫无疑问, 2024 年 SEC 对加密监管的格局将继续演变,据相关报道,SEC 在制定针对加密货币的新具体规则时其实一直很谨慎。为了解决违规行为,该委员会目前主要是应用和解释现有的证券法,例如:

《 1933 年证券法》

《 1934 年证券交易法》

《 1940 年投资公司法》

《 1940 年投资顾问法》

《 2002 年萨班斯-奥克斯利法案 M》

《多德-弗兰克华尔街改革和消费者保护法案》

而 SEC 加密监管的核心问题是加密是否可以归类为证券,SEC 尚未为所有加密货币提供明确的分类。

SEC 专员 Hester Peirce 曾在今年 2 月 29 日的 ETHDenver 大会上表示,美国投资监管机构目前对加密货币行业的立场是“仅执法模式”,并且主要遵循法院优先的方式”,在她看来,只有有了更明确的法规,该行业才可以专注于创新。

不论如何,实现正确的监管平衡是有效促进发展的前提。加密监管旨在保护投资者免受欺诈计划的侵害并确保市场诚信。例如,通过执行 KYC 和 AML 准则,当局可以防止滥用加密平台进行非法活动。这些举措受到普遍欢迎,因为它们提高了加密货币作为投资选择的安全性和吸引力,有可能吸引更多参与者并增强市场稳健性。

然而,过度监管可能会破坏加密货币的基本原则:去中心化。加密货币的设计初衷是无需中央监督即可运行,但如果只有资源丰富的大型公司才能遵守复杂的法规,那么加密货币生态系统可能会倾向于中心化。

只能说现在,不管是加密行业还是监管机构都面临着复杂挑战,监管机构在制定法律时候既要保留加密货币的价值,保留其创新和去中心化的能力,又要降低对市场的潜在风险;加密行业需要在促进市场创新发展的同时不违背合法合规性原则。