原文编译:比推 BitpushNews Mary Liu

最终,美国总统拜登孤立地退出政治舞台。

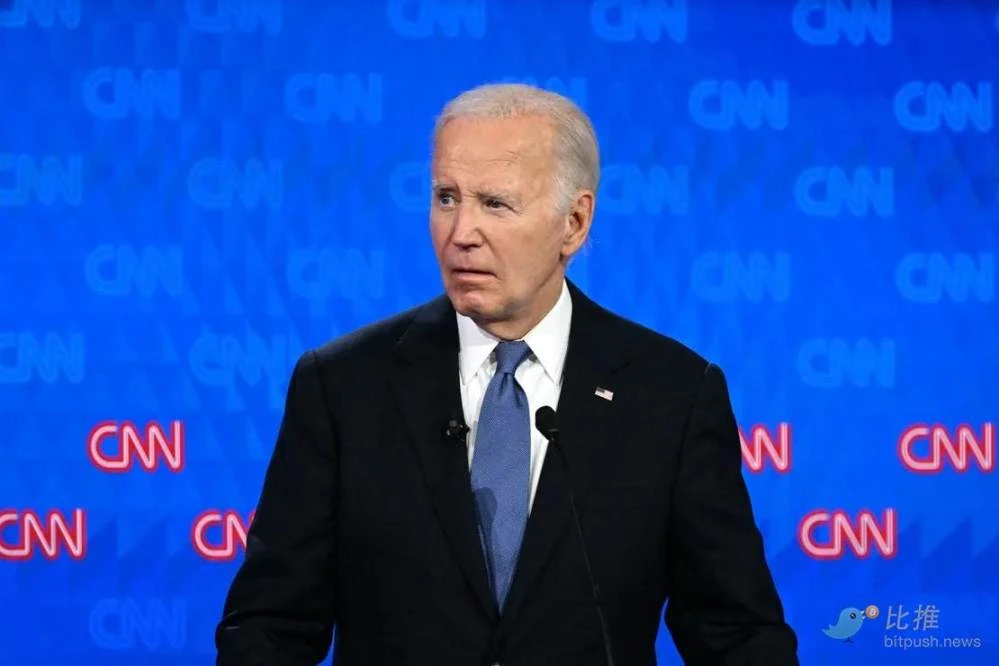

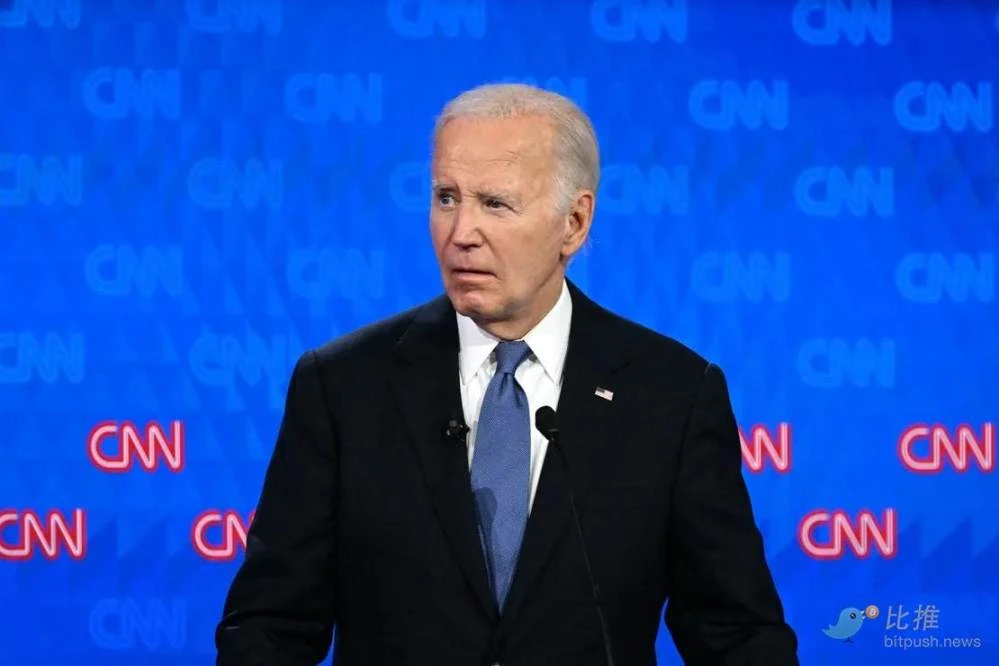

在辩论表现糟糕之后,拜登坚称自己不会离开,然而,数周之后的戛然而止并非来自他在白宫或竞选大会的发言,而是新冠中的他于特拉华州海滨别墅发布在 X 平台的一封公开信。

作为现代美国政治中最具历史意义的决定之一,却是以如此低调的方式公开,拜登没有时间亲口做出或宣布决定。

从来没有一位总统在距离选举日如此近的时候退出连任竞选—而且在之前的 24 天里,他仍在固执地计划着如何平息 6 月 27 日亚特兰大辩论之后的舆论风暴。

辩论结束后的三周,他一直重申自己将继续参加与前总统唐纳德·特朗普的竞选,态度坚决。

他坚称自己可以击败特朗普,他的核心圈子缩小到最亲密的助手和家人。

然而他被迫返回到特拉华州的家中,在那里,他在过去一天半的时间里做出了决定,最终妥协了:一个对民主党忠心耿耿半个多世纪的人被视为竞选累赘。

民主党内领导人、普通议员和捐赠者对拜登施加的压力——以及民意调查显示,在与特朗普的差距越来越大的情况下,拜登面临的道路危险且可能无法逾越——最终证明拜登恐难以负重前行。

拜登被描述为「比以往任何时候都更加孤立」,来自幕后和公开的施压与日俱增。残酷的现实变成了一片呼声,要求总统退出竞选的声音,就像一块从山上滚下来的巨石,而且势头越来越猛。

总统团队原希望 6 月份与特朗普在 CNN 上的辩论(比通常的总统辩论早几个月)能够为拜登扳回一局。他们成功了,但并非他们所期望的那样。

相反,拜登的竞选活动在接下来的 24 天内开始分崩离析。总统和他的团队试图平息民主党人的担忧,但根本无法消除人们对拜登年事已高、健康状况不佳、无法继续竞选的观点。

周日下午,拜登在 X 上发表了两篇帖子,宣布退出竞选,并支持副总统卡马拉·哈里斯 (Kamala Harris),希望民主党能够迅速团结起来,摆脱辩论以来民主党陷入的混乱局面。

对于民主党人来说,这是一场高风险、高回报的赌博,拜登在选举前 107 天就以新提名人重新开始竞选,但却在这场竞选中处于劣势。特朗普正处于竞选活动的最强盛时期,在遭遇暗杀后,共和党全国大会上特朗普的呼声日益高涨,支持者紧密团结在他身边。

退选决定的幕后

一位高级竞选顾问表示,拜登退出竞选的最终决定是在过去 48 小时内做出的,他在新冠康复期间通过电话咨询了家人和高级顾问。一位知情人士表示,退出竞选的计划于周六晚上开始萌芽,并于周日最终确定。

该顾问表示,总统「并没有固执己见」,但他正在研究即将到来的数据,并确信自己会「拖累」选情,并成为击败特朗普的障碍。

一位白宫高级官员告诉 CNN,拜登的决定与任何医疗问题无关。

另一位知情人士透露,周六,当拜登与他最亲密的两名顾问会面时,他们提供的民意调查信息以及民主党高层官员的立场强调,拜登的胜利之路「基本上不存在」。

这位知情人士说,在与长期助手迈克·多尼隆 (Mike Donilon) 和史蒂夫·里凯蒂 (Steve Ricchetti) 的会面中,并没有任何单一的民意调查数字、摇摆不定的民主党官员或筹款人提出推动拜登做出决定的提案。

相反,这些信息强调,全国和摇摆州民调数字的下降以及可能迅速加速的政党「叛逃」严重损害了拜登重返竞选之路。这些信息包括民意调查和从拜登核心圈子以外的外联活动收集的详细信息。

据该知情人士透露,与 2015 年的情况不同,当时拜登在《答应我,爸爸》(Promise me, Dad)一书中写道,多尼隆 (Mike Donilon) 告诉当时担任副总统的拜登,由于他仍处在失去儿子 Beau 的悲痛中,他不应该参加 2016 年总统竞选。但这次两位助手都没有明确表示他应该退出竞选。

拜登在会议结束前明确表示,他计划退出竞选,并要求他的助手开始起草周日下午发布的信件并准备公布。

拜登仍在从新冠确诊中恢复,整个周末他都和妻子第一夫人吉尔·拜登待在特拉华州里霍博斯比奇的家中。

拜登做了在任何重大决定之前总是要做的事情:周六晚上他召开了一次家庭会议。据消息人士透露,自从决定退出竞选以来,他已经与所有家人进行了交谈,他的女儿 Ashley 和女婿 Howard 周日早些时候开车前往里霍博斯。

另一位知情人士说,他周日早上确认了这一决定,并在 Ricchetti 的陪同下,开始给除了他的高级助手和家庭成员之外的关键人物打电话。

拜登只就这一决定咨询了极少数亲信。他的一些核心圈子成员直到他在社交媒体上发布声明前几分钟才得知这一消息,其中包括他最亲密的通讯顾问之一安妮塔·邓恩 (Anita Dunn)。

多位消息人士告诉 CNN,安妮塔·邓恩和一小群高级助手在帖子发布前几分钟就知道了拜登的声明。帖子发布后,许多普通员工才知晓。邓恩和她的丈夫鲍勃·鲍尔是拜登辩论准备团队的成员,在辩论结束后,他们曾遭到总统家人的不满。拜登的一名助手否认她的缺席与辩论有任何关系,并告诉 CNN,她和其他高级助手并不在里霍博斯比奇,「总统告诉他的助手,他和他的家人都不会因为辩论表现不佳而责怪他们。」

据知情人士透露,拜登和哈里斯周日在宣布参选决定前曾多次通话。拜登还分别与幕僚长杰夫·齐恩茨和竞选联席主席珍·奥马利·狄龙通话,告知两人自己的决定。

周日下午,齐恩茨在华盛顿主持了一场白宫高级职员与总统所有助理的电话会议,并与拜登内阁成员进行了通话。预计齐恩茨将于周一上午召开全白宫工作人员电话会议,并与行政部门的政治任命官员进行交谈。

但就连他挑选的副总统,也就是继任者哈里斯,直到他宣布决定的那一天才知道。

「糟糕的夜晚」改变了结果

最终,拜登面临着一条无法继续前进的道路:三十多名民主党人公开呼吁他退出竞选。党内领导人告诉他,他赢不了。捐赠者的资金也越来越少,他们表示,拜登的健康状况没有得到公开披露,这让他们感到被背叛了。

在拜登退出之前,一位民主党大额捐助者告诉 CNN:「我不知道有哪位大额捐助者会开出 10 万美元或以上的支票。但我认识很多这样的人。」

拜登和他的团队试图将辩论表现说成是「糟糕的一晚」。他和助手们将此归咎于总统的海外之行。他说他会再次参加辩论,并且会做得更好。然后他立即返回竞选活动,第二天前往北卡罗来纳州,发表了一次充满活力的演讲,同时承认了他在辩论中的不足。

「我知道我不再年轻。我走路不再像以前那么轻松。我说话不再像以前那么流畅。我辩论也不像以前那么好,但我知道自己知道什么。我知道如何讲真话,」拜登说。

辩论结束后的周末,拜登 与家人 在戴维营举行了事先安排好的聚会,鼓励他继续参加竞选。

但在民主党圈子里,恐慌已经开始蔓延。问题显而易见:拜登在选民心目中最大的问题是,选民认为他无法胜任未来四年的总统职位。这场辩论证实了他们的担忧,并将拜登最大的政治弱点暴露在公众面前。

任何政策、声明或对特朗普的批评都无法改变这一点。

尽管拜登坚称没有任何因素可以说服他退出竞选,但民主党人已经开始奠定基础并为改变敞开大门。前众议院议长南希·佩洛西在 MSNBC 上表示:「我觉得人们想问这是一起特殊状况,还是一个固有病症,是一个合理的问题」。

7 月 2 日,德克萨斯州众议员劳埃德·道格特成为第一位呼吁拜登退出的民主党民选议员。第二天,拜登会见了一群民主党州长,告诉他们他需要多睡一会儿,并且应该停止安排晚上 8 点以后的活动。

7 月 5 日,拜登接受了美国广播公司新闻频道 (ABC News) 的乔治·斯蒂芬诺普洛斯 (George Stephanopoulos) 的采访,试图证明自己能够继续竞选。在采访中,拜登表示只有「全能的上帝」才能说服他退出竞选,这一言论激怒了许多民主党人。

这是拜登团队多次试图让总统进入公众视野并平息日益增长的不满情绪的尝试中的第一次。但均以失败告终。

麻烦的迹象

7 月 4 日之后,弗吉尼亚州民主党参议员马克·沃纳 (Mark Warner) 悄悄试图召集一群民主党人与拜登举行会议,敦促他退出竞选。然而,这一想法很快就夭折了。

众议院民主党领袖哈基姆·杰弗里斯 (Hakeem Jeffries) 那个周末与众议院民主党人进行了通话,期间几位议员表示拜登需要下台。

7 月 8 日,拜登向国会民主党人发出了一封慷慨激昂的信,表示他将继续竞选连任。他写道:「我坚定地致力于继续参加这场竞选,坚持到底,击败唐纳德·特朗普。」

要求拜登下台的呼声很快就从华盛顿以外的地方传来。7 月 10 日,George Clooney 在《纽约时报》上发表了一篇专栏文章,呼吁拜登下台。对总统来说更令人震惊的是,Clooney 说,他在 6 月的一次筹款活动上看到的拜登和全世界在 6 月的辩论中看到的拜登是一样的,总统自入主白宫以来一直在走下坡路。

佩洛西似乎也继续「背刺」拜登,在 Clooney 发表专栏文章的同一天,她在接受 MSNBC 采访时拒绝公开支持他,她说:「是否参选取决于总统本人」。

包括 CNN 在内的多家新闻媒体报道称 ,佩洛西和前总统奥巴马曾私下对拜登竞选的未来表示担忧。

7 月 11 日,拜登在华盛顿北约峰会期间单独举行新闻发布会,他进一步暗示退出的可能性,称如果数据显示他无法获胜,他会考虑退出。

拜登还犯了几个小口误,包括称呼哈里斯为「特朗普副总统」。当天早些时候,他曾将乌克兰总统泽连斯基称为「普京总统」,后来又改口了。

拜登的新闻发布会结束后,又有少数国会民主党人呼吁他退出,使要求他退出的人数增至 15 人。名单中包括众议院情报委员会高层民主党人、康涅狄格州众议员 Jim Himes,他表示自己故意等到北约会议结束后才加入劝退大军。

那个周末,拜登与多个民主党党团举行了会面和通话,其中包括国会进步党团和温和的新民主党联盟。与温和民主党人的通话气氛紧张,因为拜登与科罗拉多州民主党众议员 Jason Crow 发生了争执,Crow 直言不讳地告诉他,选民们担心他的活力和实力,尤其是在世界舞台上的表现。

总统回应 Crow(一名曾两次在阿富汗和一次在伊拉克服役的陆军游骑兵)说,他知道 Crow 像他已故的儿子 Beau 一样获得了铜星勋章,但「他并没有重建北约」。

在回答 Crow 的担忧时,拜登曾对他说:「我不想听到那些废话」。

要求拜登下台的呼声短暂消退,但并未持续太久

原本预计那个周末会有更多民主党人公开呼吁拜登下台,但当特朗普在在宾夕法尼亚州巴特勒的集会与死神擦肩而过时,这种讨论瞬间停止了。

这次暗杀未遂让政界发生了翻天覆地的变化,公众的注意力不再集中在拜登连任的能力上,而是集中在擦过特朗普耳朵的子弹上,这引发了一系列问题:为何一名枪手能够在共和党总统候选人接受提名前五天向他开枪。

停顿并没有持续太久。

在幕后,民主党民意调查员散发备忘录,称拜登可能输掉大选,而且——对国会民主党人来说重要的是——这也损害了选举中的候选人。一些民意调查显示,其他民主党人在关键战场州的支持率超过了拜登。

「失去一切」,一位民主党人这样描述民主党民意调查专家斯坦利·格林伯格发给拜登核心圈子的一份民意调查备忘录。

周三,风声再起。加州众议员 Adam Schiff 是民主党参议员候选人,也是特朗普首次弹劾案的负责人。他成为特朗普遇刺事件后第一位公开呼吁拜登退出竞选的议员。

Schiff 在党内的地位很高,作为潜在的参议员和佩洛西的亲密盟友,他的声音成为当时最有影响力的声音之一。

Schiff 在一份声明中表示:「虽然退出竞选是拜登总统的个人选择,但我认为现在是他交接火炬的时候了。」

更多的党内领导人「直言不讳」

很快,更多的声音也随之而来。而且可以说更重要的是,私下里要求拜登退出竞选的呼声,转变为公开敦促他退出的声音。

领导特朗普第二次弹劾案的马里兰州众议院民主党众议员 Jamie Raskin 证实,他已于 7 月 6 日致信拜登,鼓励总统「退出 2024 年总统大选并不丢人」,并将他与乔治·华盛顿和红袜队投手佩德罗·马丁内斯进行了比较。

CNN 周三报道称 ,佩洛西私下告诉拜登,民调显示他无法击败特朗普,而且他可能会摧毁民主党在 11 月赢得众议院的机会。拜登反驳说,他看到民调显示他可以获胜。佩洛西一度要求拜登的长期顾问多尼隆接通电话讨论数据。

同一天,Schumer 在周六的会议上告诉拜登,他最好退出总统竞选。一位了解拜登和 Jeffries 会晤情况的人士表示,这位民主党众议院领袖并没有要求他下台,而是把这个建议推给了他的议员。

白宫和国会官员试图压制这些报道,并发表声明予以否认。但有关党内领导人向拜登传达信息的故事产生了效果。周五,十几名新民主党人发表声明称拜登应该退出竞选。

其中包括佩洛西的另一位亲密盟友,加利福尼亚州众议员 Zoe Lofgren。一位直接了解情况的消息人士称,拜登周五对佩洛西「怒不可遏」,Lofgren 的信让这种情绪愈演愈烈。

失望的捐助者

民主党人的公开声明表明了拜登在竞选中面临的挑战之一——但同样重要的是,捐助者的叛逃会导致竞选活动在最后阶段的筹款枯竭。

民主党的主要捐助者对拜登的可行性表示怀疑,多人表示他们的担忧遭到了拜登竞选官员的冷遇。

「你觉得我们感觉如何?」一位与民主党全国委员会和白宫关系密切的民主党捐赠者在拜登退出竞选前告诉 CNN,解释了捐赠者的心情。「我们都觉得受到了背叛,因为他们没有向我们坦诚他的健康状况。」

两位消息人士周四告诉 CNN,愤怒的捐助者还告诉众议院和参议院民主党竞选委员会,他们将冻结捐款,除非党领导人采取更强有力的措施让拜登下台。

一位资深众议院民主党人周四晚间告诉 CNN:「是的,这张牌已经打出来了。」

「他们认为,如果拜登成为总统候选人,众议院和参议院也会失去控制,」一位密切参与大笔筹款的民主党战略家表示。「他们不想浪费钱。」

据参与讨论的消息人士称,拜登宣布退出 2024 年大选后不久,捐赠者突然开始联系顾问,大量捐款。据三位知情人士透露,在拜登决定退出 2024 年大选之前,多名捐赠者主动联系哈里斯的团队,表示如果她成为候选人,他们愿意支持她。

「戛然而止」的让步

直到他退出的那一刻,拜登和他的团队都坚称他会留下来。

拜登的团队在过去一周为总统制定了一份公开日程,旨在展示他继续竞选的能力。

周一,他再次接受了 NBC News 的莱斯特·霍尔特 (Lester Holt) 的电视采访,承认自己在辩论中的表现不佳,同时批评媒体关注他的失言,而不是特朗普的谎言。拜登再次表示,他无意辞职。

随后,拜登前往拉斯维加斯参加竞选活动,在美国全国有色人种协进会全国大会和 UnidosUS 年度会议上发表演讲,并接受 BET 和 Univision 的采访。拜登告诉 BET 新闻的 Ed Gordon,唯一能让他重新考虑竞选连任的事情是「身体状况」。

总统在美国全国有色人种协进会 (NAACP) 会议上发表了讲话,但在周三于 UnidosUS 发表演讲之前,他又遭遇了另一次打击:被确诊感染新冠。

总统当天返回里霍博斯比奇的家中隔离,康复期间他的公开日程无限期暂停。

周五,拜登发表声明称,他将在下周重返竞选活动,而拜登竞选主席奥马利·狄龙在 MSNBC 的 Morning Joe 节目中表示,拜登「绝对」会继续参加竞选。

竞选团队还发布了一份备忘录,称「没有计划另行提名人」。

拜登周末打电话给一些在电视上为他代言的民主党人。其中两人告诉 CNN,总统先是表达了感激之情,然后又对那些试图将他赶下台的人表示愤怒。「他的声音中有些伤心,但更多的是愤怒,」拜登的一位忠实支持者说。

甚至到了周日,拜登的团队仍公开坚称他不会离开。南卡罗来纳州众议员詹姆斯·克莱伯恩是拜登的重要盟友,他在「国情咨文」节目中告诉 CNN 记者,拜登和哈里斯「已获得超过 1400 万张选票,成为我们的旗手。这就是我们的现状」,克莱伯恩说。这位国会议员在南卡罗来纳州初选前支持拜登,这被广泛视为拜登获胜的关键。

拜登周日在宣布决定之前与哈里斯进行了交谈,他的决定包含两条信息:第一,他说他将退出;第二,他支持他的副总统成为民主党候选人。

一位熟悉时间的消息人士告诉 CNN,拜登告诉他的最资深团队,他将在下午 1: 45 左右下班,公开信也在那时发出。

同一消息人士表示:「在此之前,他的竞选势头十分迅猛。」