原文作者:Justin Bons,Cyber Capital 创始人

原文编译:Luffy,Foresight News

大多数 L2 将永远保持中心化,因为它们的激励机制存在问题。当前,这些问题的「解决方案」都过于乐观,因为 L2 作为营利性公司不会放弃他们的收入。最终,以太坊偏离了它的初心,逐渐成为中心化服务平台。

竞争性 L1 和 L2 正在吞噬以太坊的用户群,而其领导者则在推动和庆祝以太坊的垮台。这种现状是可悲的,因为它违背了以太坊的初心。他们推广中心化解决方案,那些被迫遵守政府审查制度的公司被赋予了更大的权力。这与隐私这一密码朋克运动的传统背道而驰,以太坊正在将大多数用户推向可以监控、冻结、窃取和审查用户资金的 L2。以太坊走上与比特币相同的自我毁灭之路,放弃链上扩容,转而支持 L2。历史正在重演。

L2 中心化

如今的现实是,所有主要的 L2 都是中心化的,可以审查和窃取用户资金。由于通过多重签名控制的管理员密钥可以更改合约规则(包括盗窃),中心化排序器现在也可以审查任何内容。

然而,更重要的是潜在的变革路径。这就最糟糕的地方,因为所有针对 L2 中心化提出的解决方案都过于乐观,要求营利性公司放弃大量当前收入……这完全忽视了历史和人性。

高级工程师和计算机科学家经常犯这样的错误,所以区块链研究者必须是跨学科的,包括人文学科。正因如此,这里对 L2 中心化问题解决方案的批评不是技术性的,而是指出了这些提议的解决方案中固有的社会协调问题。

去中心化需要强大的中心机构放弃他们的权力。从历史上看,这种情况很少发生,因为这违背了他们的利益。有时候,少数杰出的人会做正确的事情;但通常而言,在观察多数群体时,我们应该始终押注激励措施,因为这才能代表大众。这也是为什么我认为大多数 L2 会保持去中心化的原因。激励措施将使 L2 保持中心化,在利益面前,「相信我,兄弟」这样的话苍白无力。

Drake 的反驳

改变系统的部分收入来源也不是一个合适的解决方案,Justin Ðrake 最近尝试将 Base 的收入放在执行层中,而不是排序器。Base 要真正「去中心化」,就必须牺牲所有收入;如 Drake 所暗示的那样,保持执行中心化根本不是一个合适的解决方案。

残酷的事实是,Coinbase 可能永远不会去中心化,而这正是「L2 扩容」路线图的真实面目。用户向中心化解决方案投降,在 KYC、AML 和机构级审查的压力下粉碎了最初的愿景。

L2 互操作性

L2 将始终反对通用的互操作性协议,试图让每个人都采用自己的解决方案,即便这样会损害他们的长远成功。这类似于政治学中的公地悲剧问题。二十多个尝试统一互操作性的协议相当于根本没有统一的互操作性协议。

L2 相互竞争,并与 L1 竞争,形成竞争生态系统,而不是单一生态系统,这并不是在给 L1 扩容。自由市场将继续创造各种竞争的 L2,其背后是利益交织的各种权力集团。这种状态在大多数情况下是好的,但对于区块链扩容,它只能导致大规模碎片化,从而破坏用户体验。认为每个人都会使用相同的互操作性协议;而托管人则收拾行囊,转而支持更先进的技术……这是一种幻想,不代表自由市场的实际运作方式,因为总会有托管人和中心化的 L2。

具有讽刺意味的是,以太坊核心开发者正在推动一个基于 L1 的排序器的同时,L2 们也在推动他们自己的「共享排序器」,例如 Arbitrum 的 Superchain、Polygon 的 Agglayer 等。期望这些主要的 L2 放弃「互操作性」的努力是不现实的。Eigenlayer 和其他重新质押平台也是如此,因为它们也实现了类似排序器的功能。这一切都使得真正的共享序列器完全无法实现,它们大多都是贪婪的幻想。人们认为如果每个人都使用相同的 L2(他们的 L2),用户体验就不再是问题。这种想法技术理论上是正确的,但实际中是错误的。它和比特币最大主义没什么区别。

所以,L2 之间的碎片化可能永远无法解决。出于同样的原因,L1 之间的互操作性至今也未得到解决。然而,至少 L1 不会因为这种有毒的 L2 叙事而人为地受到限制。我的疑问不在于 L2 本身,而在于 L1 缺乏扩展性。

经济安全

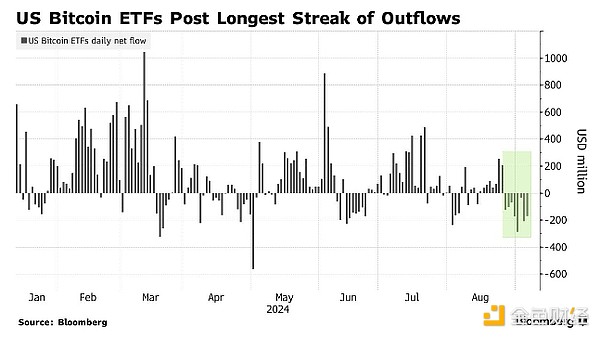

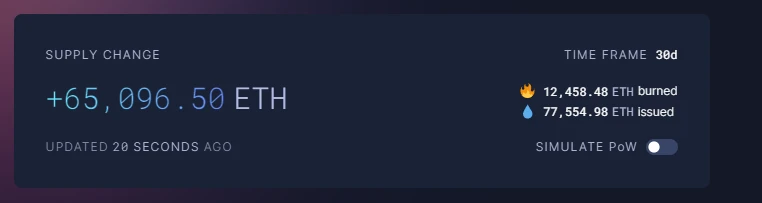

脱离实际使用以太坊意味着以太坊的衰落和死亡,因为加密货币依赖于经济安全。经济安全的底线永远是收入,而且显而易见的是,将功能外包会减少区块链的收入,这就是以太坊现在正在做的事情,多么疯狂、多么愚蠢。

激励不当

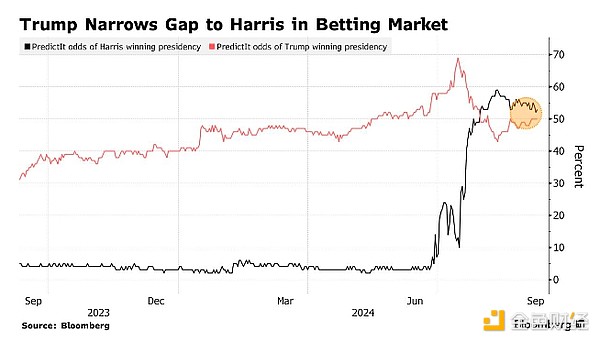

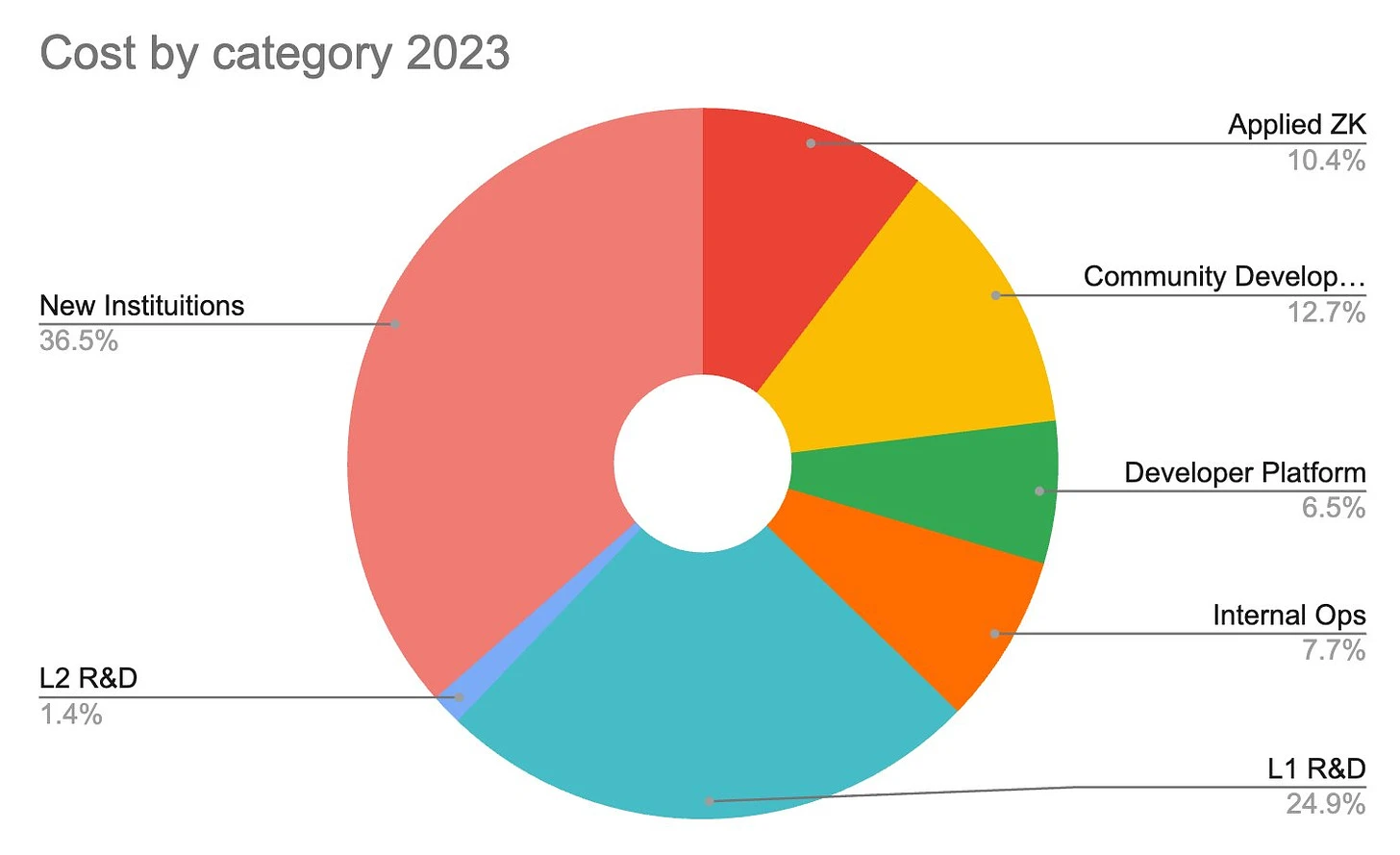

现在我们来谈谈房间里的大象:与以太坊和比特币中,L2 的资金币 L1 扩展要多几个数量级。 L2 代币动辄价值数十亿美元,而 L1 开发只需要数百万美元。这造成了明显的利益冲突,甚至可能是直接的腐败。由于激励措施不当,它可能导致开发人员放弃 L1 扩容转而支持 L2。

这就是 L2 成为这个行业最大的腐败力量的方式,因为放弃 L1 扩容能让他们获益,L2 代币和股权将开发人员变成千万富翁。当然,这带来了 L1 与 L2 扩容的强烈偏见。因为 L2 通过支持限制 L1 容量,而只通过 L2 进行扩展来赚取更多钱。这在 L1 的长期成功与 L2 公司的短期利润之间产生了明显的利益冲突。

还有一个原因就是 VC 可以通过「L2 扩容」进行寻租,因为 L2 是营利性企业,而 L1 扩容是一种公共利益产品。VC 不可能从精心设计的 L1 中获利。然而,这是目前 L2 世界的常态。扩展 L1 在短期内不会让这些 VC 受益,而「L2 扩容」路线图却可以,这为以太坊未来的自我毁灭埋下了种子。

L1 可扩展性

所以一切的核心假设都是 L1 可扩展性。以太坊的立场取决于 L1 可扩展性的权衡是否站得住脚。因此,正是这种技术限制在他们心中证明了「L2 扩容」路线图的合理性。L1 扩展范式要乐观得多,因为它承认 L1 现在可以扩展以满足需求,而不会牺牲去中心化。无论是通过纯并行化、DAG 还是分片技术,条条大路通罗马。以太坊社区在意识形态上依附于过时的技术范式,这一点非常像比特币社区。

以太坊最大主义

以太坊支持者逐渐变得与比特币最大主义者一样,这并非巧合,因为他们采用了相同的哲学和叙事作为他们的应对机制 / 信仰体系。这一切都是治理结构中相同的系统性缺陷的结果,而这种缺陷首先导致比特币和以太坊都出现了这种情况。因此,环境压力创造了一种特殊的信仰体系,就像生物学意义上的趋同进化一样。我相信,如果实施了正式的链上治理,放弃 L1 扩容永远不会成为现实。

治理

最终,问题归结到「谁来决定」的层面。丑陋的现实是,一小群人可以决定比特币和以太坊的未来。这就是「链下治理」的本质,一个高度集中的决策过程。具有不正当激励的小团体(例如营利性 L2)可以利用链下治理维护自身利益,这些团体在短中期内直接受益于不扩容 L1。

链上治理允许所有利益相关者以完全透明的方式对提案进行投票,这可能导致截然不同的结果。最重要的是,这有利于 L1,而不是控制中心化治理过程的任何群体。

从政治学和哲学的角度来看,这些链下治理过程往往很容易被操纵和扭曲。另一方面,一个拥有大量利益相关者的链上治理过程,加上更复杂的制衡和权力划分,确实更有可能经受住时间和人兴的考验。所以,链上治理必须被视为一种保护去中心化的机制。链下治理复制了区块链之前的治理系统,在大多数情况下,它的表现非常糟糕。链上治理是一种全新的事物,它利用了区块链技术的固有优势,并与 L1 和集体决策保持一致。因此,这个想法被比特币和以太坊的领导层完全拒绝也就不足为奇了。如果实施链上治理,谁拥有最大的影响力,谁就会损失最多。

真正的解决方案

解决方案在于放弃以太坊,用脚投票并支持其可扩展的竞争对手。作为利益相关者,我们在以太坊的治理过程中没有真正的发言权。但我们可以参与一场反对反对现状的运动,类似于比特币中的区块大小争论。当时,大多数企业、矿工、利益相关者和用户都支持更大的区块。然而,核心最终结果是开发人员赢了, 8 年后比特币的区块大小限制仍然是 1 MB。

以太坊社区对变革的支持程度远不及比特币,所以我看不到它成功的希望,尤其是在没有正式的链上治理的情况下。在加密货币这个自由市场中,我们必须考虑到另一个人口效应:支持 L1 扩展的人离开了以太坊,而不支持的人最终加入了它。现在还有谁为 L1 扩展而战?同样的事也发生在比特币上,使它变成了一种没有真正改变潜力的单一文化。所有这些转变都从领导结构的顶层开始,逐渐使整个生态系统偏离了最初的目标。我们曾经相信「分叉治理」,但这是错误的,原因有二: 1、「同意或分叉」的门槛太高,因此它演变成一种有效的暴政。2、市场实际上并没有通过分叉绕过有问题的链,而是选择了下一代链。

历史重演

我从 2013 年的比特币铁杆支持者变成了 2015 年敲响警钟的比特币支持者,但到了 2017 年,我却变成了批评者。我抛弃了比特币,我相信以太坊通过分片实现链上扩容的承诺,在 2015 年成为以太坊铁杆支持者。2022 年,我再次敲响了以太坊的警钟,但到了 2024 年,我却变成了一个彻底的批评者。

你可以随意评论我的立场,但有一点很清楚:尽管我们抗议,但比特币和以太坊还是在我手下发生了变化,而我却始终如一(在我们的见证下发生了变化,而我个人的立场始终坚定)。通过任意限制区块链的容量来彻底改变其经济和目的是一种激进的做法,与保守的做法完全背道而驰;我们不应该允许他们以「保守主义」或「社会契约」为借口,因为这些原则已经被完全违反。真正的悲剧是我们两次错过了全球采用的机会,这很可能让加密货币倒退了几十年。还存在一线希望是我们能够清楚地认识到问题,并在最新一代区块链中实施解决方案,最终打破这个可怕而痛苦的循环。