博链财经BroadChain获悉,根据 SoSoValue 数据,美东时间7月31日比特币现货 ETF 总净流入 29.89 万美元。

7月31日,灰度(Grayscale)比特币迷你信托 ETF BTC 单日净流入 1799.54 万美元,目前灰度比特币迷你信托 BTC 历史总净流入为 1799.54 万美元。

7月31日单日净流入最多的比特币现货 ETF 为贝莱德(BlackRock)ETF IBIT,单日净流入为 2098.92 万美元,目前 IBIT 历史总净流入达 200.28 亿美元。

目前,灰度(Grayscale)ETF GBTC 历史净流出为 189.42 亿美元。

截止目前,比特币现货 ETF 总资产净值为 601.22 亿美元,ETF 净资产比率(市值较比特币总市值占比)达 4.72%,历史累计净流入已达 176.94 亿美元。

原文作者:深潮 TechFlow

比特币的价格变化,是整个加密市场的风向标。

当币价上涨,其他加密资产们往往会一荣俱荣,反之亦然。

于是,预测比特币价格的变化,分析哪些因素会影响币价,已经成为了加密资讯里的月经贴;结果打脸也好,应验也罢,大家或许都没有将这种野生的分析认真的当一回事。

当这种分析逐渐沦为仅能提供看多的情绪价值时,科学严肃的讨论“比特币的价格到底会受什么因素影响”,反而成为了一个稀缺又有门槛的事情。

不过,大佬总会出手。

这两天,一篇名为《(What Drives Crypto Asset Prices)的长论文被发出,全篇都在以科学的计量经济学模型讨论比特币价格的影响因素,而几位作者也相当有分量:

Austin Adams : Uniswap 和 Variant Fund 的研究员;

Markus Ibert :前美联储经济学家,金融学教授;

Gordon Liao:Circle 的首席经济学家,前美联储经济学家

顶尖机构的大佬们,分析思路和观点当然值得一看。但考虑到 39 页的长度以及其中的各类复杂数学推算,深潮 Techflow 将该论文进行了提炼和解读,试图以更加通俗的方式传递论文的核心观点,为大家把握市场的价格趋势提供参考。

TLDR,关键结论

-

传统因素影响加密市场:比特币的价格不仅受加密市场内部因素影响,还受到传统金融市场(如货币政策和风险情绪)的显著影响。

-

货币政策的双重作用: 2020 年,美联储的宽松货币政策推动比特币上涨,而 2022 年收紧政策导致价格大幅下跌,且在所有影像价格下跌的因素中,紧缩货币政策的影响占到了 3 分之 2 。如果没有这一政策变化,比特币的回报可能会更高。

-

风险溢价的影响:自 2023 年以来,加密资产的回报主要受到风险溢价压缩(投资者对 BTC 的风险感知降低,导致他们愿意接受较低的额外回报)的驱动,市场对加密资产的风险评估正在发生变化。

-

日常波动的复杂性:加密采用情况和风险溢价等因素,在解释比特币每日回报的变化方面发挥着主导作用,传统货币政策的影响在长期时间范围内的影响更明显,对每日的影响不大。

-

特定事件影响:COVID-19 市场动荡,FTX 崩溃,以及贝莱德推出的现货 ETF 等案例研究证实了特定事件对于比特币短期价格的影响。

比特币价格影响因素方法论

当问到一个新资产类别的价格波动有多大时,实际上你需要看两部分 —- 多少是由于传统金融市场的溢出效应(spillovers),而多少是由该资产本身固有的特定风险(idiosyncratic risks)引起的。

为了探讨这一问题,论文将分析三种资产的日回报序列:

比特币:作为加密货币的代表。

两年期国债零息票债券:代表传统安全资产。

标准普尔 500 指数(SP 500):代表美国股市的整体表现。

其实这三种资产的价格都随时间变化,这个研究的下一步思路就非常的明确 — 对比三种资产日回报率的共动性,(Co-movement),说人话就是多个资产的回报率在同一时间段内呈现出相似的上升或下降趋势。

在现实世界里我们都能直观感觉到,BTC 价格显然和传统金融市场有一定相关性;而论文则更加严谨和科学的将这种相关共性抽象出来,形成了可以影响比特币和传统资产价格的三种特定因素:

-

货币政策冲击:来自中央银行(美联储)的政策变化对比特币价格的影响。例如如果他们降低利率,借钱变得便宜,人们更愿意投资,这可能会推动比特币等资产的价格上涨。

-

传统风险溢价冲击:与投资者对风险的态度变化相关的影响。例如,如果市场上大多数人都在担心风险,可能会导致比特币和其他资产的价格一起下跌。

-

加密特定需求冲击:特定于加密市场的需求变化对价格的影响。这是指只影响加密货币市场的因素,比如新技术的出现、法律法规的变化,或者加密货币采用率的变化和情绪的转变。

从这个思路出发,我们就可以进一步去定量分析,每种冲击因素的影响到底有多大,以及它们影响比特币价格的方式和表现到底是什么。

在此,我们直接跳过论文采用的高大上的数学回归分析模型的细节,直接看更易懂的分析和结果。

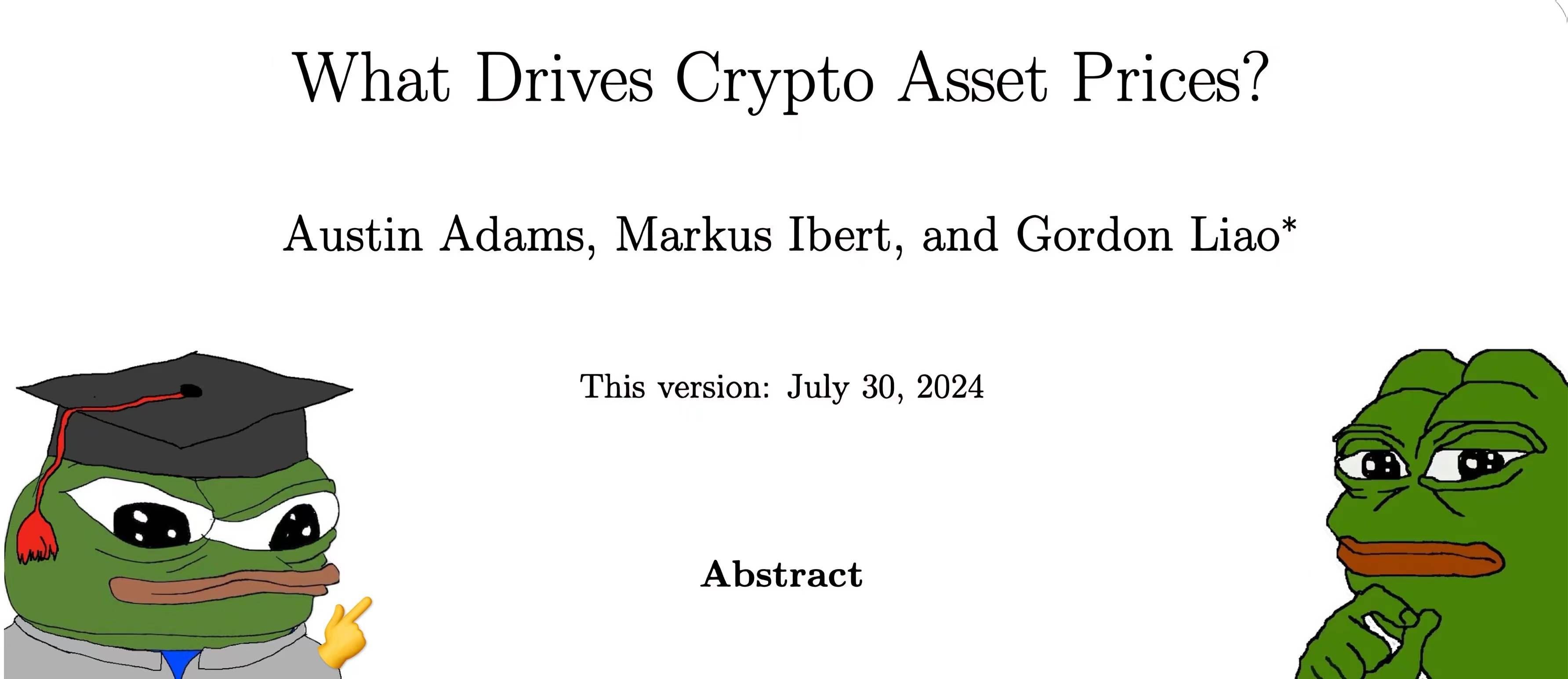

22 年比特币大跌, 50% 原因归结于紧缩的货币政策(加息)

论文对比特币 19 年 1 月-24 年 2 月的比特币每日价格的影响因素进行了分析。

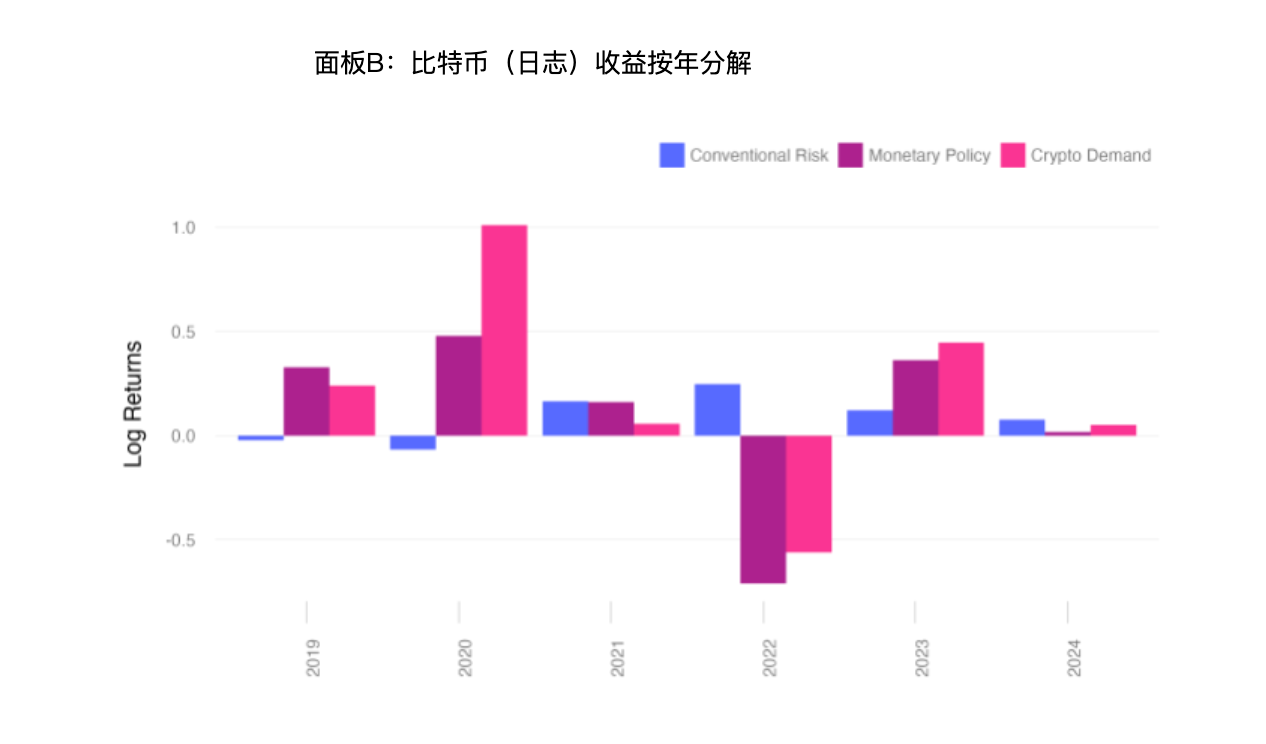

比特币的回报可以分解为三种结构性冲击:货币政策冲击、传统风险溢价冲击和加密需求冲击。(注:你可以将冲击简单理解成 XX 因素对比特币价格的影响)

这些冲击对比特币价格的影响在不同时间段有所不同。

-

2020 年 3 月的市场动荡:

-

在 COVID-19 引发的市场动荡中,传统风险溢价冲击是导致比特币价格下跌的主要原因。

-

比特币价格从 8600 美元降至 6500 美元,下降幅度为 24.2% (简单回报)和 27.7% (对数回报)。

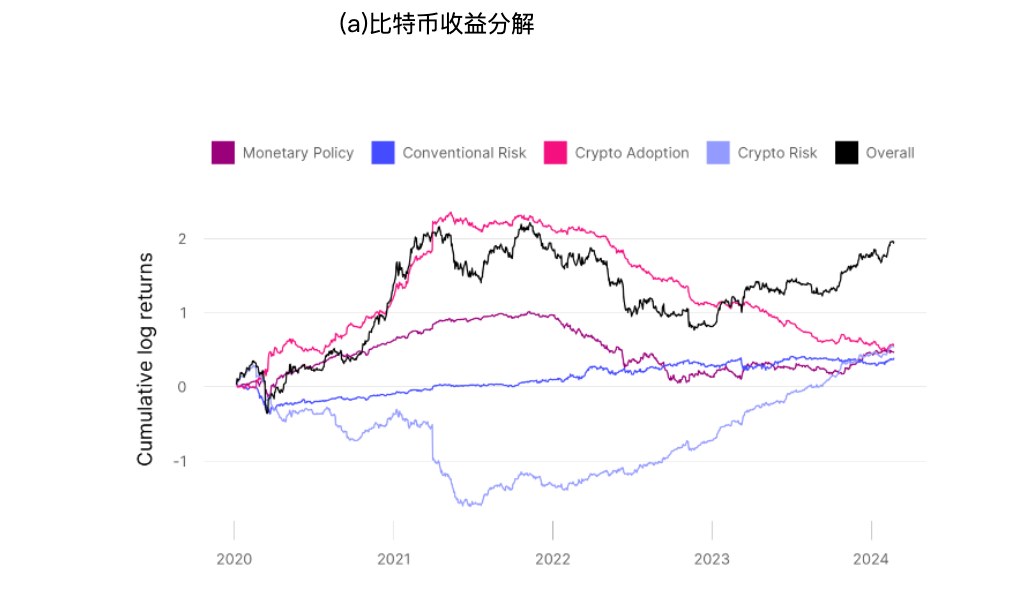

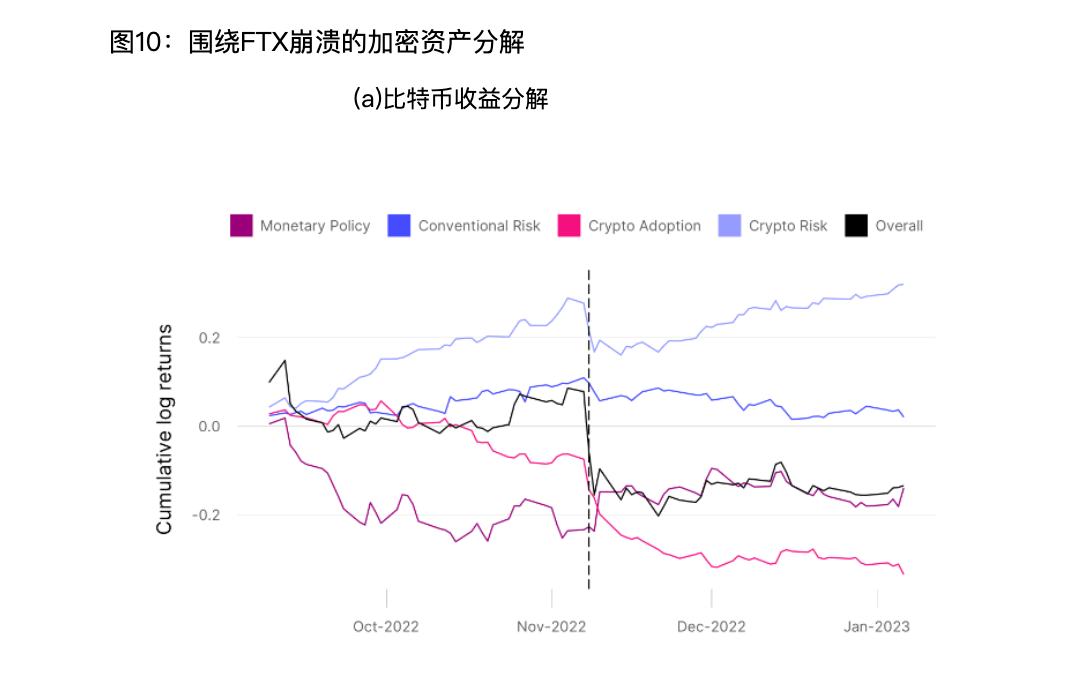

图:图中为经过数学对数处理的比特币日回报率(黑线),其他几条颜色的线的高低,则显示着不同因素对回报率影响的贡献

-

2020 年的恢复:

-

随后,比特币价格的上涨受到传统风险溢价下降和宽松货币政策的支持,但有一部分上涨无法用传统因素解释,反映出显著的加密需求冲击。

-

2022 年的价格下跌:

-

2022 年,比特币价格的下降主要由负面的货币政策冲击和负的加密需求冲击造成,而传统风险溢价的下降则继续支持价格。

-

从 2022 年 1 月到 2023 年 1 月,比特币价格的对数回报下降约 1.02 ,相当于 64% 的简单回报下降。

-

收缩货币政策冲击的严重影响:

-

模型显示,货币政策冲击对比特币价格的下降贡献了约 50 个百分点。如果没有货币紧缩的货币政策(如加息)影响,比特币价格的下降可能仅为 14% .

-

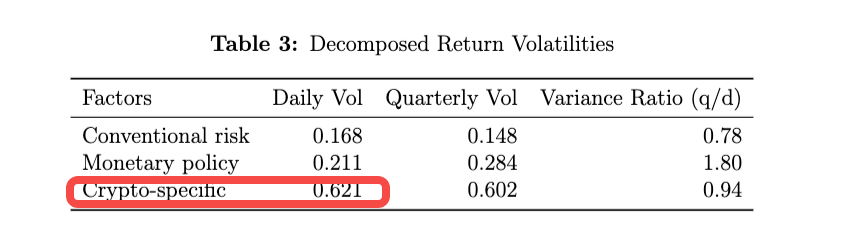

波动性分析:

-

大部分日常比特币回报的变化无法通过传统的风险溢价和货币政策冲击解释,加密需求冲击占据了超过 80% 的日常波动性。

-

货币政策的影响主要体现在较长时间的波动上,表明比特币是一种高度波动的资产,其波动性无法仅通过传统资产驱动因素来解释。

这段内容强调了不同因素对比特币回报波动性的影响,特别是货币政策在长期中的重要性,同时也指出了加密圈内部因素的显著波动性。

因此,论文的下一部分将更细致地探讨加密需求的具体来源,以及这个变量如何影响比特币的价格。

21 年价格上涨源于加密采纳率提高,后续投资者逐渐不再要求 BTC 有高额回报

作者在分析加密需求本身时,将这一影响因素细化为:

加密市场本身的采用情况(如新技术/叙事、市场情绪)和加密市场的风险溢价(投资者因为承担额外风险而要求的额外回报)。

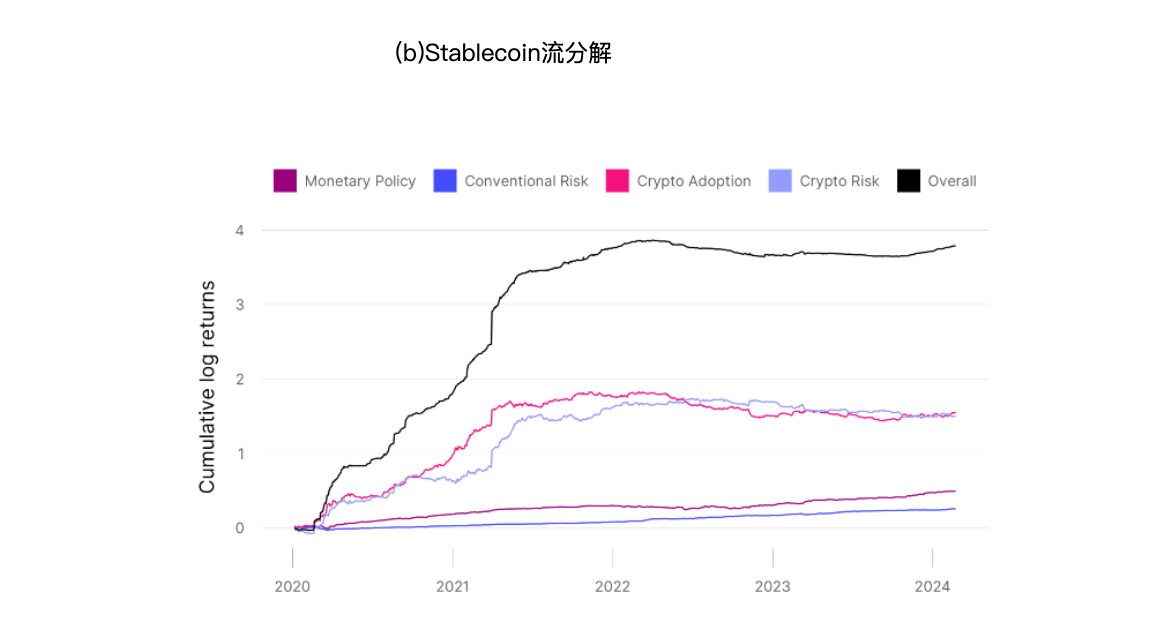

以上这两点也共同影响了比特币的收益变化,以及稳定币市场规模的变化。

-

2020 到 2021 年的增长:

模型表明,从 2020 年到 2021 年中期,比特币价格的上涨主要归因于加密采纳率提高的影响。这一时期,比特币和稳定币的价格都经历了显著增长,反映了市场对加密货币的接受度提高。

-

2022 年的变化:

自 2022 年底以来,稳定币的增长放缓,甚至在某些时候出现下降。这导致比特币价格的分解显示出负面的加密采纳冲击,意味着人们对比特币的兴趣和需求有所下降,稳定币的需求也随之下降。

-

自 2021 年以来,加密货币风险溢价的持续压缩一直是加密货币回报的持续驱动因素。

-

在图 a 中,浅蓝色的线代表加密货币风险:

-

2021 年中期,这条线大幅下降,表示风险溢价突然增加(投资者更担心了)。

-

从 2021 年底开始,这条线开始缓慢但稳定地上升。这个上升趋势就是所说的风险溢价压缩。

-

线条上升意味着风险在减少,投资者不再要求那么高的额外回报了。

-

2020-2022 年的稳定币增长:

-

在这个时期,稳定币的增长主要由加密货币市场的发展推动。从图表中我们可以看到,粉色线(代表Crypto Adoption,即加密货币采用)在 2022 年初之前处于相对较高的位置,表明加密货币的采用是推动稳定币增长的主要因素。

-

从 2022 年开始,图表显示蓝色线(代表Conventional Risk,即传统风险因素)开始上升,并超过了其他因素。这表明传统金融市场的风险因素开始成为推动稳定币流入的主要驱动力。

-

传统风险因素可能包括股市波动、经济不确定性、通胀压力等传统金融市场的风险。当这些风险增加时,投资者可能会寻求稳定币作为一种避险资产。

各类事件中,比特币价格的影响因素得到验证

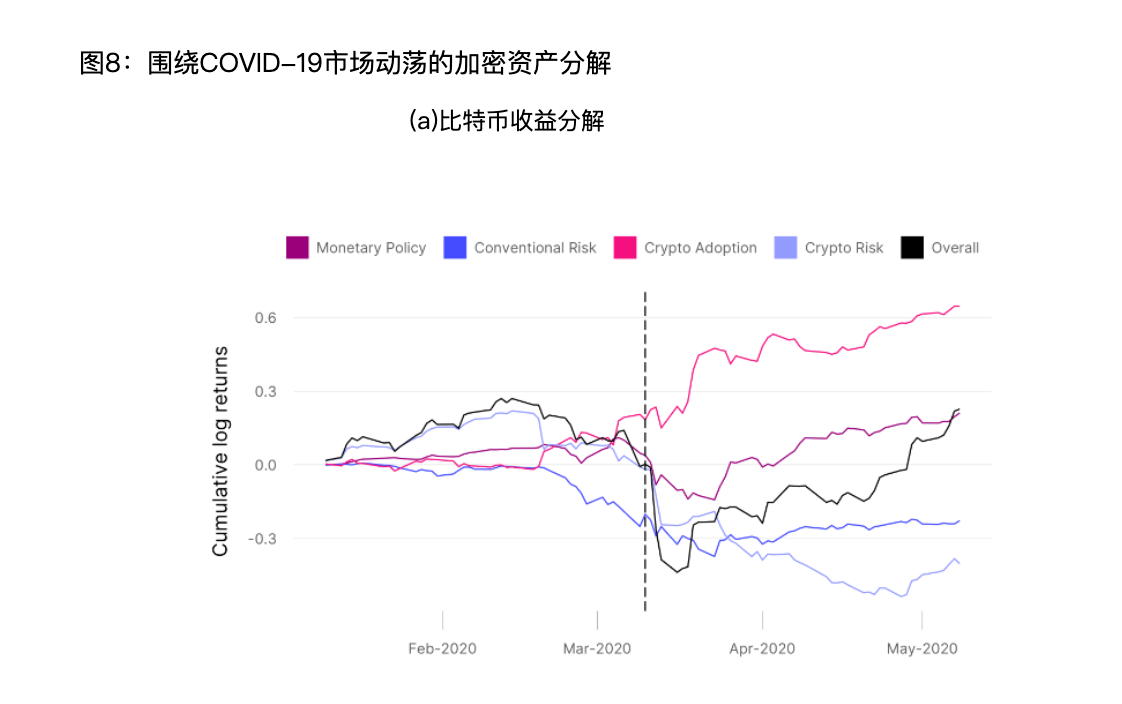

新冠疫情:

-

市场动荡背景:在 2020 年 1 月至 5 月期间,由于 COVID-19 的影响,比特币收益在 2020 年 3 月显著下降,而稳定币市场规模却大幅增加。此时市场被描述为“风险规避”阶段,资产价格的下降幅度超过了基本面变化所能解释的范围。

-

稳定币的避风港角色:稳定币在这一时期的增长表明,它们在加密资产市场中充当了避风港,吸引了投资者的资金流入。这验证了研究者提出的假设,即稳定币能够在市场不确定性中提供相对安全的投资选择。

-

风险溢价冲击:投资者对传统资产(如股票、债券等)的风险要求增加,导致这些资产的价格下降。同样,投资者对加密资产(如比特币)的风险要求也增加,导致其价格下跌。

FTX 崩溃:

-

市场动荡背景: 2022 年 11 月 FTX 崩溃时,比特币价格显著下降。稳定币的市场规模在 FTX 崩溃期间出现了短暂的上涨,这表明稳定币在市场动荡中仍然被视为避风港。

-

市场反应差异:在 FTX 崩溃的直接影响下,加密市场经历了大幅波动,而传统市场的价格变化相对较小。这表明加密市场对 FTX 事件的反应更加敏感。

-

在 FTX 崩溃期间,加密市场的冲击将占主导地位,特别是正的风险溢价冲击(投资者对加密资产风险的要求增加)和负的采纳冲击(投资者对加密资产的信心下降)。与此相比,传统市场的冲击影响较小。

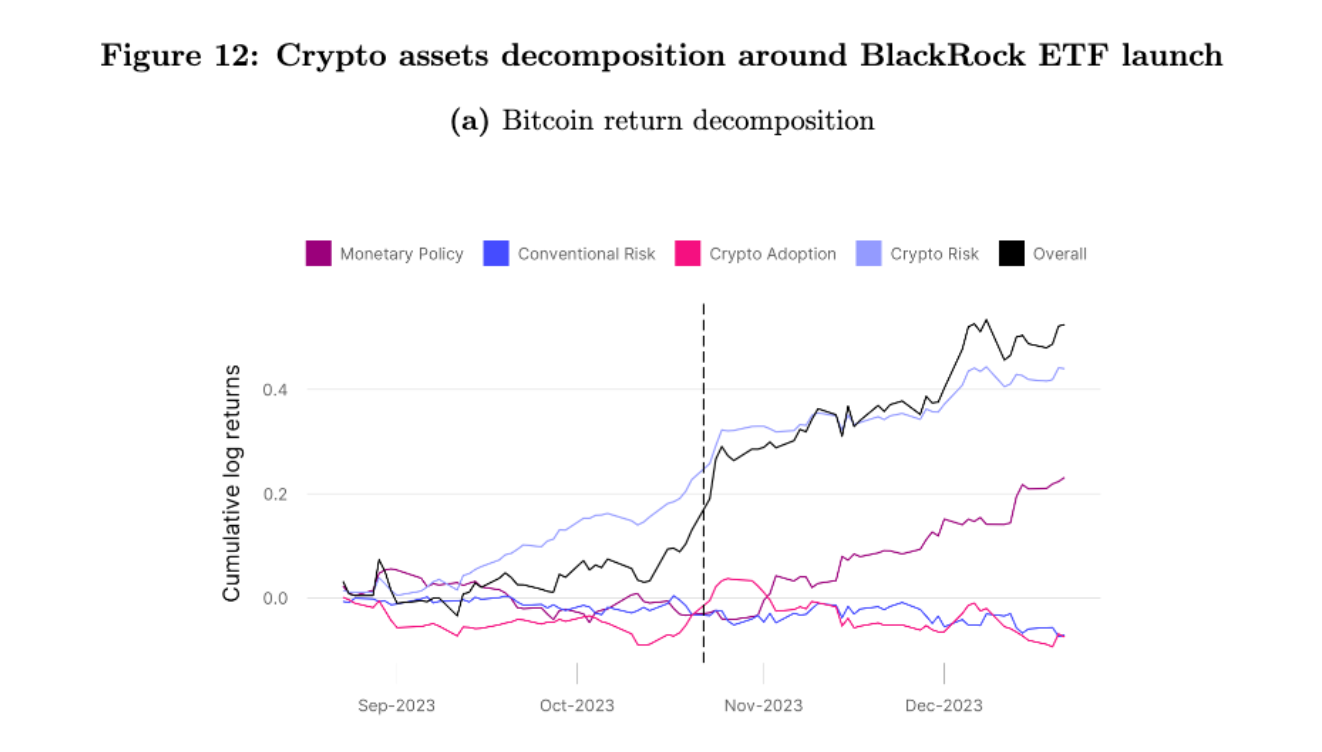

BlackRock ETF 的推出:

-

市场转暖背景:BlackRock 宣布申请比特币现货 ETF 后,比特币收益显著增加。这一事件标志着投资者情绪和市场动态的重大转变。

-

影响因素分析:模型识别出两个主要影响因素:

-

正的加密采纳冲击:这反映了市场对比特币的接受度和投资者兴趣的增加,尤其是由于 BlackRock 等大型机构的参与带来的合法性。

-

负的加密风险溢价冲击:这表明投资者对比特币的风险认知降低,要求的额外回报减少,意味着投资比特币的风险感知减轻。

-

比特币价格上涨的原因:从 2023 年 9 月到 12 月,比特币价格的上涨主要归因于这些风险溢价的下降。

从以上 3 个例子可以看出,这些发现强调了重大市场事件(如大型机构的参与)对加密市场的深远影响,特别是在采用动态和风险评估方面。

这表明,市场情绪和参与者的构成变化可以显著影响加密资产的价值和投资者行为。

撰文:

翻译:白话区块链

投资者和加密货币爱好者一直以来都对比特币的四年周期充满兴趣,他们细心地追踪这些反复出现的价格走势模式,以预测即将到来的市场动向。然而,考虑到比特币市场动态和经济环境的不断变化,我们必须承认传统的四年资本流动周期可能正接近尾声。在这里,我们将探讨是否应该考虑比特币四年周期结束的可能性,以及这一理论是否有充分的证据支持,还是仅仅是推测。

1、解读比特币的四年周期

比特币的四年周期主要由比特币减半事件驱动,这些事件大约每四年发生一次。在减半事件期间,比特币交易的挖矿奖励会减半,从而降低新比特币的流通速度。在过去,这些减半事件引发了比特币价格的牛 / 熊市周期:

- 减半事件:新的比特币供应量减少一半。

- 减半后牛市:通常伴随 12-18 个月的价格上涨。

- 熊市:在价格达到峰值后,出现一段价格下跌的时期。

- 过渡期:缓慢恢复,直到下一次减半。

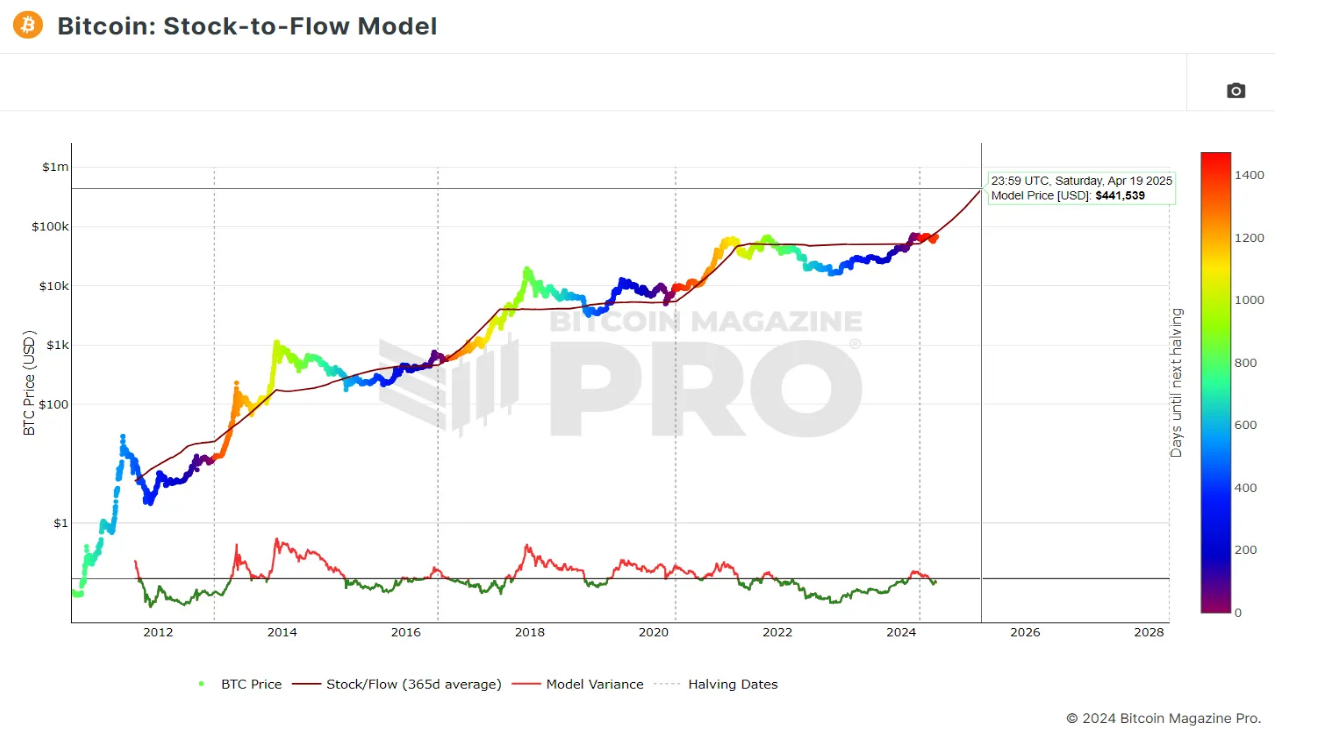

这些周期已经被详细记录下来,诸如库存到流量模型(Stock-to-Flow)等多个模型展示了这些模式。因此,我们当前的价格趋势表明四年周期仍在运行。然而,历史上价格上涨的幅度逐渐减小,峰值也不如之前的周期那么明显。

2、稳定的 MVRV Z 分数

MVRV Z 分数将比特币的市值与其已实现市值进行对比,提供了市场估值的见解。Z 分数峰值的下降趋势表明,市场反应的波动性随着时间的推移而减弱。这表明尽管比特币仍遵循周期性模式,但随着市场的成熟和市值的增长,这些周期的幅度可能会减小。下图展示了 MVRV Z 分数(橙线)及其在前两个周期中的下降峰值(红线)。

3、聚焦库存到流量模型

库存到流量模型是一个基于稀缺性预测比特币价格的热门框架,它考虑了这些逐步减少的通胀。该模型将比特币的现有库存(现有供应量)与流量(新铸造的比特币)进行对比。由于减半事件和恒定的区块增加,比特币的流量减少,其库存到流量比率上升,这表明稀缺性增加,理论上价值也会提升。

显而易见,比特币在 2024 年减半后的价格趋势与前几个周期相似。下图所示的模型表明,供应量的减少可能会在减半后的一年内将价格推高至约 44 万美元(红线)。如此高的峰值将打破下图中的趋势,即自 S2F「公平估值」之上的偏差持续下降,同时也可见下方振荡器中的峰值波动性降低。

在看到该模型不再有效的确凿证据之前,我们仍需将其视为一种可能性。请记住,如果该模型无限期地持续下去,它最终会预测比特币的价值超过全球货币的总价值;这虽然在技术上并非不可能,但超比特币化是否是必然的呢?

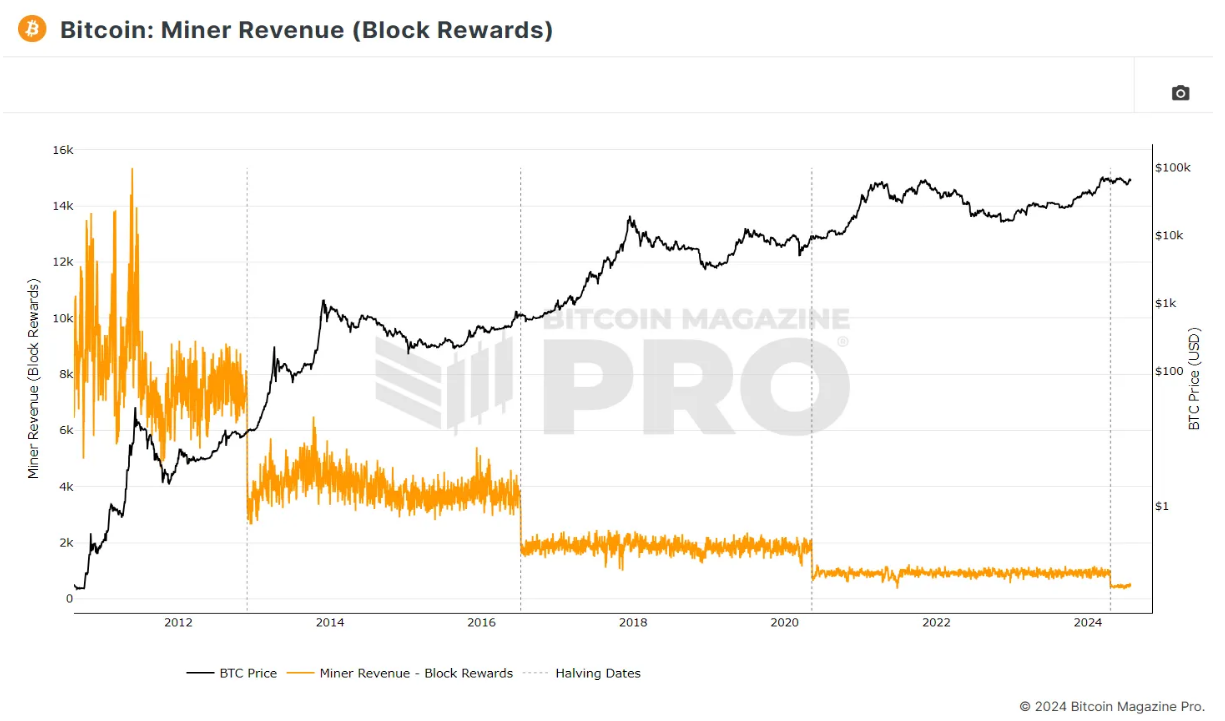

4、通胀减少的影响

减半事件显著减少了矿工的 BTC 收入,并且历史上推动了价格上涨。然而,随着区块奖励随时间减少,减半对比特币价格的影响可能会减弱。例如,从每个区块 6.25 BTC 减少到 3.125 BTC 的变化相当显著,但未来的减半将看到更小的减少,可能会削弱它们对市场的影响。

2020 年 5 月比特币上一次减半发生时,流通供应量大约为 1837 万 BTC。当时的区块奖励为 6.25 BTC,年通胀率约为 1.82%。在接下来的四年中,随着供应量的增加,这一比例逐渐下降。当最近的 2024 年减半发生时,通胀率已下降约 6%,至约 1.71%。2024 年减半后,区块奖励减半至 3.125 BTC。随着总供应量的持续增加,年通胀率已下降到不到 1%(目前约为 0.85%)。这种持续下降强调了比特币设计中的远见卓识,但其影响逐渐变得不那么显著。

目前,流通中的比特币大约有 1970 万,每十分钟产生 3.125 BTC 的区块奖励。这意味着我们已经挖出了总供应量的 94%,剩下的 130 万 BTC 将在未来 120 年内被开采。下图展示了矿工每天仅从区块奖励中获得的 BTC 收入(橙线),以及其逐渐接近 0 的趋势。

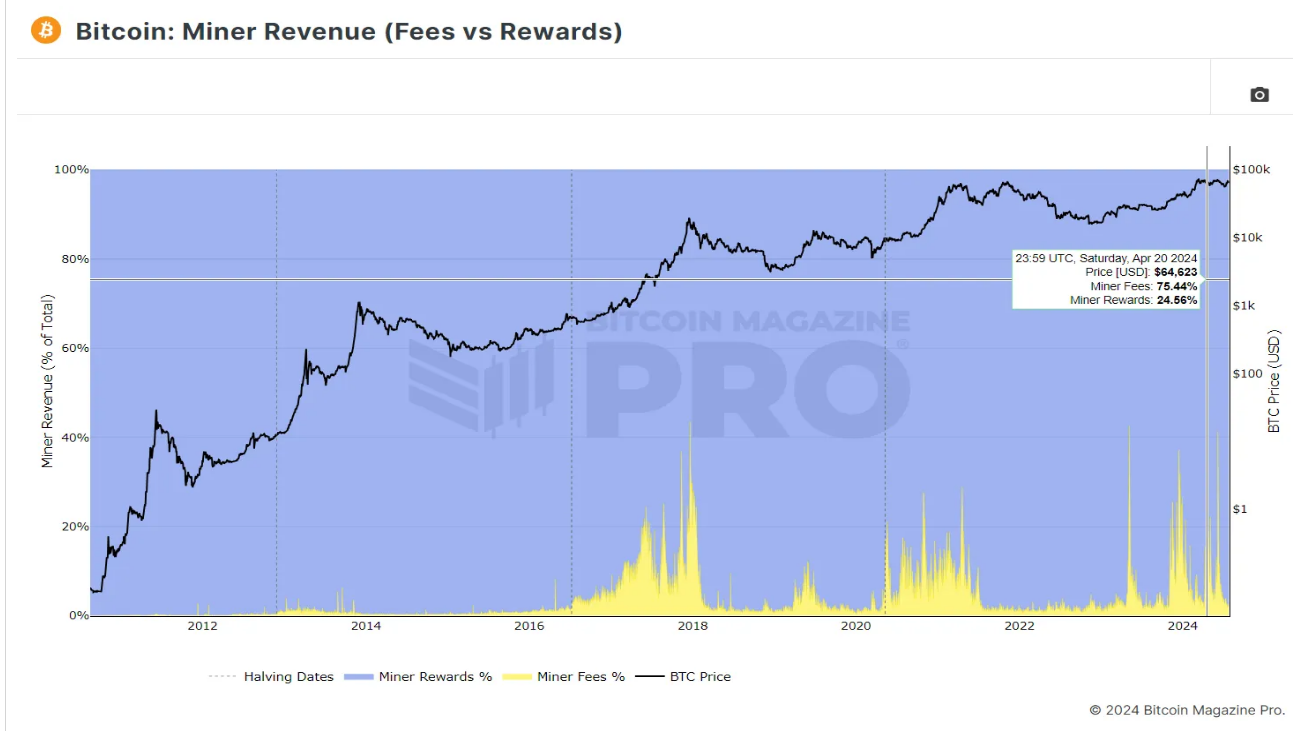

5、矿工收入和基于手续费激励机制的变化

随着区块奖励的减少,交易手续费弥补了矿工收入的缺口。2024 年 4 月 20 日减半当天,交易手续费总额达到了 1257.72 BTC,超过了当天的区块奖励(409.38 BTC)3.07 倍以上。这是首次出现矿工从手续费中获得的收益超过区块奖励的情况,标志着向基于手续费的挖矿模式转变的趋势。

随着矿工从交易手续费中获得的收入增加,减半事件在塑造矿工激励机制中的重要性可能会降低。如果交易手续费占矿工收入的比重越来越大(如下图中黄色阴影区域所示),矿工可能会对区块奖励减少 50% 的影响不那么担忧(区块奖励收入在下图中以蓝色阴影区域表示)。这一转变表明,减半事件对矿工行为以及比特币价格的主导影响可能会随着时间的推移而减弱。

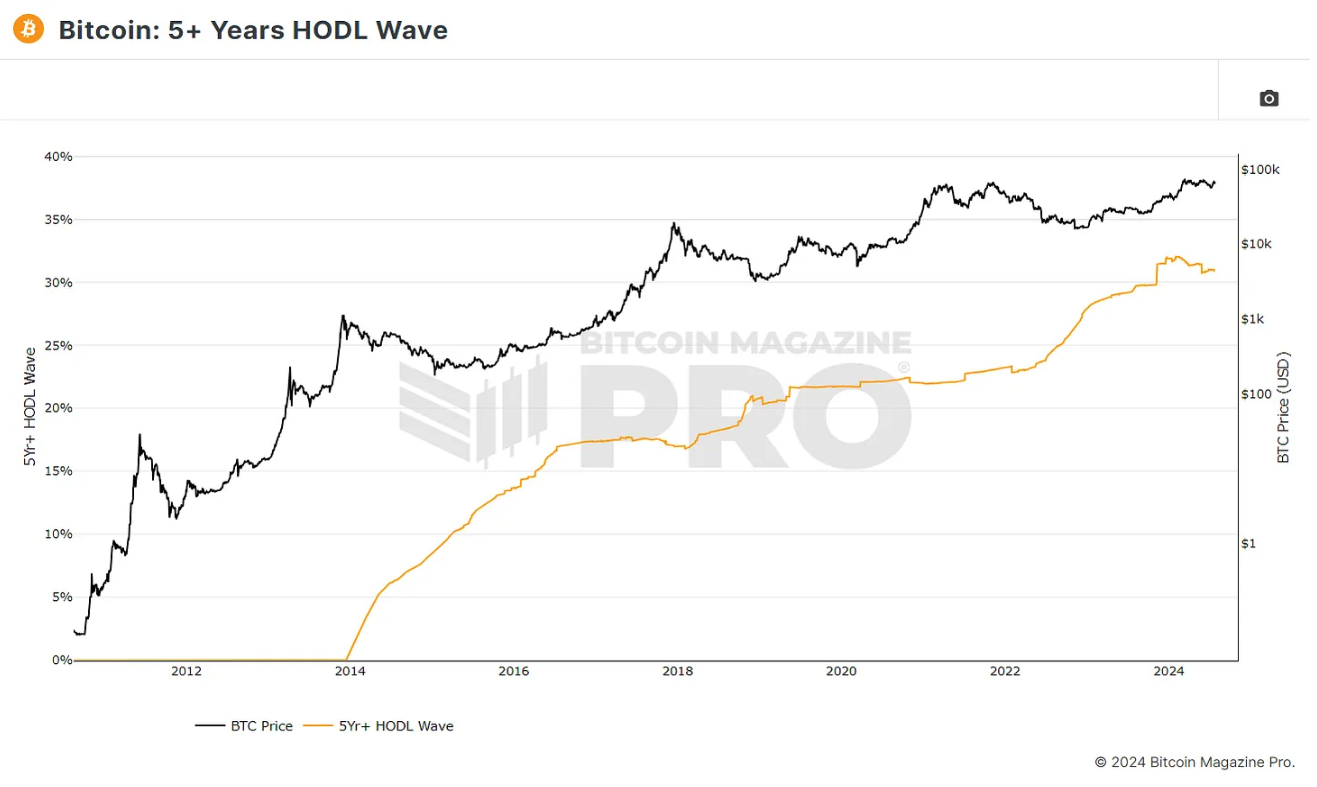

6、持币不动(Hodling)的影响

长期持有比特币的趋势日益增加,这是可能减弱比特币价格周期性波动的另一个因素。数据显示,超过 30% 的供应量在过去 5 年内没有移动过,这一比例在宏观层面上可能会继续迅速上升,如下图所示;橙色线表示至少半个世纪没有变动的比特币的百分比。无论这些比特币是丢失的还是被长期投资者持有,这种行为减少了流通供应量,现已超过减半事件带来的新供应减少的影响。

如果这些持有 5 年以上的投资者中有 10%(约占流通 BTC 供应量的 3.2%)决定在本周期中获利了结,那么将有 630,400 BTC 流入公开市场。在整个四年的减半周期内,仅有 656,250 个新比特币被铸造出来,这个微小的差异清晰地描绘了新的市场动态。

7、扩展市场周期的前景

这种不断减少的通胀可能会吸引更多的机构投资者,甚至是主权投资。像贝莱德这样的机构和像萨尔瓦多这样的国家都认识到比特币稀缺性的上升和价格上涨的潜力。预计随着越来越多的投资者认识到比特币的独特货币属性,需求将会激增。然而,这种需求可能会与传统的流动性周期和宏观经济驱动的风险偏好更加同步,而不是像之前周期中那样由零售投机推动。

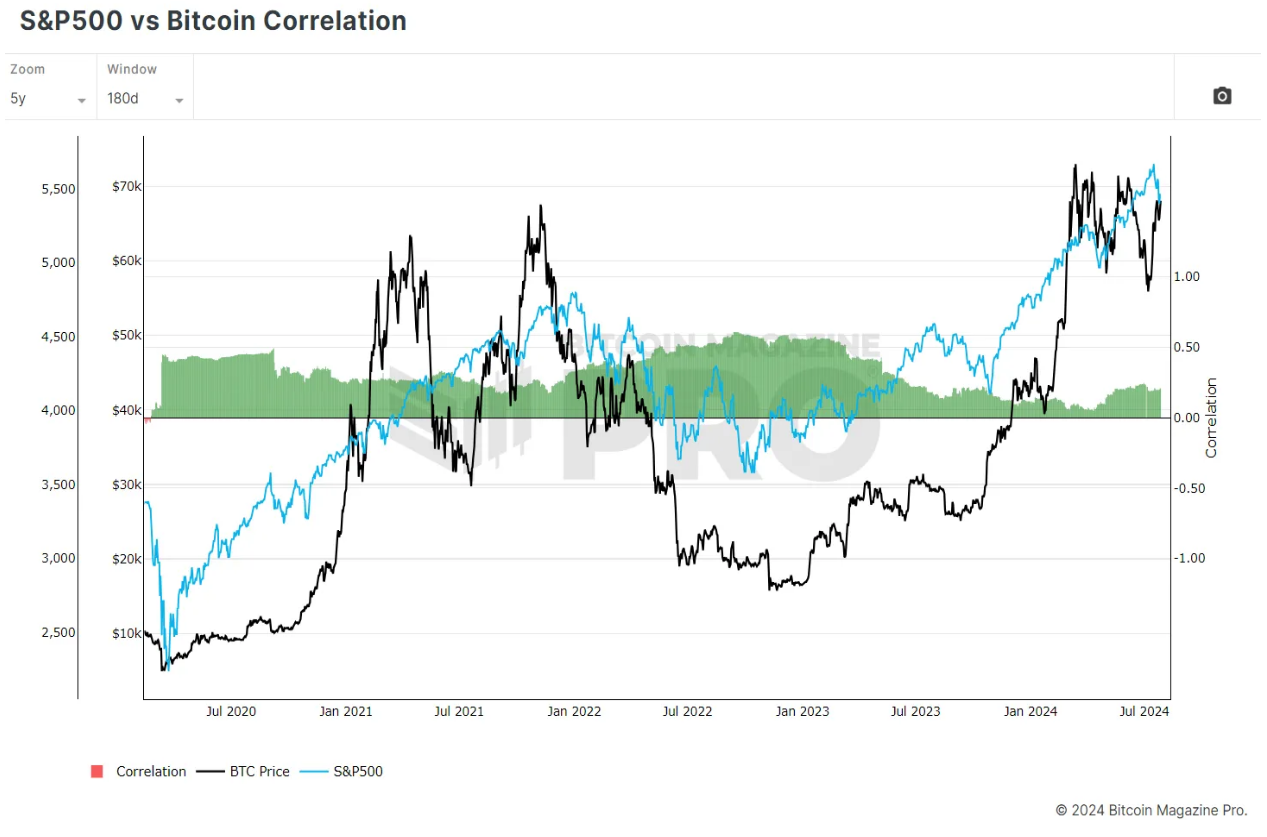

鉴于比特币自身基本因素的影响可能会减弱,新市场参与者的影响增加,以及比特币与传统资产和指数(如标普 500)的历史上强正相关性,比特币可能会开始跟随更传统的市场周期,例如那些通常持续 8-10 年的股市周期。在下图中,我们可以看到比特币价格走势(黑线)与标普 500 价格走势(蓝线)。

这些平行走势可以在 -1(反向相关)到 1(正相关)的尺度上进行衡量。在过去 5 年中,这些资产的 6 个月相关性常常达到 0.6 以上,显示出两者之间的强相关性。当其中一个移动时,另一个通常会跟随。

8、不断发展的比特币市场

在我们观察到与历史模式显著偏离的情况之前,例如比特币在减半后未能达到新的历史高点,四年周期仍然是理解比特币市场行为的有价值框架。减半事件的影响减少并不意味着它们会变得看跌。相反,它们的影响可能会减弱。

最近的比特币减半事件依然看涨,并可能继续在 2024 年及以后对比特币价格产生积极影响,尽管回报可能会减小,价格波动也会减少。虽然目前没有确凿证据表明减半事件的影响已经停止,但预计未来减半事件的整体影响会减弱,从而影响到可预测的四年周期。

作者:Yumi Chung

传统金融机构对加密的加注是一个循序渐进的过程。

“我们有理由相信:未来五至十年内,比特币DeFi系统会创造超过1万亿美元的价值。”这是Franklin Templeton交易分析师在Coindesk专栏文章中提及的观点,该机构对比特币和L2生态的关注促使其正在加大对该领域的研究与资本投入。

在最近的Fortune(财富杂志,笔者注)报道中,,在其机构列表中,我们看到了Franklin Templeton的身影,其作为联合领投方参与了Bitlayer的A轮融资。对于此次出手,Franklin Templeton管理合伙人Kevin Farrelly表示:“我们相信Bitlayer的独特性与技术有可能为比特币解锁新的用例与机会,期待Bitlayer团队和我们其他专注比特币金融的产品探索合作机会。这项投资强调了我们对支持数字资产领域创新的承诺。”

富兰克林是美国ETF的发行机构之一,这一融资信息的披露不免让人好奇,Bitlayer凭什么能得到这家老牌华尔街机构领投,它有哪些亮点,并有哪些空投机会?我们梳理并总结了Bitlayer的技术创新、融资版图、团队背景、生态数据和空投教程等关键信息,以供读者参考。

项目简介

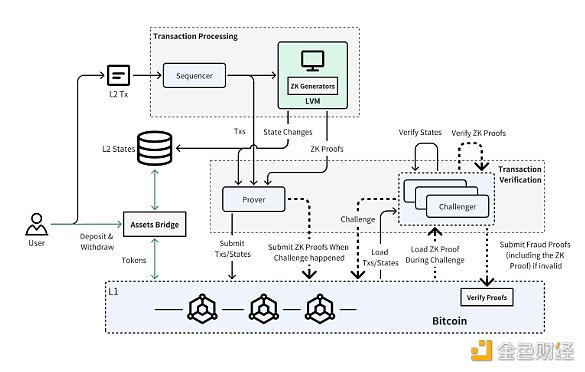

Bitlayer是首个基于BitVM的比特币安全等效的Layer 2。Bitlayer的核心目标是通过密码学创新和区块链工程落地,解决比特币Layer 2在安全性和图灵完备性之间的权衡难题,项目致力于成为比特币的计算层,旨在为比特币引入超扩展性,同时继承其安全性,为用户提供高吞吐量、低成本的交易体验。

技术创新

Bitlayer提出了基于BitVM的比特币二层解决方案,项目采用分层虚拟机技术(Layered Virtual Machine),利用零知识证明(zkp)和乐观验证(op)机制来支持各类计算。 此外,Bitlayer还通过OP-DLC和BitVM桥搭建双通道双向锁定资产桥,从而实现与比特币第一层相等的安全性。

Bitlayer的技术白皮书可查看以下链接:

Bitlayer的架构

融资历史与机构版图

截止2024年7月,Bitlayer完成了种子轮和A轮两轮融资,总融资金额为1600万美元。

7月23日,Bitlayer在最新的A轮融资中完成1100万美元A轮融资,顶级机构Franklin Templeton和ABCDE Capital联合领投,此外,包括Stake Capital Group、WAGMI Ventures、Skyland Ventures、Flow Traders、GSR Ventures、FalconX、Metalpha、280 Capital、Presto Labs和Caladan等机构,以及BRC20创始人DOMO、FactBlock KBW联合创始人Brian Kang等也参与了本轮融资。

更早些时候的3月27日,Bitlayer宣布完成由Framework Ventures、ABCDE联合领投的500万美元种子轮融资,其他参投机构包括StarkWare、OKX Ventures、Alliance DAO、UTXO Management、Asymmetric Capital、Kenetic Capital、Pivot Global、Web3Port、Mindfulness Capital、C6E Capital、PAKA、Comma3 Capital 和 Kronos Ventures等数十家机构,以及著名比特币OG&KOL Dan Held、Messari CEO Ryan Selkis和联创Dan McArdle等顶级Web3创业者、天使投资人。

团队背景

据Rootdata显示,Bitlayer有两名核心创始成员,Kevin He和Charlie Hu。

Kevin He: 联合创始人,前YouChain首席架构师、前火币高级技术总监、前新火科技 VP。Kevin推出过3个EVM-链、2个ZK-Rollups、1个拥有数十亿TVL的非托管平台。

Charlie Hu: 联合创始人,Polkadot的早期生态建设者和投资人,Polygon中国区业务发展负责人,拥有全球20多个国家区块链应用项目开发者关系资源。

项目关键数据

自Mainnet-V1上线以来,Bitlayer紧锣密鼓地推出了多个激励生态构建的市场活动,包括推出开发者激励空投计划Ready Player One、启动Dapp榜单竞赛、上线Bitlayer首期头矿节活动,以及在OKX Cryptopedia上线Bitlayer头矿节S2活动等,吸引了众多加密社区和用户参与。

从数据来看,Bitlayer无论是行业参与度,还是社区活跃度领先于同赛道项目,以下一些关键数据汇总:

-

TVL:根据官网披露的信息,目前Bitlayer链上总锁定资产价值约$580M,远超过其他比特币L2s

-

社交媒体用户:总用户约700K,其中Twitter用户超522K, TG总用户超46K,Discord用户超130K

-

链上月活:1M+

-

生态项目部署数量:200+

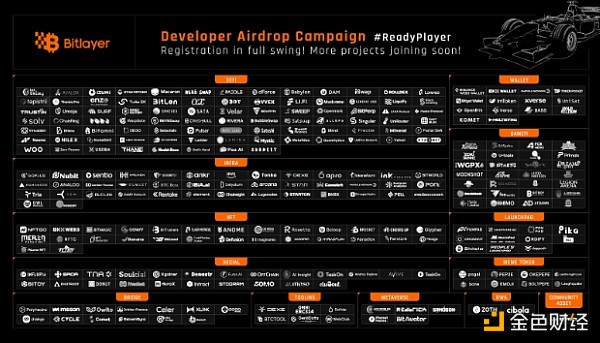

生态图景

从Bitlayer公布的生态全景图可以看到,虽然Bitlayer生态还处于相对早期阶段,但展现出蓬勃发展之势。

团队曾表示,目前有数百个项目正在Bitlayer生态中构建,类型涵盖了基础设施与开发者工具、钱包、DeFi、NFT、游戏与元宇宙,以及RWA等众多版块,包括Ankr、Polyhedra Network、Meson、Apro、imToken等基础设施类项目,以及Bitsmiley、Avalon Finance、bitCow、Lorenzo、Pell、Bitparty、Enzo和Marcaron等领先生态应用。

具体的项目链上数据可查看以下链接:

潜在空投机会和教程

目前,Bitlayer未发币,无法在交易所购买和交易,但团队已经对外公布了宝石、积分等空投相关的机制设计,并明确在OKX Cryptopedia活动中给出了$BTR奖励,因此可以确认,该项目有明确的针对早期用户的代币激励计划。

我们梳理后发现,Bitlayer宝石已在首期Dapp榜单竞赛中发放给项目方,并由项目方和Bitlayer团队协同100%发放给活跃用户。目前用户已可以进入领取宝石奖励。据社区测算,预期收益为0.0025U/gem。

其他想要参与Bitlayer生态以获得未来空投的用户,可以通过积极参与Bitlayer构建,无论是市场活动,还是链上交互等方式累计Bitlayer积分,甚至通过某些活动直接获得$BTR空投!

具体的方式如下:

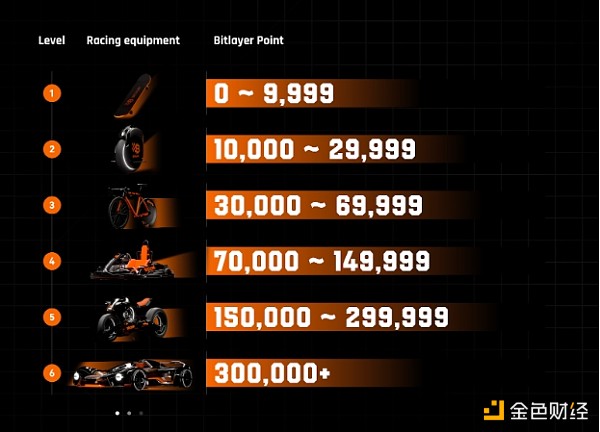

1,登录Bitlayer Racer Center,并探索积分升级竞速器

7月22日,Bitlayer已经上线用户中心页面,支持用户登录用户中心页面,在链接个人钱包后可查看已获得的Bitlayer宝石空投数量、获取过往交互累计的积分奖励,以及领取过往Bitlayer活动的荣誉勋章。

目前,Bitlayer的积分系统中设置了新手任务、高级任务和每日任务三个板块,按照积分数量,用户的用户竞速器有六个等级,未来团队将根据用户的等级和Bitlayer积分数量分配$BTR空投。

-

新手任务主要为熟悉Bitlayer积分面板、推特交互、BTC 跨链以及转账任务,全部完成可获得8,100积分;

-

高级任务需要完成一定数量的阶梯型任务,达到特定里程碑,例如完成资产跨链、达到一定交易数量后将会获得最多250,000积分;

-

每日任务每日刷新,每天完成该板块所有任务即可获得2,000积分。

2,Bitlayer头矿节2期活动

目前头矿节2期还在持续进行,活动最新截止时间为9月14日(活动入口为: )。

在此之前,用户可以登录OKX Cryptopedia活动页面,完成Bitlayer以及GamerBoom、Macaron、Anome、Vanilla Finance、Avalon Finance和Zearn共6个生态项目设置的任务,完成验证的用户不仅有机会参与瓜分总价值125万美金的$BTR空投奖励,以及1亿Bitlayer积分奖励,还有机会获得每个项目提供的专属奖励,具体包括:

-

Gamerboom提供 1.5 亿 $CAPY 代币奖励,以及为完成社交任务的用户提供 500 万 $CAPY 代币奖励

-

Macaron提供价值 20 万美元的 DeFi 积分

-

Anome提供占总量 1% 的代币奖励,价值超过 100 万美元

-

Vanilla Finance提供 5000 万 Vanilla 积分

-

Avalon Finance为每位参与者提供 5000 Avalon 积分,以及 2 倍 Avalon 积分加速权益

-

Zearn为用户提供超 4000 万 $ZEA 代币奖励

据实际测算,完成这些任务的链上交互损耗只有5美金左右,从OKX Cryptopedia显示的数据来看,目前该活动已吸引233.6K人参与,但大部分用户只参与了最简单的社媒任务,完成该任务对应的奖励是价值5万美金的$BTR。对比之下,其他7个项目的任务奖励至少价值15万美金,而这些任务的参与人数只有约50K。

由于Bitlayer生态项目大部分还在早期阶段,因此如果完成头矿节2期活动的任务,一方面有机会获得活动专属奖励,另一方面也可以累计Bitlayer积分,甚至大概率还可以获得这些生态项目未来的代币空投,实现一鱼多吃。

风险提示

1,Bitlayer尚未公布代币经济学,宝石、积分与$BTR的兑换比例尚未公布,因此需持续关注官方的披露信息。

2,目前累计积分新手门槛极低,多号参与需考虑女巫风险。

官方渠道

Bitlayer官网:

Bitlayer推特:

Bitlayer Medium:

Bitlayer Github:

原文作者:Natalia Wu,动区动趋 BlockTempo

2022 年中公链 Terra 的 LUNA、UST 爆雷,令全球投资人遭受 400 亿美元的经济损失。Terra 背后开发商 Terraform Labs 及其创办人 Do Kwon 在 6 月中旬正式与美国证券交易委员会(SEC)就民事诉讼达成和解。

Terraform Labs 和 Do Kwon 同意分别支付 44.7 亿美元和 2 亿美元罚金换取与 SEC 的和解,不过对于在 Terra 暴雷中血亏的投资人最关心的问题:究竟何时可以获得赔偿,至今仍未获得解答。

Terra 受灾户如何获赔?

对此,SEC 在 26 日发布公告,针对因 Terraform Labs 受害的投资人和债权人,回覆有关如何获赔的相关问题。SEC 指出,由于投资人持续向该机构询问他们是否能够获得赔偿,SEC 整理了相关资讯帮助回答这些问题,并称赔偿主要需要透过悬而未决的 「Terraform Labs 破产案件」进行处理。

Terraform Labs 在今年 1 月向美国德拉瓦州破产法院声请第 11 章破产保护,估计资产和负债额在 1 亿至 5 亿美元之间,而债权人数量在 100 人至 199 人之间。

SEC:债权人、投资人获赔前,不会先收 40 余亿美元罚金

SEC 解释,Terraform Labs 将在其破产案件中寻求第 11 章清算计划的批准,该计划将设立清算信讬或财产代表来清算 Terraform 的剩余资产,向 Terraform 债权人以及因 Terraform 「加密资产证券」(指该公司发行的 LUNA 等代币)受到损害的投资者支付赔偿。

法院的最终判决裁定 Terraform 欠下 44.7 亿美元的非法所得、判决前利息和民事罚款。Do Kwon 则须向 Terraform 破产财产转移至少 2.04 亿美元,用于分配给资金受损的投资者,其中包括 700 万美元现金、Luna Foundation Guard 的所有加密资产。

SEC 强调:「投资者和债权人在破产案件中获得全部赔偿前,SEC 不会收到任何付款。」

Terraform 破产计划预计秋季出炉

SEC 补充,Terraform Labs 破产案件中提交的破产清算计划将规定所有债权人和受损投资者的追偿权利债权人和受损投资者将有机会审查 Terraform 的披露声明和清算计划,并对该计划进行投票同意或是反对。

清算计画听证会和生效日期目前预计落在 2024 年秋季。破产法院尚未确定债权人和受损投资者如何提交与 Terraform 诈欺相关的损失索赔的程序和截止日期,但将在计划获批后将资讯发布到以下网站:https://dm.epiq1 1.com/case/terraform/info,请持续追蹤以获取更新资讯。

LUNA 已距年内高点跌超 7 成

币价方面,五月底一度冲上 0.83 美元的 LUNA,近两月持续走跌,撰稿当下报 0.385 美元,距离今年高点 1.26 美元已跌去近 70% 。

来源:Trading View

本新栏目为 Odaily 编辑部成员真实投资经历分享,不接受任何商务广告,不构成投资建议(因为本司同事都很擅长亏钱),旨在为读者扩充视角、丰富信源,欢迎加入 Odaily 社群(微信@Odaily 2018 ,,)交流吐槽。

推荐人:南枳(X:)

简介:链上玩家,数据分析师,除了 NFT 什么都玩

分享:

-

SOL 前天晚上感觉不对劲,均价 185 USDT 已清半仓,第二次测试 4 小时 MA 55 但 MA 55 已走平、OBV 均线开始下行。等待方向梳理完毕决定半仓下一步去向。

-

Solana Meme 已大幅回暖,重点关注 PEW DEV 动向。

推荐人:Wenser(X:)

简介:好运守护者,市场波动观察家

分享:

-

周一写的《》文章中提到的“更有希望的”以太坊上大写的 NEIRO 成功跑出来,并且不出意外地一度突破 0.13 美元,大概有 6-8 倍的涨幅,一度超过 DOGE 的价格,再次恭喜看了文章买入的小伙伴们。

-

最近看到很多朋友厌倦了波动震荡的市场,将闲置资金或者一部分仓位放到了交易所平台的双币投资里面,下跌就当被动抄底。

-

Kamino 发币的时候表现一般,但平台运营一直很稳定,包括 JTO 的池子、JLP 池子等等,有需要的小伙伴们也可以看看,结合着 Solayer 用也有保底收益,比去 pump.fun 上面 PVP、玩跑得快的游戏要强一点。

推荐人:Asher(X:)

简介:短线合约、低市值山寨长线埋伏、链游打金、撸毛党

分享:

-

BTC:看涨。目前 BTC 日线刚好在日线 EMA 20 的 65300 支撑住了,只要日线不破 65300 ,强烈看涨。

-

本次山寨币推荐:上周说的抄底山寨币的机会来了,目前 INJ 现货已布局完毕,其他 PEPE、FLOKI、TAO 这几天会持续买入。(没人保证一定是底部,但这个价格推荐的山寨币“抄底”的盈亏比很高,同时上述几个币我也都会上合约做波段,其中 INJ 的两个止盈位设在 29、 33 ,现货继续持有)。

推荐人:golem(X:)

简介:比特币生态捕手、撸毛练习生、永远吃不上热乎选手

分享:Polymarket 开了奥运会类别的预测,在“获得最多金牌的国家”上我买了一些中国。当然有做多信仰的成分,但是从历年金牌获得数量上来看,中国还是有些希望的—— 08 年中国获得 48 枚金牌,排名第一;12 年中国获得 39 枚金牌与美国差 7 枚,排名第二;16 年中国获得 26 枚金牌与美国差 20 枚,排名第三;20 年中国获得 38 枚金牌与美国差 1 枚,排名第二。

目前预测池子总金额为 200 万美元,虽然美国确实实力强劲,但估计 Polymarket 大部分受众还是美国人,目前中国 25% 的支持率肯定是低估的(顺便说下,我在 22% 时候入的仓)。

往期记录

推荐阅读

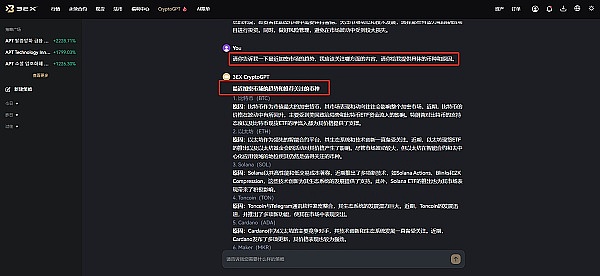

在加密货币市场,波动性是常态,这种高波动性既是机会也是风险。对于投资者,尤其是新手而言,如何有效应对市场的剧烈波动是一项重大挑战。3EX CryptoGPT,作为全球首个集成ChatGPT-4o的AI交易平台,为投资者提供了强大的工具和策略,帮助他们在波动市场中保持冷静,做出明智的决策。

智能分析与预测:掌握市场动态

3EX CryptoGPT通过深度学习模型和大数据分析,对加密市场的历史数据进行全面解析。平台不仅能够实时监控市场动态,还可以根据历史数据和当前市场趋势,进行精准的市场预测。这种智能分析能力帮助投资者及时识别市场的潜在波动和机会,从而制定更具前瞻性的投资策略。

个性化策略制定:量身定制投资方案

在波动的市场中,通用的投资策略往往难以奏效。3EX CryptoGPT通过分析用户的投资偏好、风险承受能力和市场判断等多维度数据,为用户量身定制个性化的投资方案。无论是保守型投资者还是激进型投资者,平台都能提供适合的交易策略,帮助用户在市场波动中找到平衡。

自动化交易:迅速执行决策

市场波动常常发生在瞬间,传统的手动交易方式可能会错失良机。3EX CryptoGPT的自动化交易功能让投资者能够通过交易策略,设定特定条件,将交易中的止盈止损点位写入触发条件中,一旦市场触发这些条件,系统会自动执行交易决策。这不仅能够迅速抓住交易时机,提高交易效率,也能避免因人为情绪影响而导致的错误决策。

风险管理与监控:保障投资安全

应对市场波动,风险管理是关键。3EX CryptoGPT为投资者提供了强大的风险管理工具,如风险评估、资产分散建议和止损保护等功能。这些工具帮助投资者控制风险,防止因市场突变导致的重大损失。同时,平台的监控功能还能持续跟踪市场变化,及时向用户发出风险预警,确保投资安全。

学习与成长:提供专业知识与分析

3EX CryptoGPT不仅是一个交易工具,更是一个学习平台。平台提供丰富的教育资源,包括市场分析报告、专家观点、实时资讯和交易学习材料,帮助投资者不断提升自己的投资知识和技能。在波动市场中,通过学习交易知识,深入了解市场,从而从容应对波动。

3EX CryptoGPT通过智能分析、个性化策略制定、自动化交易、风险管理和学习成长等功能,为投资者提供交易全方位的支持。无论市场如何波动,投资者都能依托于3EX CryptoGPT的强大功能,从容应对,抓住机会。未来,3EX将继续致力于技术创新,在AI时代帮助更多投资者在加密市场中获得稳定收益。

【3EX相关链接】

https://linktr.ee/3exlinktreecn

Twitter(CN): https://twitter.com/3EX_ZH

7月31日,哈马斯领导人在伊朗首都遭袭身亡,这一事件迅速加剧了市场对地缘局势的担忧,进而在全球金融领域引发连锁反应。大宗商品市场全线上涨,原油以及黄金、白银等贵金属价格快速攀升。

中东地区作为全球政治与经济的敏感地带,其冲突与动荡对国际市场有着深远影响。哈马斯领导人哈尼亚的身亡不仅可能引发该组织内部的权力斗争和重组,更使得中东和平的前景变得愈加渺茫。在此背景下,以色列、伊朗以及其他地区势力的反应将成为观察中东局势的重要风向标。

作为全球石油供应的重要心脏地带,中东的任何风吹草动都会直接反映在国际油价上。此次事件后,国际油价迅速攀升,这既是对中东局势紧张情绪的直接反映,也是对未来供应可能中断的担忧。中东地区的石油产量占全球总产量的很大比例,任何冲突升级都可能导致石油供应中断,进而推高油价。在全球经济疲软之际,油价的波动无疑加剧了全球经济的不确定性,并可能引发通货膨胀,对货币政策和财政政策提出新的挑战。

与此同时,黄金市场也对中东局势的紧张作出了迅速反应。黄金被视为保值工具,其价格上涨反映出市场对未来不确定性的担忧。投资者因对中东局势可能产生的连锁反应感到不安,纷纷将资金从股市和新兴市场流出,转向更多稳定和低风险的资产。这种避险行为进一步推高了金价,本月黄金有望录得近4%的创纪录月度涨幅。此外,亚洲投资者在场外市场对实物金条的需求激增,以及各国央行持续购买黄金以分散其储备,也为金价提供了支撑。

此次事件再次凸显了中东地区的地缘政治风险对全球大宗商品市场的深远影响。黄金和石油作为关键避险和能源商品,其价格走势在未来一段时间内将继续受到中东局势发展的显著影响。

然而,就本周而言,市场更多的目光将聚焦周四凌晨的美联储利率决议和美联储主席鲍威尔的新闻发布会。预计利率将维持当前水平不变,但可能发出最快在9月份放宽政策的信号。对此,无论是大宗商品还是美股、外汇以及加密市场,都将会有短时剧烈波动,投资者需要密切关注,充分考虑不同资产类别之间的相关性,以抓住市场机会并控制潜在风险。

4E作为全球领先的金融资产交易平台、阿根廷国家队唯一推荐交易平台,支持包括加密货币、外汇、大宗商品和股票指数交易等多种资产现货和衍生品交易,并提供百倍杠杆多空双向交易服务。通过4E,投资者可以方便地进行跨市场交易,充分考虑不同资产类别之间的相关性,以抓住市场机会并控制潜在风险。

市场走势

过去一周,BTC 呈现震荡上涨趋势。受资金的持续净流入及特朗普在比特币 2024 大会上的利好发言,BTC 于 29 日晚间短暂触达 70, 079 USDT 的周内高价,但后继无力又回到 66, 000 附近区间震荡。综合而言,在美股市场焦虑及 Mt.Gox 赔付的背景下,BTC 价格走势相对强劲。

ETH ETF 上市首日反应相对平淡,受灰度 ETHE 大幅流出影响。在上市的前四天, 9 个 ETH ETF 的总净流出为 1.63 亿美元,ETH 回吐 ETF 落地预期的涨幅。但据当前市场表现,不排除 ETH ETF 拿了跟 BTC ETF 一致的剧本,在 ETF 推出后初步下跌,随后价格和 ETF 净流量同步增加。

热点分析

市场等待大型科技股财报,美三大指数表现不一

受苹果,微软,亚马逊等大型科技股财报即将公布影响,美股市场陷入焦躁情绪。7 月 29 日最新收盘信息,道指小幅下跌,标普 500 指数微微小涨,纳指盘中由涨转跌,以微涨结束。虽然市场普遍看好标普 500 指数的盈利能力,但随着更多大型科技股财报公报,本周市场情绪依旧以激荡起伏为主。将于本周公布财报的名单如下:微软 ( MSFT )(周二)、Meta ( META )(周三)以及苹果 ( AAPL ) 和亚马逊 ( AMZN )(周四)。同时,英伟达 ( NVDA ) 预计将于 8 月 28 日公布财报。

民主党临阵换将,年轻候选人哈里斯民调中数据紧咬特朗普,大选不确定性增大

拜登宣布退选后,民主党临阵换将推出了年轻候选人哈里斯。相较于拜登,哈里斯更受选民欢迎。据综合民调数据显示,哈里斯支持度紧咬特朗普,百分比差距为个位数;据 Predict It 数据显示,共和党全面胜利的概率从几率过半跌到了 50% 以下。

大选的不确定性增大,对美股及加密市场均会持续冲击。建议密切关注 8 月 19 日至 22 日哈里斯选择竞选搭档、民主党全国代表大会,以及可能在 9 月中旬举行的下一场总统辩论。

特朗普出席比特币大会,并宣布将 BTC 纳入国家战略储备

上周,特朗普出席纳什维尔的比特币大会,并在演讲中表示,若其当选总统,会建立国家战略性 BTC 储备,且上任后政府将保留其拥有的 100% 比特币,不会售出,包括之前司法罚没的资产。特朗普同时向现场观众喊话不要卖出比特币。特朗普表现出的对加密资产友好态度引发了市场大量讨论(包括政界),加密友好已经成为本次大选的关键武器。

7 月发布的 CPI 数据疲软叠加降息预期,小盘股轮动行情或持续到 11 月

本轮小盘股上涨行情或持续到大选落地。小盘股对借贷成本下降敏感,且在特朗普承诺的减税和增加关税等政策中获得利好空间更大,导致小盘市场出现了大幅上涨并刷新历史新高。从 2016 年特朗普参选的历史经验来看,本轮小盘股行情未有有力支撑,大概率会在大选落地后结束。

推荐布局

基于过去一周的市场走势以及美股市场波动性较大的基本面,未来一周加密市场持续震荡几率较大。资深玩家或于上周建仓完毕,等待后续利好释放。在震荡行情中博取相对稳定的收益,持币待涨或是不错的选择。

双币投资,雪球,鲨鱼鳍三款结构化产品可供用户在震荡行情博取高额收益(若成功判断市场走势)。

-

“雪球”产品在震荡市场中表现尤为突出,即认为挂钩标的不下跌至敲入线以下,均可以获得本息收益。Matrixport 的雪球产品是美式期权,可以在购买成功后的任何日期行权,不用担心市场发生不利变动而无法及时退出。雪球有“敲入价格”和“敲出价格”,当你购买的雪球产品在这两个价格之间波动向前时,你的收益会像在雪地里滚动的雪球一样,越滚越多。

-

“鲨鱼鳍”为本金保护,收益稳健的结构化产品。产品相对稳健,使用基础年化作为保底,若用户对市场走势作出正确判断,还可博取增益收益。Matrixport 推出了广受投资者认可的 BTC、ETH 币本位鲨鱼鳍产品,非常适合 BTC/ETH Holder 长期持有。

-

合理使用“双币投资”可以满足用户止盈,抄底,囤币等多种需求。若用户认为后市走势为震荡行情,选择合适周期的双币产品且价格在上下阙值之间波动,那用户可以获得较高收益;如果用户认为未来进入短期下降后续回升的阶段,选择合适周期的“低买”产品不仅可以已较低的价格抄底,还可以获得理财收益;如果用户认为后市走势为上涨回调,选择“高卖”产品有机会实现高点止盈。

Matrixport 作为一站式加密资管平台,现为用户提供多样的话的资管产品,包括双币投资,雪球,鲨鱼鳍,趋势智赢等结构化产品;量化策略,被动策略,主观策略等策略投资。上述产品支持多币种投资,大范围可选择投资周期,欢迎用户体验。

免责声明:上述内容不构成对香港特别行政区、美国、新加坡以及法律可能禁止此类要约或要约邀请的其他国家或地区的居民的投资建议、销售要约或购买要约邀请。数字资产交易可能具有极大的风险和不稳定性。投资决策应在仔细考虑个人情况并咨询金融专业人士后做出。Matrixport 不对基于本内容所提供信息的任何投资决策负责。