撰文:Ashlee Vance,彭博社

编译:Luffy,Foresight News

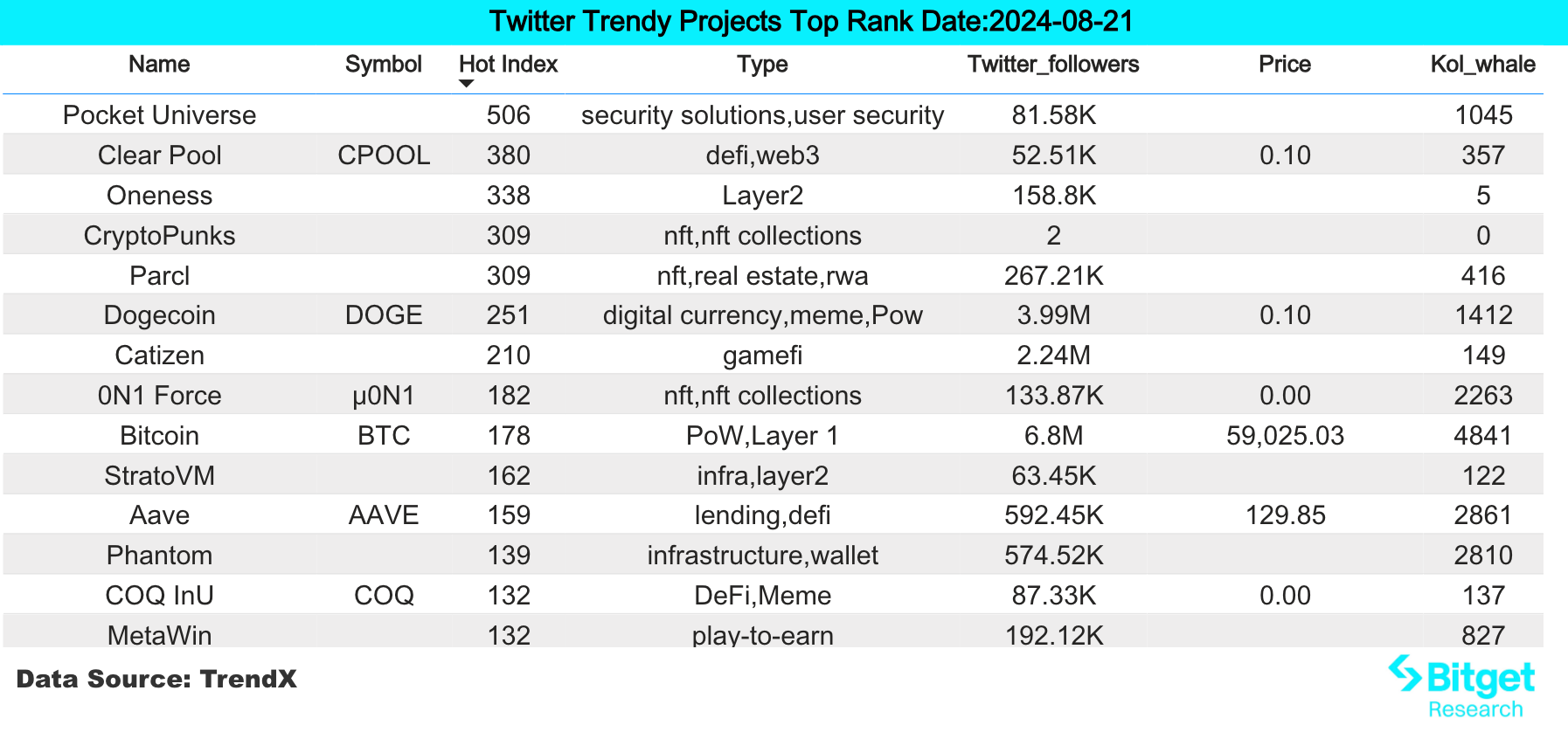

德国纽伦堡风景如画,市中心没有太多高科技元素。它有一座城堡和大教堂,有宣传德国香肠的标语牌,还有一排排吸引游客驻足的冰淇淋店。然而,在五月中旬的一个工作日,这座城市举办了一次严肃的极客活动。

在主干道旁一家名为 Josephs 的未来主题零售店,参观者们发现了一个神秘的金属球,它的大小与哈密瓜相当。这个名为 Orb 的球体表面镀有闪亮的铬,安放在一根黑色杆子上,杆子从一个巨大的矩形木质底座中伸出,整个装置被放置在 Josephs 主展厅边缘的一扇窗户附近。而这个奇怪物体的创造者之一 Alex Blania 就在旁边不远处。他坐在房间一头的一把椅子上,一位采访者当着数十名德国计算机科学和工程专业学生的面向他提出各种问题,这些学生正在庆祝本地男孩 Blania 取得的成功。

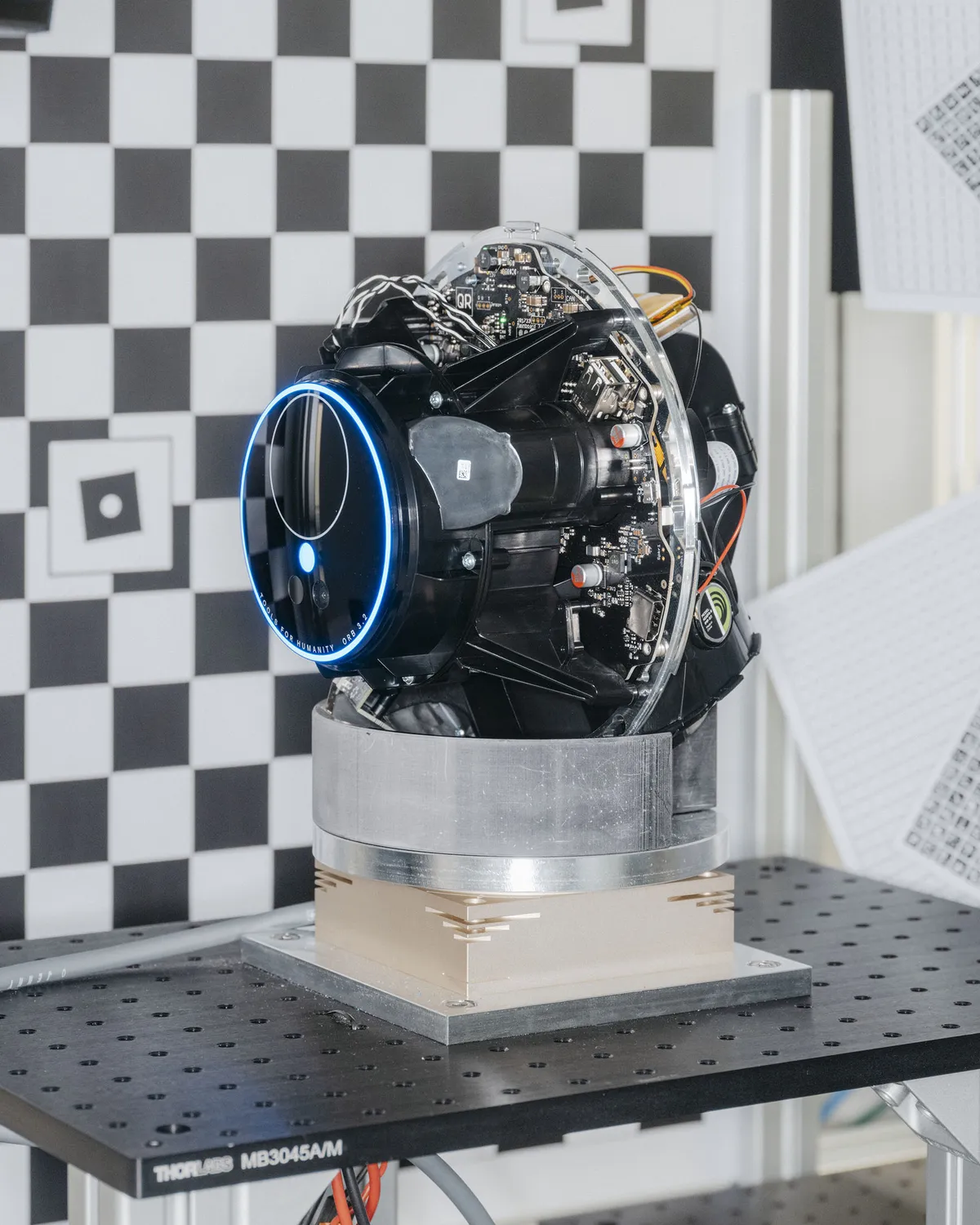

工人正在观察 Orb。来源:彭博商业周刊

欧洲有过一些重大的技术成功案例,但在企业数量和质量以及创业理念方面长期落后于美国。这正是人们为 Blania 欢呼的原因。他是 Tools for Humanity Corp. 的首席执行官,该公司使用 Orb 来验证地球上每个人的身份,这也是加密货币系统 Worldcoin 的一部分。Tools for Humanity 总部位于旧金山和德国埃尔朗根。公司的创始人是 Sam Altman,他是主要的财务支持者,另外还有 Tiger Global Management、Fifty Years、Khosla Ventures、Andreessen Horowitz 和数十名其他投资者,他们捐赠了超过 2.5 亿美元,正如该公司网站所说,是为了实现「更公正的经济体系」。

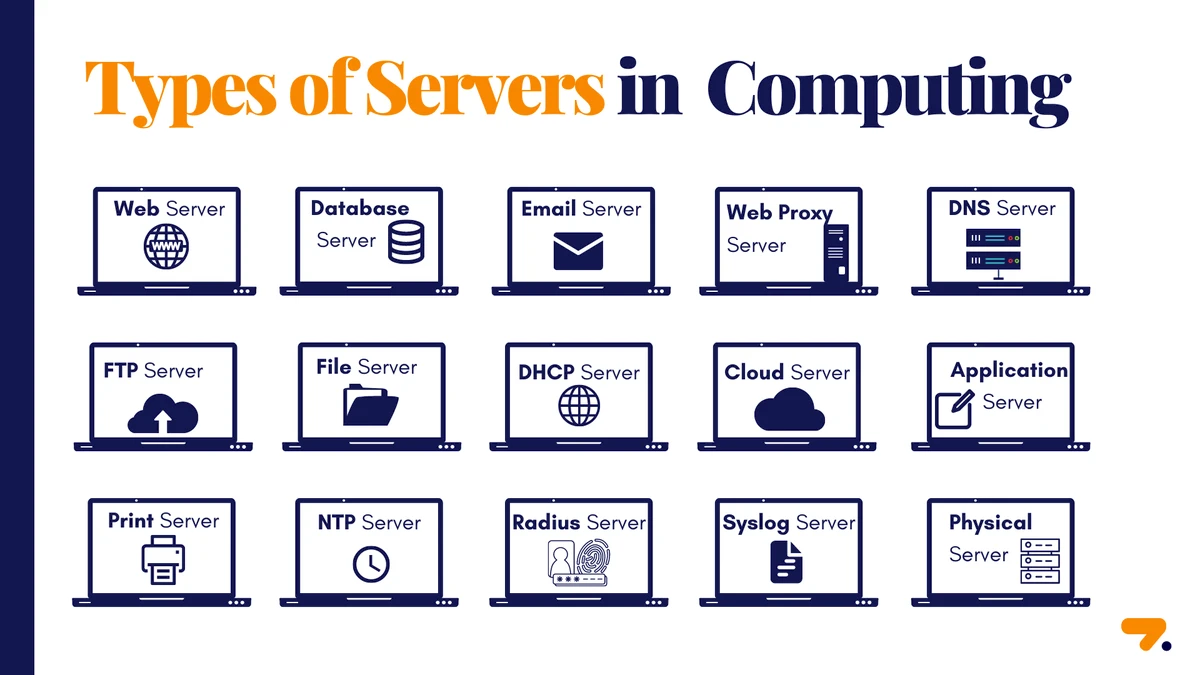

为了实现这个并不简单的目标,Tools for Humanity 希望为人类创建一个全球身份系统。他们的想法是,人工智能发展如此之快,我们很快就会需要一种方法来将人类与机器区分开来。换句话说,为了防止超级人工智能带来的深度伪造、骗局等不良影响充斥互联网,我们必须要回答一个已然存在的问题:机器人还是不是机器人?这就是 Orb 的用武之地。它在人类员工的监督下拍摄人们的虹膜图像,并授予他们一个唯一的 World ID,将一个真实的人与机器生成的字符串绑定。然后,你可以使用你的 World ID 登录 Shopify 或 Reddit 或 Discord 服务器,每个人都可以更安全,因为他们知道自己面对的是真实的、有血有肉的人,而不是人工智能。

在 Josephs 的 Orb 上注册。来源:彭博商业周刊

然而,这只是一个非常具有未来感的愿景中的第一步。获得 World ID 的人还可以获得一笔 Worldcoin 加密货币 WLD 奖励。负责管理 Worldcoin、Orb、World ID 和其他所有产品的 Tools for Humanity 认为,加密货币对于解决人工智能可能带来的收入和资源分配问题至关重要。因此,该公司希望创建一个金融网络来做一些事情,比如定期向有需要的人发放补助。在这种情况下,Worldcoin 网络将充当全球人民的非政府运营的金融后盾。

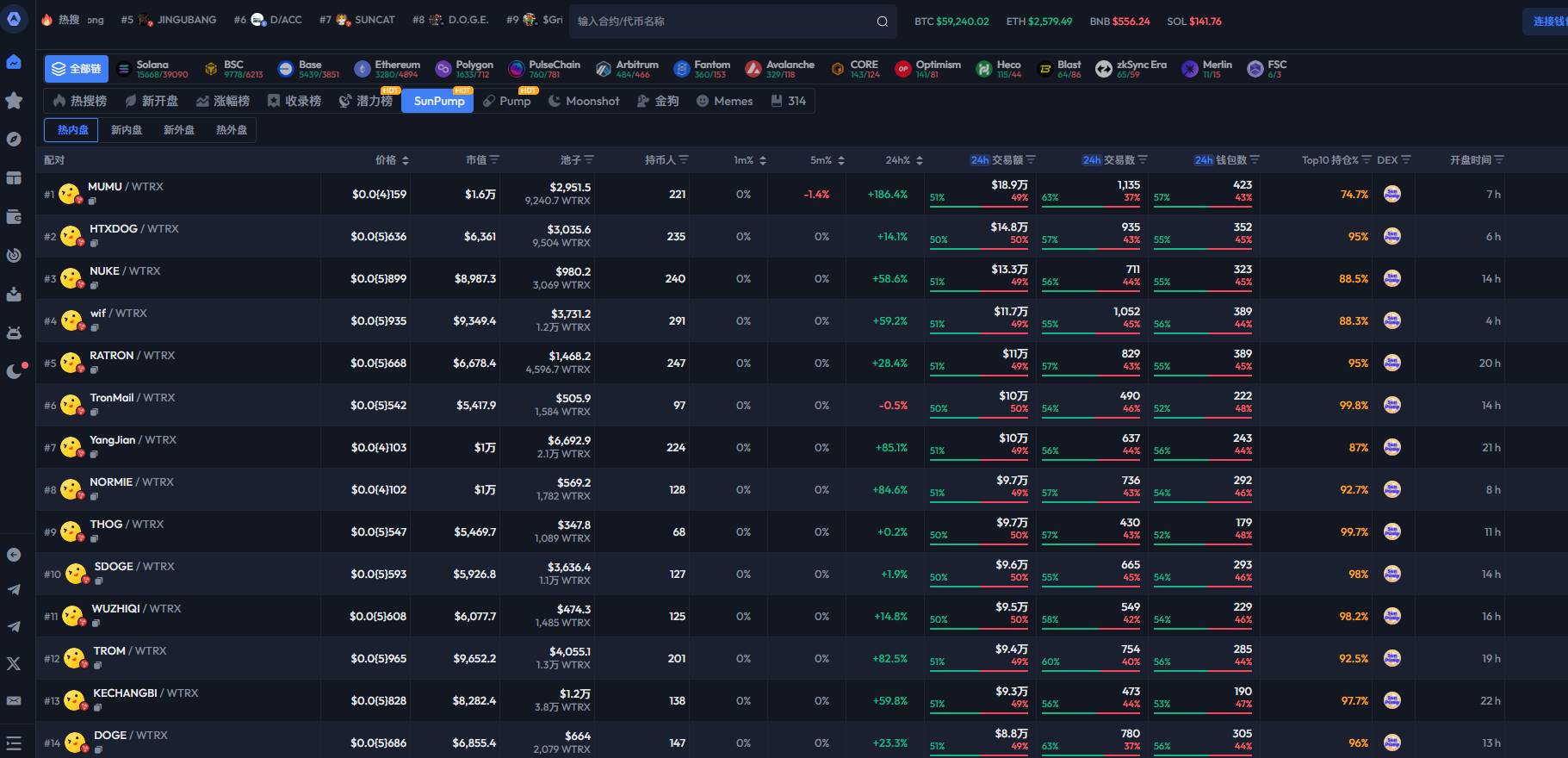

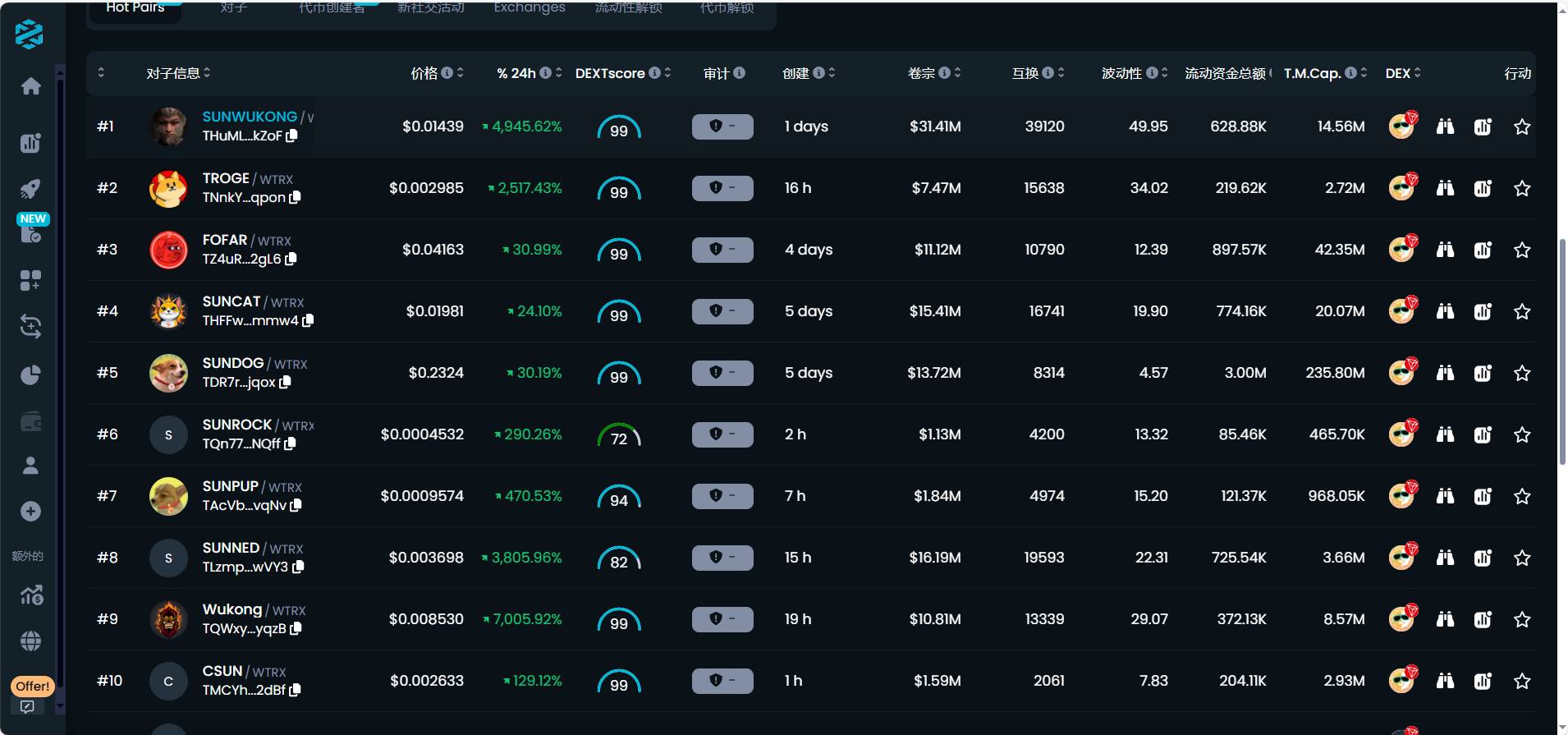

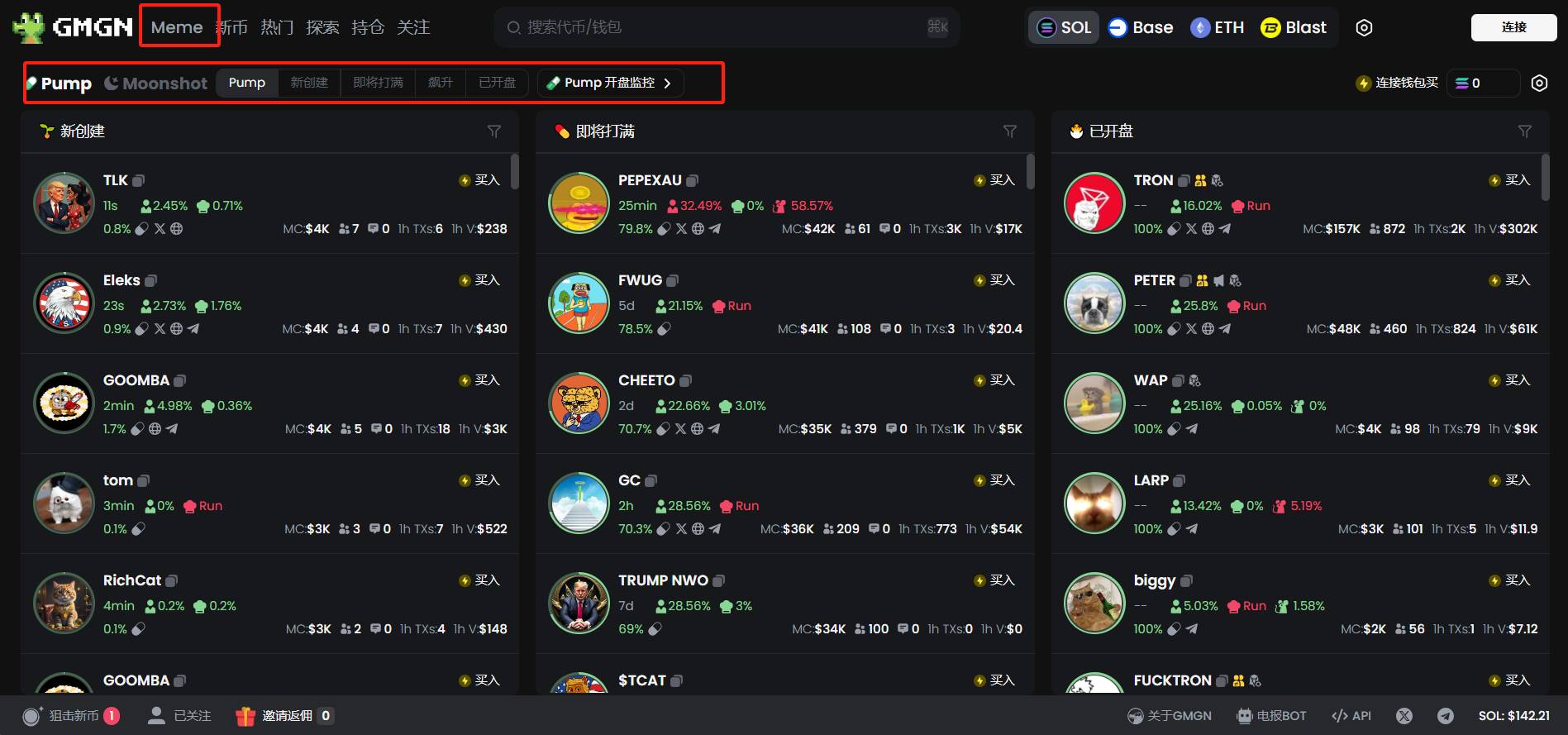

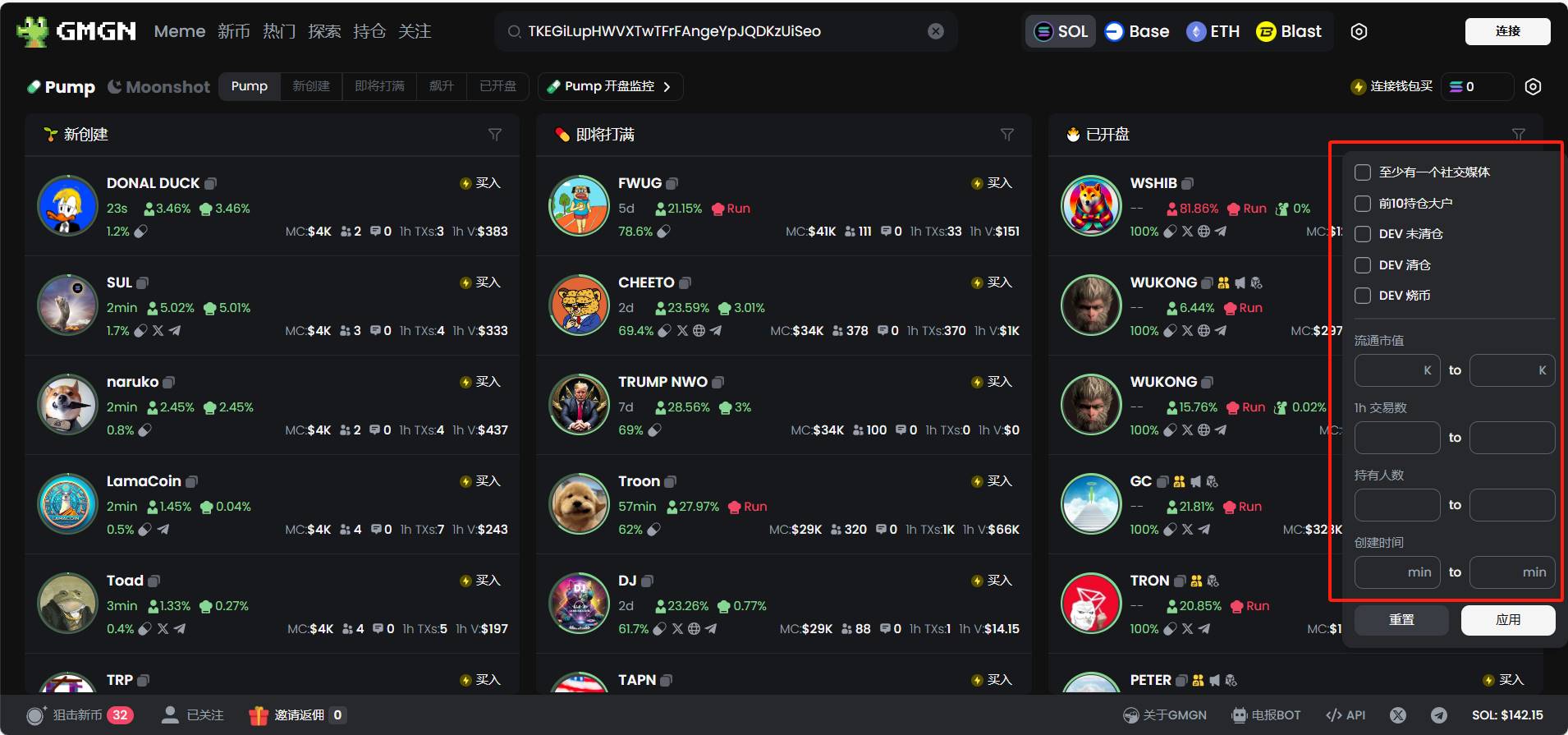

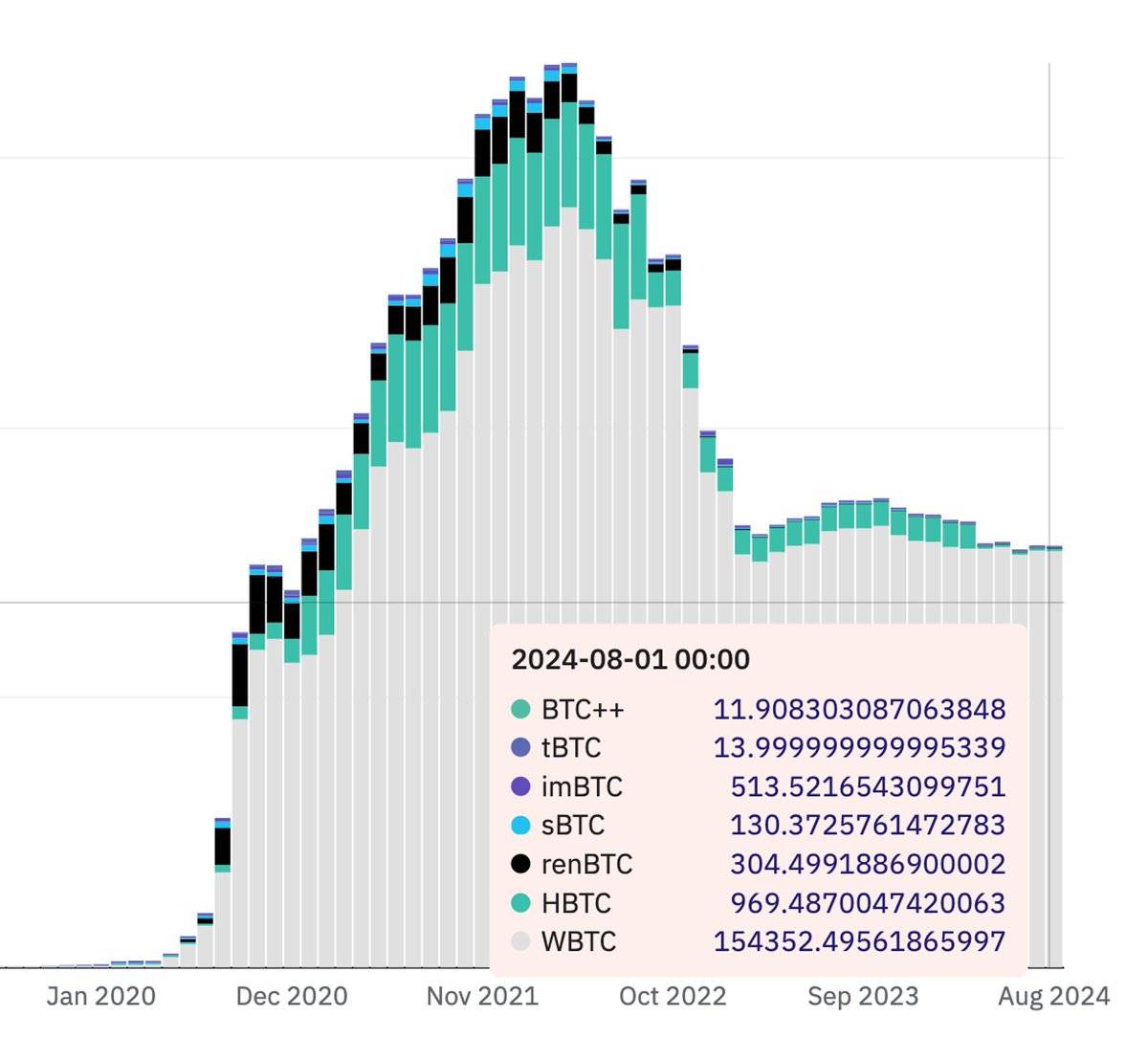

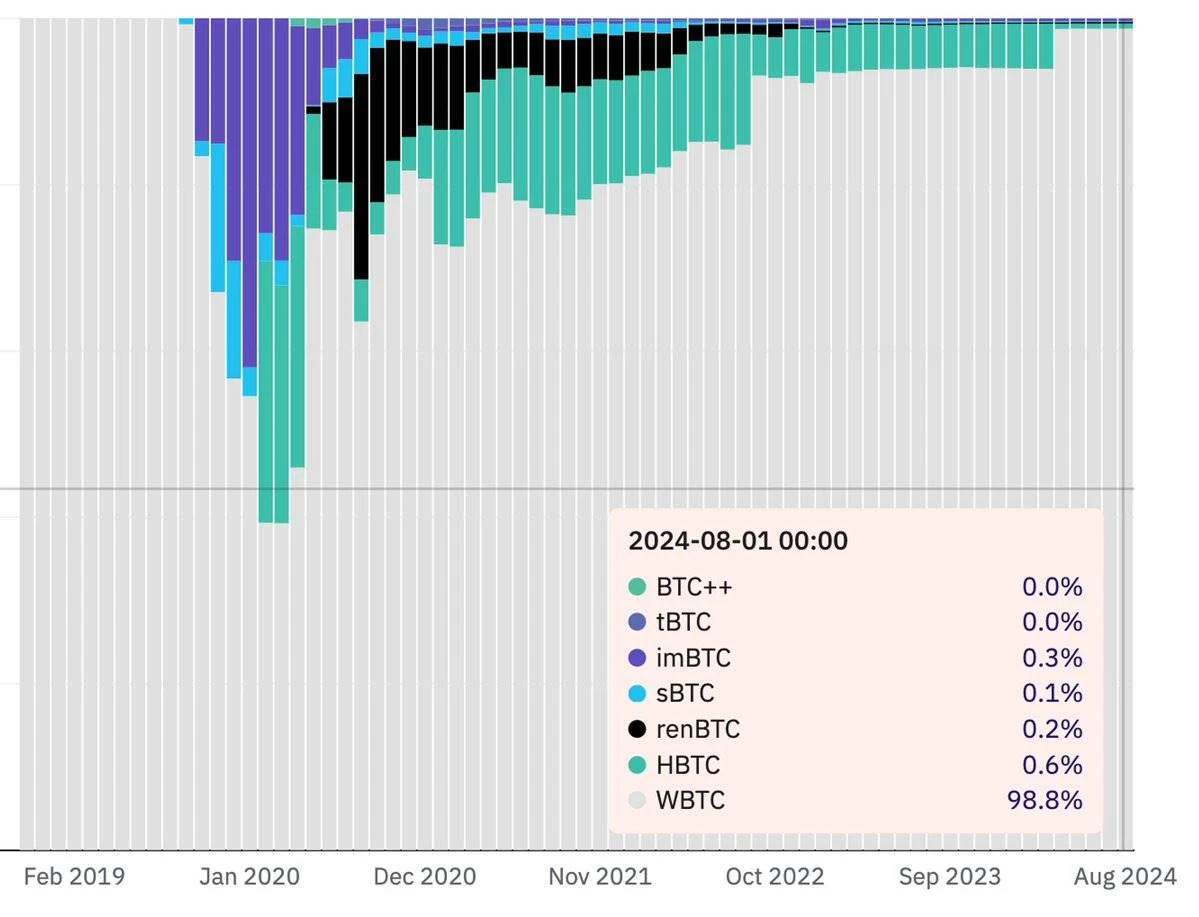

Blania 和 Altman 一年前正式提出了他们的 Worldcoin 总体规划,此后收到的反馈褒贬不一。一方面,他们已经说服了 600 多万人使用 Orb 注册 World ID,今年的注册率一直在飙升。加密货币WLD 的总价值超过 5.5 亿美元。在德国的一家工厂,Orb 正在大规模生产,并将很快分配到世界各地。

另一方面,Worldcoin 的计划让很多人觉得荒谬和反乌托邦,简直就是奥威尔笔下的隐私噩梦。许多国家已经叫停了虹膜采集,政府担心站在 Orb 前的人并不真正了解自己签署的协议,正如香港监管机构 5 月份所说的那样,收集生物特征数据是「不必要的和过度的」。

30 岁的 Blania 很清楚这些批评,并承认 Worldcoin 的计划开局并不顺利。彭博社在 2021 年首次报道了该公司的动向,几个月后,创始人才准备好表达他们的意图。「我们很早就受到了打击,」Blania 告诉 Josephs 的学生们。

然而,在过去的一年里,Blania 和他的团队试图逐一解决 Worldcoin 面临的问题。他们改进了 Orb 的安全技术以及公司处理客户数据的方式。他们一次又一次地与监管机构会面,并成功说服韩国和肯尼亚等国家解除对 Orb 的禁令。是的,Worldcoin 项目听起来很疯,甚至 Blania 本人认为它的成功几率只有 5%。尽管如此,他在接受彭博商业周刊采访时坚持认为,政府和公众还没有赶上即将到来的技术变革,也没有制造出在人工智能真正到来时应对其影响所需的工具。拥有 Orb 而失败总比从未拥有 Orb 要好。

「这其实就是硅谷最酷的地方,」Blania 告诉学生们,「你可以用一个疯狂的想法筹集到 2.5 亿美元,如果这个想法成功了,一切就会改变;如果这个想法失败了,至少也值得一试。」

Blania 身高 1 米 9,身材瘦削,即便在谈论协议、区块链和生物识别系统时,也具有一种令人感到随和的魅力。他了解所有高调的科技行业术语,但对待 Worldcoin 及其试图解决的问题时,却表现出典型的德国工程师的严谨态度。

Alex Blania

Blania 坐在佩格尼茨河边的一家咖啡馆里聊起了自己的故事。他生长在一个小乡村小镇,距离纽伦堡约 45 分钟车程。他的父亲从事着一份不同寻常的咨询工作,在多家陷入危机的公司担任临时 CEO。他的母亲从事会计和金融工作。Blania 从小就喜欢机械、电气工程和计算机编程。他在家里做过各种各样的项目:改造一辆奥斯汀迷你车、制造一个自动甲虫计数器来监测森林的健康状况,以及建造一个垂直农场。

在大学期间,Blania 对物理和人工智能产生了浓厚的兴趣。他在埃尔朗根 – 纽伦堡大学攻读物理学硕士学位,后来又在加州理工学院进修,并似乎注定会成为一名理论物理学家。

然而,硅谷的故事和传奇吸引了 Blania。他不时从欧洲前往旧金山,寻找进入创业圈的途径。在加州理工学院学习期间,Blania 每个周末都会开着一辆破旧的丰田卡罗拉前往旧金山,试图结识创业圈的人。这些努力最终得到了回报。不知不觉间,Blania 已经建立了足够的人脉,他有一天收到了 Max Novendstern 的一封随机电子邮件,Novendstern 是一位年轻的哈佛大学毕业生,以金融技术方面的新奇想法而闻名。

那是 2019 年 10 月,Novendstern 说,他和 Altman 一直在构思加密货币项目的想法,想知道 Blania 是否愿意参加面试。「我根本不了解加密货币,」Blania 说,「电子邮件中有 Sam 和 Max 写的两页愿景声明,但我真的一点都看不懂。」

不过,Blania 非常欣赏 Altman。他曾担任创业孵化器 Y Combinator 总裁,当时是 OpenAI 的新任首席执行官。Blania 从学校请了两周假,尽可能多地阅读有关加密货币和全民基本收入等内容的书籍。Altman 个人痴迷全民基本收入这个概念,它表示政府向其公民无条件定期支付款项的一种网络。Blania 也迷上了这个概念,他开始相信,如果加密货币真正成为主流(而不仅仅是金融投机和骗局),它就有可能为人们提供更多的经济自由和金融可能性。「另一个想法是,人工智能将会普及,社会将进行重组,我们需要基础设施来保证它们能够造福人类,」Blania 说。

OpenAI 三年后才发布 ChatGPT,彼时公众也还没有开始每天讨论人工智能的影响。然而,Altman 和 Novendstern 已经在深入思考这个问题,现在 Blania 也是。Altman 拒绝接受采访,他多次与 Blania 谈论未来,如果任凭人工智能发展,它可能会占领互联网,并带来经济动荡,而只有通过灵活的金融系统为全球人民分配资金和计算资源,才能纠正这种动荡。Blania 认为 Worldcoin 计划是「离谱」的、也是「雄心勃勃」的,他非常喜欢这种结合,因此他选择辍学加入这家企业,成为联合创始人。

Worldcoin 项目原本应该完全在旧金山进行,这似乎理所当然。然而,全球疫情让这一努力转向了不同的方向。

2020 年 3 月,Blania 登上了飞往德国的飞机。他原本计划拜访一些老同学,请教如何设计一流的生物识别系统。就在飞机起飞前,特朗普总统宣布美国将关闭边境。Blania 预计这项限制只会持续一两个月。结果,Blania 被留在了德国,Worldcoin 的第二个总部最终设在大学城埃尔兰根,Blania 在那里组建的团队制造出了第一个 Orb 。

德国耶拿的 Orb 组装厂。来源:彭博商业周刊

早期 Worldcoin 的工作人员花了数月时间分析现有的生物识别系统并仔细研究技术文件,希望找到在单一身份平台上注册数十亿人的最佳方法。他们很快意识到,一些最常见的系统(如面部识别和指纹)不符合 Worldcoin 的技术要求。

它的生物特征扫描仪首先需要确认正在处理的是真人。这意味着扫描仪需要检查生物的热信号等。它还必须立即确认被扫描的人与之前已验证过的人不同。唯一一个似乎符合 Worldcoin 目标的系统是印度的国家生物特征数据库,它依靠虹膜扫描作为身份验证形式。

光学滤镜。来源:彭博商业周刊

智能手机中流行的生物识别方法的缺点之一是,在《碟中谍》式的场景中,人类(或超级智能机器人)可以通过戴口罩或复制指纹来欺骗他们。然而,虹膜的模仿难度要大得多,因为它带有太多的变化,生物识别专家称之为熵。虹膜上有各种大小的菱形孔洞,称为隐窝,虹膜外缘有形成环的线,称为沟。每个人的虹膜也有宽的色素梯度,使眼睛看起来像大理石。即使是同卵双胞胎也有不同的图案。

Worldcoin 团队的任务是借鉴印度和其他地方的虹膜扫描技术,并辅以一系列其他技术,以证明扫描时是真人在场。工程师们必须做到这一切,同时让扫描尽可能快速和简单。

Worldcoin 本来可以设计一个简单的盒子来容纳所有这些硬件,这对生产环节也更加友好。但创始团队觉得必须引起轰动。他们选择了闪亮的金属球体,看起来像一个巨大的机器人眼球。

第一批 Orb 设计是在简陋的环境中完成的。Blania 招募了埃尔朗根 – 纽伦堡大学的前同学 Fabian Bodensteiner。毕业后,Bodensteiner 创办了一家硬件工程咨询公司,他在埃尔朗根的办公室里留了一块地方进行最初的设计。这个狭小的空间塞满了电路板、摄像头以及床,Bodensteiner 和 Blania 等人休息时就在硬件旁边睡下。

Bodensteiner。来源:彭博商业周刊

到 2021 年夏天,Blania 和他的团队已经制作出 Orb 原型并在野外进行测试。Orb 不仅呈球形且外观炫目,而且当人们注册时,它还会从设备正面的插槽中吐出一枚实体金属硬币。(这个「功能」旨在让加密货币支付感受更真实,Worldcoin 后来放弃了这个噱头。)Blania 和他的团队决定前往埃尔兰根城市广场,向人们介绍这个产品,并尝试当场让他们注册。

这次活动进行得并不顺利。设备的扬声器发出哔哔声和嘟嘟声,指示人们靠近或远离 Orb,以改善摄像头的对焦。在一旁,一名 Worldcoin 工程师必须无线连接到产品并实时调试软件,以完成注册过程。「我们像傻瓜一样站在那里,」Worldcoin 团队早期成员之一、现任 AI 和生物识别负责人 Chris Brendel 说,「太糟糕了。」

三年后,如今的 Orb 已经成为了一项技术奇迹。其核心是几块相互连接的电路板,它们可以执行各种任务。一块电路板用于检查是否有人试图破解 Orb 或恶意操纵。另一块电路板包含 Nvidia Corp. 芯片,用于在设备上通过一系列神经网络运行计算机视觉和其他 AI 软件。其他传感器通过 GPS 跟踪 Orb 的位置,并通过无线通信与产品之间进行数据发送和接收。还有一块铝板嵌在所有电子设备之间,用于散热。

除此之外,光学系统也需要更谨慎和定制化。Worldcoin 希望让人们能够走到 Orb 前并扫描虹膜,而无需详细的定位说明或耗时的调整。事实证明,这是一个艰巨的任务。在测试过程中,该公司发现有些人会将脸贴在 Orb 上,而另一些人则站在远处,摇晃着身体。

Orb 主电路板。来源:彭博商业周刊

为了解决这个问题,Orb 使用了两个镜头。一个广角镜头评估场景并利用神经网络预测人眼的可能位置。一个长焦镜头搭配万向架移动以获得人的特写镜头。Worldcoin 与一家瑞士公司合作创造了一种采用新颖聚焦技术的镜头。该镜头由一个薄膜和一盒可通过电流塑形的油组成。油可以被推入膜中以在几毫秒内改变镜头的焦距,并放大人的虹膜,而无需添加任何笨重的机械部件。「与试图用需要多个镜头的传统方法相比,它要紧凑得多,」领导 Orb 大部分工程工作的 Bodensteiner 说。

为了进一步确保验证系统的完整性,Orb 还安装了一个体热传感器与两个扫描景深和红外波长的传感器,可以检测一个人是否举着一个带有虹膜图像的屏幕,而不是展示活体眼球。

Orb 准备进行镜头校准测试。来源:彭博商业周刊

合作的制造商 Jabil Inc.在耶拿组装 Orb。耶拿是一座拥有悠久光学技术历史的小镇,距纽伦堡以北大约两个半小时车程。1846 年,卡尔蔡司在那里开设了他的第一家光学实验室,时至今日,耶拿仍然聚集着许多光学行业资深人士,其中一些人现在仍在手工制作 Orb。整个工序大约需要十几个人在几个不同的工位上工作,将电子设备组装在一起并进行测试,然后进行最后一步,即装上镀铬外壳并密封所有组件。每个 Orb 的制造成本约为 1,500 美元,而且与典型的消费电子设备不同,没有必要生产数百万个 Orb 或将它们放入精美的包装中。Jabil 工厂的第二条生产线刚刚启用,应该能够生产出 Blania 认为注册 10 亿人所需的数万个 Orb。迄今为止,Worldcoin 已经制造了 3,300 个 Orb。

讽刺和科幻风格的厄运笼罩着 Worldcoin 的每个转折点。通过 OpenAI,Altman 寻求创建强大的人工智能系统,使 Worldcoin 之类的事物成为必需品。他一边构建问题,然后一边向人们推销解决方案。更重要的是,人们只能想象超级人工智能在互联网上被降级为「非人类」地位会有何感受,以及它是否会对 Altman 和 Blania 甚至其他人怀有敌意。

确实,很多人对 Worldcoin 持怀疑态度。去年,华盛顿智库电子隐私信息中心在一份声明中明确描述了围绕 Worldcoin 的两大担忧。该组织的法律顾问 Jake Wiener 写道:「Worldcoin 的做法通过贿赂最贫穷和最脆弱的人,让他们交出不可改变的生物特征,如虹膜扫描和面部识别图像,以换取少量报酬,从而造成了严重的隐私风险。」 「像 Worldcoin 这样的大规模生物特征收集会大规模威胁人们的隐私。」

World ID 注册。来源:彭博商业周刊

监管机构目前同意其中的一些观点。Worldcoin 刚推出时,20 多个国家的人们可以访问 Orb 并注册。现在,Worldcoin 网站上列出的国家名单已经缩减到 12 个,欧洲、亚洲和非洲的许多政府都暂停了注册,理由是 Worldcoin 可能会丢失或滥用身份信息。在美国,如果人们想加入 Worldcoin 身份系统,但不会收到任何 WLD 加密货币,他们可以在少数技术先进的零售店扫描虹膜。加密货币仍存在的监管不确定性,Worldcoin 还有很多工作要做才能真正成为主流服务。尽管过去一年来,Orb 注册人数稳步增长,但 Worldcoin 进展仍远远落后于其最初的目标。

当然,几十年来,人们一直在用隐私换取便利。Alphabet 、苹果和亚马逊,存储了数十亿人的大量个人数据,可以说,这些数据比虹膜照片产生的随机字符串更加私密、更有价值。许多拥有智能手机的人已经将自己的位置、日历和电子邮件交给了他们选择的科技巨头。一家提议成为全球身份和金融经纪商的初创公司是全新的,尽管它与之前的科技公司并无太大不同。

最近一个工作日的早上,墨西哥城的 Worldcoin 注册点前排了大约 15 个人的队伍。这些人大多是年轻人和中年男子,他们身处这座城市历史悠久的地区,周围遍布婚纱和礼服店,橱窗里陈列着成人礼礼服。Worldcoin 注册中心由承包商经营,等候区摆放着白色折叠椅,挂在绳子上的临时招牌宣传这项服务。一名保安和两名当地工作人员(一名身穿 Worldcoin 连帽衫,另一名身穿黑色 T 恤)在中心工作,指导人们完成注册过程。

45 岁的 Juan Juarez 几周前就注册了,他带着 18 岁的儿子 Santiago 来接受扫描。Juarez 一直想着自从他首次注册以来从 Worldcoin 升值中赚到的钱,并希望利用这些收益投资其他加密货币。他也喜欢这项技术的宏伟目标。「我认为这是一件好事,因为将来它将帮助我们看清谁是真正的人,谁不是,」Juarez 说。他的儿子说希望用在 Worldcoin 赚到的钱来支付他学习电子学的费用。

在新加坡,注册 Worldcoin 已经成为一种旅游项目。最近,在 Centennial Tower 内的 Orb 中心,有来自孟加拉国、中国和印度的游客进行虹膜扫描以换取一些加密货币。大约有十几个人,包括一名电工、几名学生和其他从事科技行业的人员,正在排队完成两分钟的注册过程。33 岁的印度人 Mitesh Kha 为快速付款而感到高兴。「这是免费的钱,」他说,「我很高兴扫描我的虹膜并让 Worldcoin 获取数据。根据应用程序,如果我愿意,我可以随时删除我的数据。」

如果 Blania 有任何恶意,那他隐藏得相当好。Orb 本身不存储任何个人数据。虹膜扫描会立即从 Orb 上删除,并且永远不会上传到互联网。他说,唯一被发送的数据是代表虹膜的加密字符串,由 1 和 0 组成。(但是,人们可以选择将他们的数据与 Worldcoin 共享以用于培训目的,在这种情况下,加密信息将通过互联网发送。)Worldcoin 过去以中心化方式管理这些数据,但现在正在与大学和其他更中立的各方建立联系,将字符串拆分,并分散存储在不同的数据中心。黑客需要组装所有部分并以某种方式破解其加密,才有机会窃取个人代码。

除此之外,与 Worldcoin 有关的几乎所有东西都是开源的。任何人都可以访问 GitHub 下载 Orb 硬件的详细原理图或检查 Worldcoin 协议。该组织今年将开始制作不同颜色、不同形状的 Orb,外观更加友好。Worldcoin 近期的希望是其他组织将选择制作自己的 Orb,并在 Worldcoin 协议之上构建服务。Blania 和 Altman 的最终目标是让 Worldcoin 脱离他们,由项目支持者社区运营。他们希望看到这项服务成为一个公共产品。

虹膜扫描。来源:彭博商业周刊

一些批评人士对 Worldcoin 的努力和意图表示赞赏,但同时也称其在安全方面存在根本性缺陷。网络安全专家、身份识别初创公司 Badge Inc.联合创始人 Charles Herder 表示:「Worldcoin 正在做一件非常重要的事情,它将身份和生物识别的价值推到了风口浪尖。」但 Worldcoin 也存在可被黑客利用的漏洞(后来已修复)。而且根据 Herder 对 Worldcoin 公开文件的分析,该服务在数据存储方式上存在缺陷。另外,它仍然是一家公司。「你必须相信,30 年后他们的商业模式不会因为他们破产而改变,」他表示,「他们有动机将这些数据货币化,你必须相信这些动机不会战胜他们对你的承诺。」

Altman 最初自掏腰包支持 Tools for Humanity,后来又帮助它筹集资金。投资者拥有 Worldcoin 代币的 13.5%,按市值计算,它是排名第 113 大的加密货币。其余分配给购买者或扫描虹膜的人。

为了实现 Blania 和 Altman 的雄心、阻止人工智能可能带来的危机,他们需要 Worldcoin 的价值飙升。他们认为,随着人工智能开始改变全球经济并危及就业,政府不会迅速采取行动。理论上,需要钱的人将能够依靠 Worldcoin 提供的收入。「我们需要尝试目前不存在的新事物,」Blania 说。

在与约瑟夫大学的学生交谈时,Blania 淡化了过去一年监管机构的反应。他一直在向各国政府解释这项技术,他希望政府能及时赶上他的步伐。他说,过去一年人工智能技术的突然崛起已经开始提醒政府注意这一威胁。Worldcoin 是一个预警系统,而不是被误认为的邪恶的身份囤积者。「我认为我们四年前的预测是正确的,时间线与我们现在的情况非常吻合,」Blania 说,「现在要做的是执行和向人们解释;请放心,我们不会偷走你的灵魂。」