作者:Ryanqyz 来源:X,@Ryanqyz_hodl

关于VC:

– 上个周期节奏正常的VC都赚钱了

– 这些VC本周期都3-10倍扩大了基金规模再次融资,导致手上钱太多

– 但好项目又不够多,但又必须花出去,所以稍有姿色的项目都会增加轮次融资抬高估值,拿到自己并不需要的钱

– 三年前已经做死了的老项目,也能出来蹦哒拿到新一轮VC融资

– 这也大幅提高了好项目的VC成本和币民心理预期

– VC也不傻,项目方也不傻,本质变成了割LP的游戏 – 其他项目投完发不出币,开会时面面相觑,互相尴尬

– 好不容易有一个好项目发币了,赶紧重点PR,6个月或12个月后只能解锁即卖币,之前没解锁也得想办法先卖币/套保

– 总之,VC不赚钱,LP最惨

关于新项目:

– 因为成熟founder做小项目或大项目投入的时间是一样的,卖币也是一样卖,所以他们只会做大项目

– 大项目 = 高估值 = infra

– infra扎堆出现,但是上面又没有应用/真收入,所以只能自己补贴/刷量

– 自己的钱哪儿来?VC那来,反正是免费的

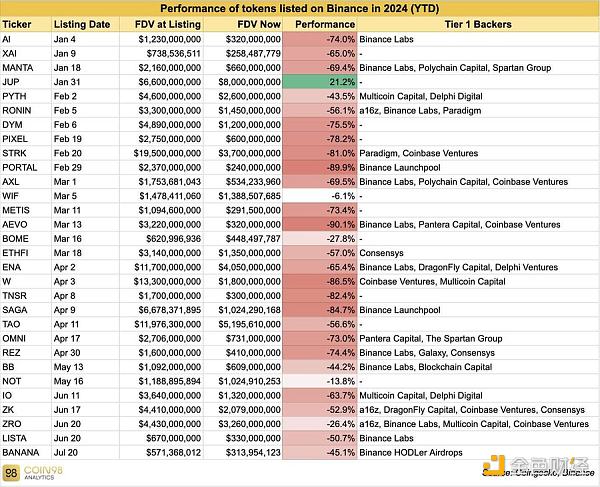

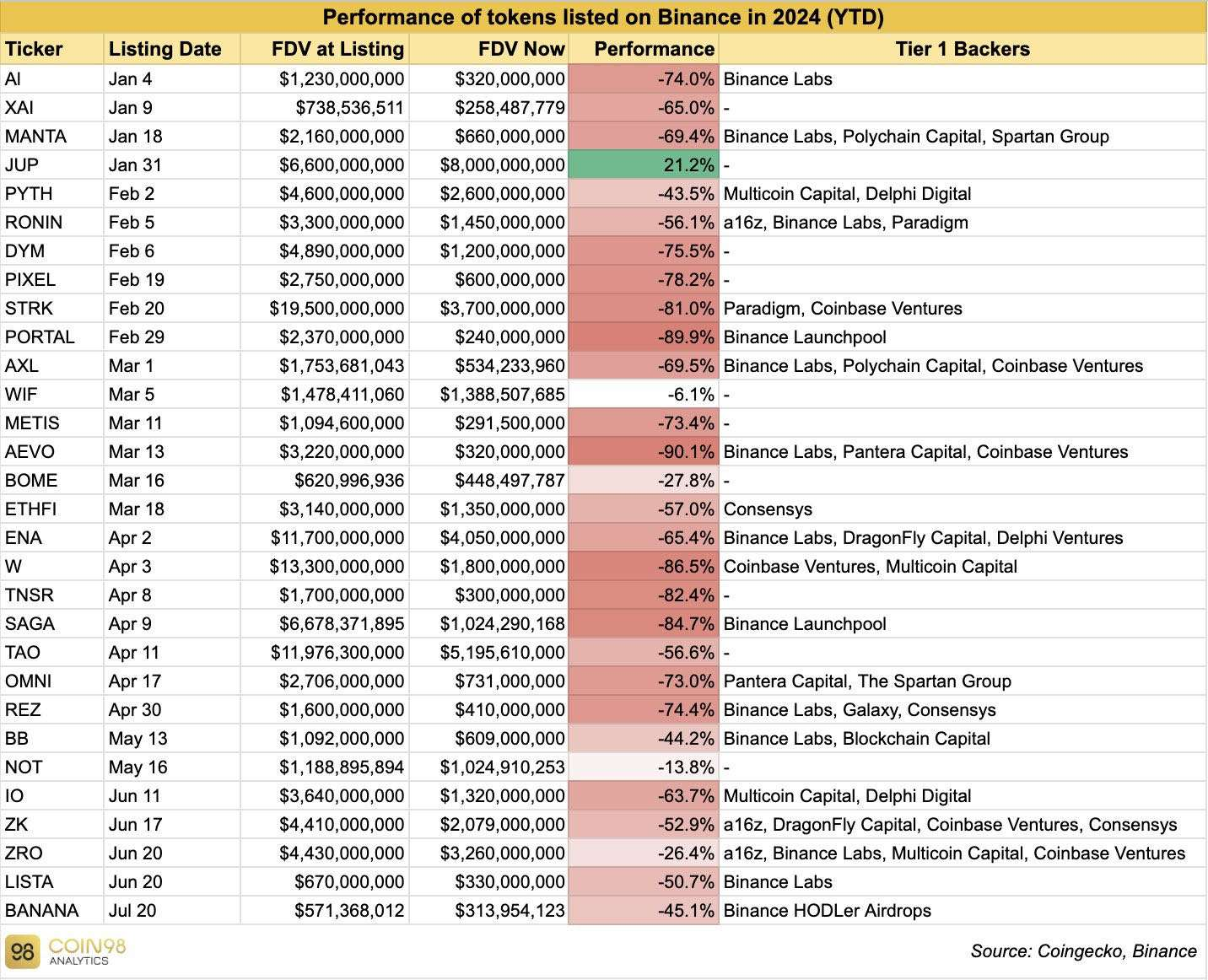

– 因为已经明白了上币开盘Playbook,明确目标开盘卖币,所以都会高估值开盘,然后卖出最少的币,换来最多的钱,然后市场买盘枯竭,但还是要卖币,不卖币是不可能的

– 一个币开盘第一波买盘结束后只能跌,结束的时间一般是1-3天,基本撑不过三天

– 之后制造波动,继续卖币

– 如果市场好,偶尔上一上涨幅榜,然后继续卖币

– 总之,做项目的第一性原理是卖币;极少部分项目创造价值(或者靠耍赖)靠协议收入

– 部分刷量项目,撸毛也都是假用户项目,上线即等于归零,没有任何交易量,对于这样的项目,市值毫无意义

关于老项目:

– 死透的项目用三年前投的相对优质Captable再次融资(其实和那些基金都没联系了),大部分用KOL round,少部分找基金接盘

– 为了上bn,继续融资刷数据,但还是没真用户,也没有真用例

– 其实也上不去bn,所以两条路,贿赂其他交易所/dex上币

– dex上币=归零,贿赂交易所=归零(贿赂的钱得卖币赚回来)

– 总之,这类型项目只能归零,因为他们大概率不会好好做了

关于头部交易所:

– 交易所对项目方提供的服务的等于链上的池子

– 给一个币加池子,对项目肯定是好事儿

– 所以项目肯定要给交易所钱,这是无可厚非的,符合商业常识

– 交易所有需要取悦的对象,也就是大户

– 符合大户利益的项目,需要上,所以LRT都得上

– 符合自己利益的项目,需要上,所以投了的得上,有用户的得上,新东西得上,能竞争别的交易所的得上

– 因为流动性就是王,所以上交易所成为了做项目最重要的一环

– 交易所起到了用户教育、流动性提供的重要作用,应该获得重要的地位和匹配的利润

– 那你的本金他就默默收下了:)

综上,做项目变成了创造一个虚幻的东西,不用做东西了,只要能卖币就行,因为本质就是制造乌合之众,然后卖币

既然这样,VC币和meme币就没有区别了

关于eth:

– 大户改变思路,变成pos,反正不是pow,也不是炒币思路,更不是入金买单思路,就是白嫖思路。

– 大户不参与真正的建设,指对eth币价有直接正面影响的建设,包括但不限于,做memecoin,拉盘优质memecoin,创造独特的eth邪教文化等。总之,他们不作为

– ETH本周期唯二的买入理由就是再质押还有ETF,但是这个跟散户又没什么关系,所以ETH本质上没有好的强有力的,一下就能说明白的买入理由。

– ETH依然有最多的开发者,最多的节点,最多的生态项目。依然是最健壮的区块链。

– 但是ETH上的这些项目都心怀鬼胎,想把自己的空气币卖到散户头上,只让他们自己赚钱。

– 总之,ETH上散户不好赚钱。

关于SOL:

– 大户抱团,大户格局大,大户了解散户在想什么

– 大户的量级是40w-2mil个sol,他们花1wsol做个所谓的邪教memecoin或者找认识的人做个memecoin,简直不要太轻松

– 抱团拉盘meme,做一大堆小池子的memecoin,送到100-500mil

– 散户看到这么多memecoin眼花缭乱并且疯狂fomo

– KOL通过喊单赚取注意力,并且完成财富转移,而且这些币还真涨

– KOL形成梯度和喊单区间,Hsaka,Ansem等顶流一档,一些100k followers一档,其他的一档(这些主要是KOC),分别喊不同市值范围的币,大概是500mil+,100-500mil,还有10-100mil,以及10mil以下的彩票选手。

– 这样增加了sol的生态系统活力,并且让散户给他们的SOL抬轿子

– 因为散户都持有SOL,所以自然形成了SOL maxi军团,而且SOL flip ETH情绪在散户中甚嚣尘上,这些人获得了memecoin的快感,忘记了SOL的回滚风险,以及他们手里的memecoin本质是空气

– SOL进入正反馈循环阶段,main character喊单,散户继续fomo,继续喊单继续fomo

– 什么时候结束?不知道。当大家对memecoin反感的时候结束吧。

– 总之,SOL成为本周期最好的赌场,最好的赌场筹码,所有人都需要SOL

判断:

– memecoin supercycle成立,前百市值币出现20个memecoin,大量memecoin在100-300mil之间,主要在sol上。

– 出现成功memecoin focus CEX

– 项目继续高市值开盘,但是开盘估值会显著下调,PR稿说项目方估值合理化大批出现(有项目方已经这样做了,从线上看结果不错,格局大,爱惜羽毛)

– VC下一轮只能找web2融钱了,他们对行业很眼红,但与LP汇报会很痛苦

– 不向VC过度融资(甚至完全不融资)的高质量真用例项目开始出现,使用其他更加decent的方式进行利益输送

– 真正创造价值的审计/安全公司慢慢开始受到重视,优质审计成为行业的重要部分:BlockSec、Hexagate、Hypernative

– 对于非meme项目,市场回归对有真实收入,真实垄断性,真实用例的项目的青睐(希望他们会有创新性的将代币和业务关联起来的方式)

– 下一轮是真实应用周期

致我的读者:

– 买btc,放冷钱包,大爷大妈都来的时候卖一部分,爸妈骂你傻的时候买一部分,其他一直拿着,不要告诉任何人

– 想办法从VC/项目方手里拿钱:做项目/给项目做服务

– 想办法从其他散户手里拿钱:给散户做服务

– 不购买VC币,尤其是高市值VC币(结局:跑不赢btc)

– 尝试购买10mil-100mil的SOL memecoin,并在其100-500mil的阶段卖出

– 不参与老项目,上个周期没发出币,是有他的原因的

– 验证所有你看见后想认真了解的信息,如果不能验证,默认是假的

– 识别价值内容账号,给他们更多互动(<1%账号还在做这样的事)