原创:刘教链

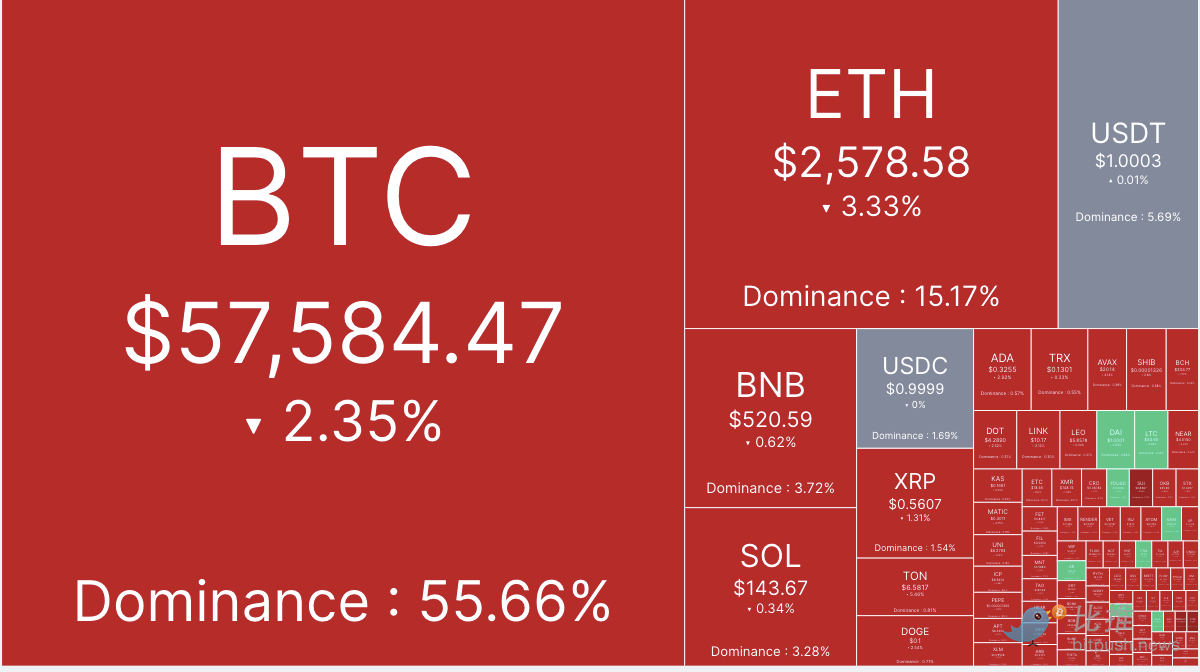

昨日傍晚一语成谶:一、「美政府将大约1万枚罚没自丝绸之路的BTC转入了交易所」,二、「前两次每次(转入操作)都引起了5%左右的回撤。」今早一看好嘛,BTC高开低走,从59.7k回落到最低56k一线。

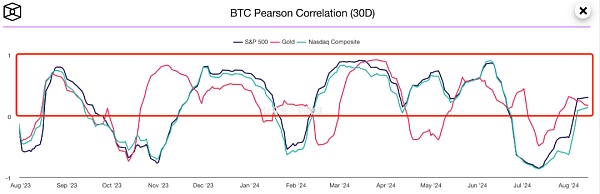

昨晚内参教链还拉了个BTC与黄金、标普500和纳指的30日皮尔逊相关系数的图线。所谓皮尔逊相关系数(Pearson Correlation),就是协方差(Covariance)与标准差(Standard deviation)的商。相关系数等于1时,为完全正相关;相关系数等于-1时,为完全负相关;相关系数越接近0,相关度越弱。

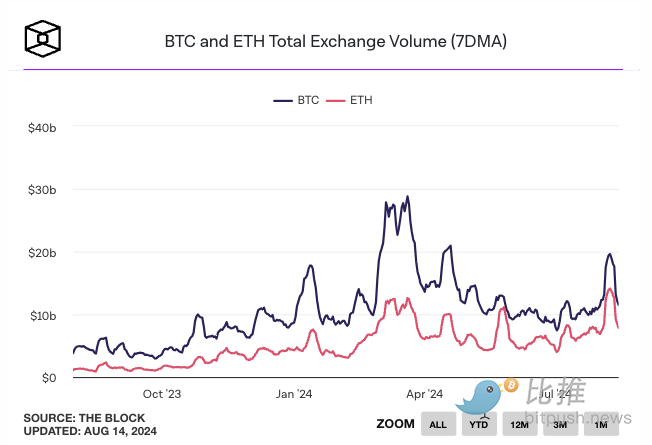

教链拉这个图线出来,是为何回应关于BTC近期走势好似纳指的问题。通过数据的计算,我们可以看到,其实二者并非一直正相关;目前也并不是相关性较强的时期。

有些反直觉。我们的眼睛很多时候会欺骗我们,这时候就往往需要借助于数学和统计分析的工具,来帮助我们获得更客观、真实的图景。

关于BTC跟随美股的说法,教链依稀记得大概是从2021年起甚嚣尘上的。从那时起,教链就时不时地会在文章和内参里提一句,BTC长期并不会和美股强相关,所有观察到的相关性都只是短期的暂时现象。

奈何太多人还是会凭自己的裸眼观察,和并不可靠的记忆力,来轻易得出BTC和美股相关的结论。当然,由于这种谬误实在过于常见和根深蒂固,以至于无论如何科普也不可能消除,所以这个认知差异或许足以构成投资上的劣势,从而让克服这一偏见的人,可以从他们身上赚走超额利润。

日前,Uniswap Labs的顾问、哥本哈根商学院的研究者、Circle的研究员联合发表了一篇研究论文,题目叫做《是什么驱动了加密资产的价格?》[1]。

说是加密资产,其实论文主要研究的对象就是BTC。毕竟,其他山寨死得太快,根本就没有足够充足和连续的数据可供研究。

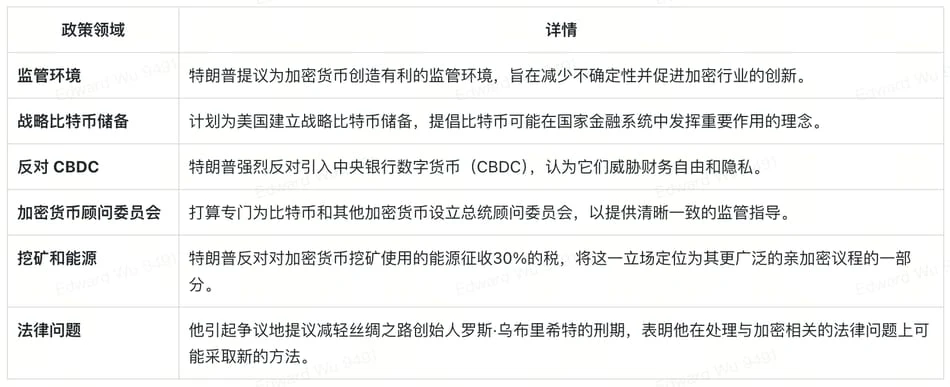

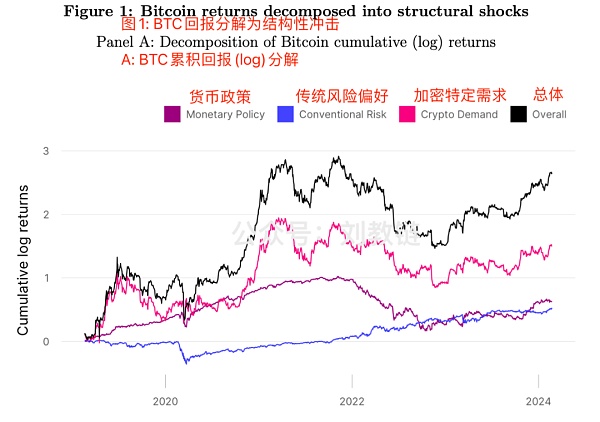

论文采用向量自回归模型(VAR),对三个主要的价格冲击因素进行了分析:

1. 传统货币政策的冲击 —— 其实主要就是美联储的货币政策,比如扩表缩表、加息降息

2. 传统风险偏好的冲击 —— 这个主要就是美股;通常认为,美股涨,反映出市场风险偏好上升,美股跌,风险偏好下降;而美元黄金则相反,反映出避险偏好

3. 加密特定需求的冲击 —— 对加密资产本身的独特风险偏好,与其他资产无关

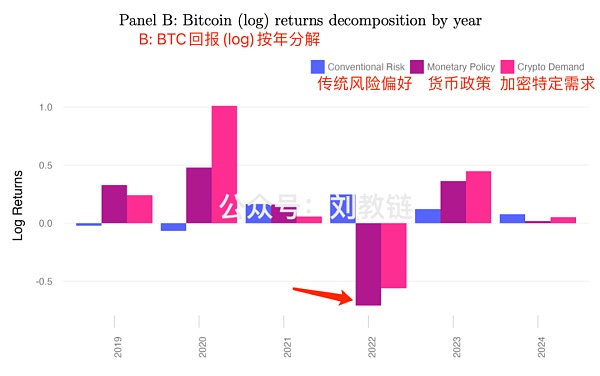

研究再一次揭示,BTC价格驱动因素中,加密特定需求冲击是影响最大的,其次是传统货币政策冲击,偶尔也会造成很大影响(比如2022年下半年),影响最小的,反而是传统风险偏好冲击,也就是美股相关因素。

从图中可以很明显看到,美股相关的风险偏好因素对BTC价格的驱动力是最弱的,其次是宏观货币政策,最强驱动力还是加密特定需求。

从图中可以很明显看到,美股相关的风险偏好因素对BTC价格的驱动力是最弱的,其次是宏观货币政策,最强驱动力还是加密特定需求。

这个研究结论无意中佐证了教链内参的内容安排,还是蛮科学合理的。在每期教链内参中,教链会以加密行业的独特信息为绝对重心和主体,加以分析、研判和点评;其次关注的焦点,也是每期内参的第一部分,会汇编报告最新的宏观因素,主要是美联储的货币政策、美元指数、黄金等;偶尔,会提及一些关于美股的信息,基本上频次不高。

通过该研究,我们还可能看到,为什么要关注美联储的货币政策。因为宏观风险冲击,在个别时候也会成为最强驱动因子。比如2022年下半年:

回顾2022年下半年,美联储以史无前例的速度快速加息,叠加缩表,造就了BTC跌破“2017前高”2万刀、最低探底16k的壮举!

从这次的研究来看,其主要的“罪魁祸首”,虽与加密市场本身去杠杆因素,如Luna/UST暴雷、FTX破产等因素有关,但最大的影响者,还是美联储的快速紧缩。

如此说来,当今年下半年美联储行将结束紧缩周期,重新开启宽松周期之后,BTC的下一个大牛市,是不是已经跃然纸上了呢?

据美SEC文件最新披露,高盛、摩根士丹利等美国大资管机构都已经纷纷建仓贝莱德现货BTC ETF产品,积极布局接下来的加密牛市了。

随着贝莱德等机构的BTC ETF成功上市,美国政府转向加密友好,加密特定需求这个驱动因素,也将对于牛市的推波助澜,起到重要的作用。

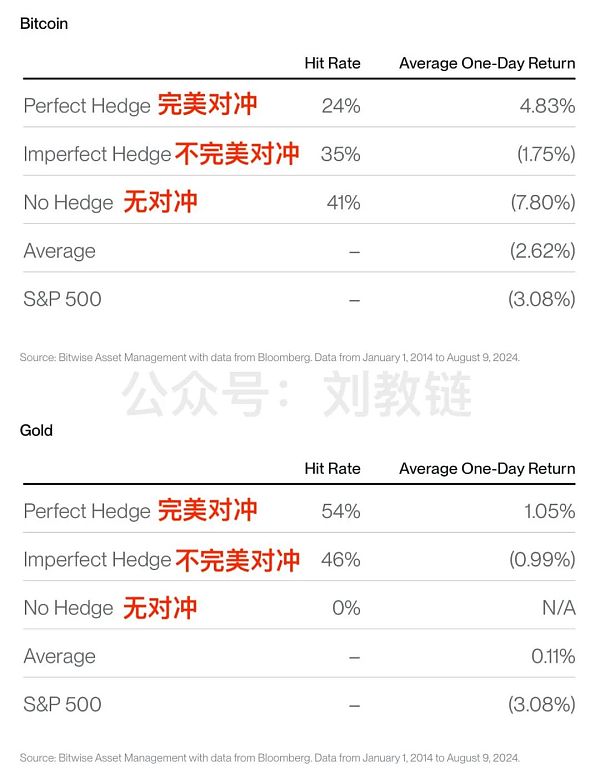

Bitwise高级投资策略师Juan Leon说[2],对长期投资者而言,当美股清算暴跌时,是逢跌加仓BTC(而不是黄金)的绝佳时机。

他分析了BTC和美股的相关性表现,得出如下两个结论:

一、BTC不是美股很好的短期对冲工具。

意思是说,当美股下跌时,BTC并不总是会上涨,从而表现出避险特征。有时候,它会不动;有时候,它也会下跌。

这一回顾其实很符合上面教链介绍的研究结论,即BTC和美股的短期相关性其实很低。

从上表数据看来,相比而言,黄金反而更像是美股的一个短期对冲工具。

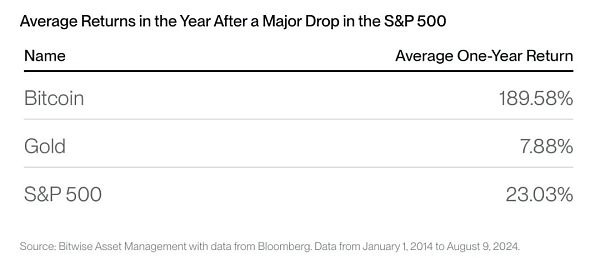

二、拉长时间,逢跌加仓BTC总是会给你惊喜。

比如,每当标普500回撤超过2%,就加仓BTC,持有一年后的平均回报率可达惊人的近190%。而对黄金实施同样的逢跌加仓策略,一年期平均回报率只有区区不到8%,甚至还不如加仓标普500指数本身的23%。见下表:

朋友们都知道“逢跌加仓”。只不过,原意的逢跌加仓是指逢BTC暴跌时额外补加仓位。看了Juan Leon的分析,教链得到一个启发,原来还可以逢美股暴跌时,加仓BTC,这样来把八字诀之逢跌加仓变成一个对冲策略。

从这个角度讲,BTC可以看作是美股的长期对冲。

– [1] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4910537

– [2] https://x.com/singularity7x/status/1823367443865014630