Web3的浪潮正以惊人的速度重塑数字世界的格局。在这场变革中,生态构建已然成为决定项目成败的关键因素。那些能够打造出繁荣、开放、互联生态系统的平台,正在Web3的竞技场上脱颖而出,INTO 就是其中的一员。作为Web3社交领域的新秀,INTO 不满足于仅仅成为一个社交平台,而是志在打造一个全方位的Web3生态系统,有望成为Web3时代的标配基础设施。

一、生态构建是Web3发展的关键

在Web3的世界里,生态构建已经成为项目成功的关键。这背后,有着深刻的行业逻辑和技术根源。

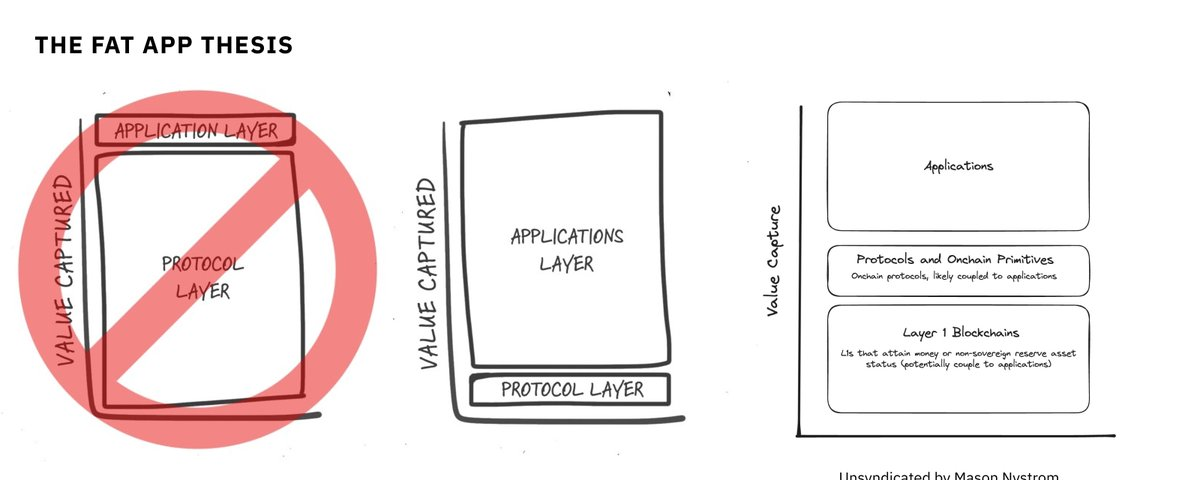

首先,从价值创造的角度来看,Web3正在重新定义互联网的价值链。在Web2时代,价值主要由平台创造和获取,用户只是被动的消费者。但在Web3时代,每个参与者都是价值的创造者。通过区块链技术,用户的每一次互动、每一份贡献都可以被精确记录和量化。这意味着,价值不再集中在少数几个中心化平台手中,而是分布在整个生态系统中。因此,只有构建一个完整的生态,才能真正释放Web3的价值潜力。

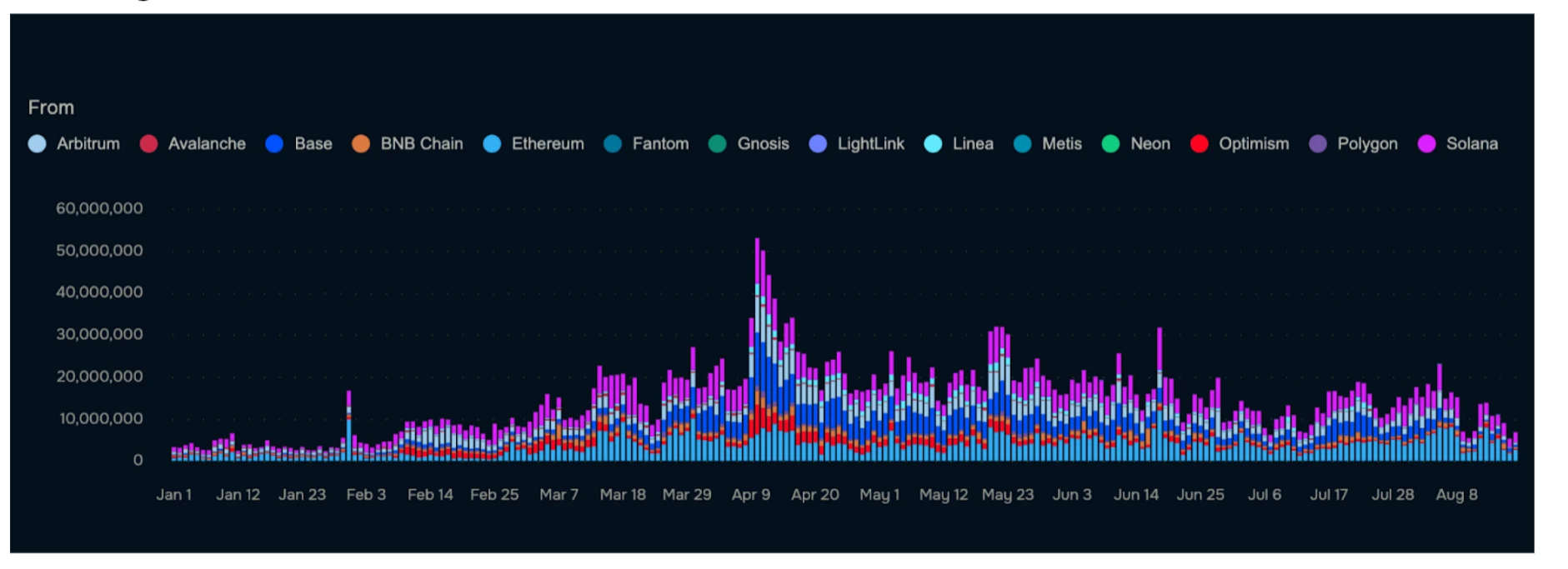

其次,从技术架构的角度来看,Web3的去中心化特性决定了单一应用难以独立存在。在Web3世界中,不同的应用和服务是高度互联和相互依存的。例如,一个社交应用可能需要依赖去中心化存储来保存用户数据,需要依赖去中心化身份系统来验证用户身份,需要依赖去中心化金融系统来实现价值交换。这种高度的互操作性,要求项目必须以生态思维来设计和发展。

再次,从用户体验的角度来看,Web3需要通过生态构建来弥补当前的使用门槛。不可否认,目前Web3应用的使用门槛还相对较高,普通用户可能需要面对复杂的钱包操作、高昂的 gas 费等问题。而通过生态构建,可以将这些复杂性封装在底层,为用户提供更加流畅、直观的体验。只有这样,Web3才能真正实现大规模应用。

最后,从竞争格局的角度来看,生态构建是Web3项目建立护城河的有效方式。在Web3的世界里,单一功能很容易被模仿和超越。但一个完整的生态系统,却能形成强大的网络效应和用户粘性。用户一旦深度参与到一个生态中,就会形成高昂的迁移成本,这为项目提供了持续的竞争优势。

二、数字身份、SocialFi、DAO 的三位一体

INTO 的生态构建战略,可以概括为“数字身份、SocialFi、DAO 治理”的三位一体架构。这三个维度相互支撑、相互促进,共同构成了 INTO 独特的Web3社交生态。

首先,INTO 通过创新的数字身份系统重塑了Web3社交的基础。在 INTO 的生态中,每个用户都拥有一个基于 SBT(灵魂绑定代币)技术的独特数字身份。这个身份不仅包含用户的基本信息,还记录了用户的社交关系、信用评分、贡献度等多维度数据。目前,INTO 已经为近百万用户颁发了 SBT,这些数字身份成为用户在Web3世界中的“通行证”。通过这种方式,INTO 不仅解决了Web3匿名环境下的信任问题,还为后续的金融和治理活动奠定了基础。例如,用户可以基于自己的 SBT 申请去中心化贷款,参与 DAO 投票,甚至在元宇宙中创建自己的虚拟形象。

其次,INTO 引入了 SocialFi(社交金融)的创新概念,将社交与金融完美融合。在 INTO 的生态中,社交不再仅仅是交流,更是一种价值创造的过程。用户可以通过发布内容、参与讨论、完成任务等方式获得代币奖励。这些代币不仅可以在平台内部使用,还可以在更广泛的Web3生态中流通。INTO 还设计了多层次的激励机制,如创作者基金、生态建设者奖励等,以吸引和留住优质用户。这种“社交赚取”的模式,不仅极大地提高了用户参与的积极性,还为整个生态注入了持续的经济动力。例如,一个普通用户可能通过日常社交互动赚取代币,然后用这些代币参与 INTO 生态中的 DeFi 项目,实现资产增值。

最后,INTO 正在积极引入 DAO(去中心化自治组织)机制,实现真正的社区自治。在 INTO 的生态中,重大决策不再由中心化的团队独断,而是由整个社区共同决定。每个代币持有者都有权参与提案和投票,影响平台的发展方向。INTO 还设计了分级治理的机制,既保证了决策的民主性,又确保了执行的效率。例如,用户可以通过投票决定新功能的开发优先级,代币的分配方案等。这种去中心化的治理方式,不仅增强了社区的凝聚力,也确保了平台的发展方向始终与用户利益保持一致。

通过这三个维度的协同,INTO 正在构建一个自给自足、自我进化的生态系统。在这个生态中,数字身份为所有互动提供信任基础,SocialFi 激发用户持续参与的动力,DAO 治理确保生态的长期健康发展。这三者相互支撑、相互促进,形成了一个正向循环的生态闭环。

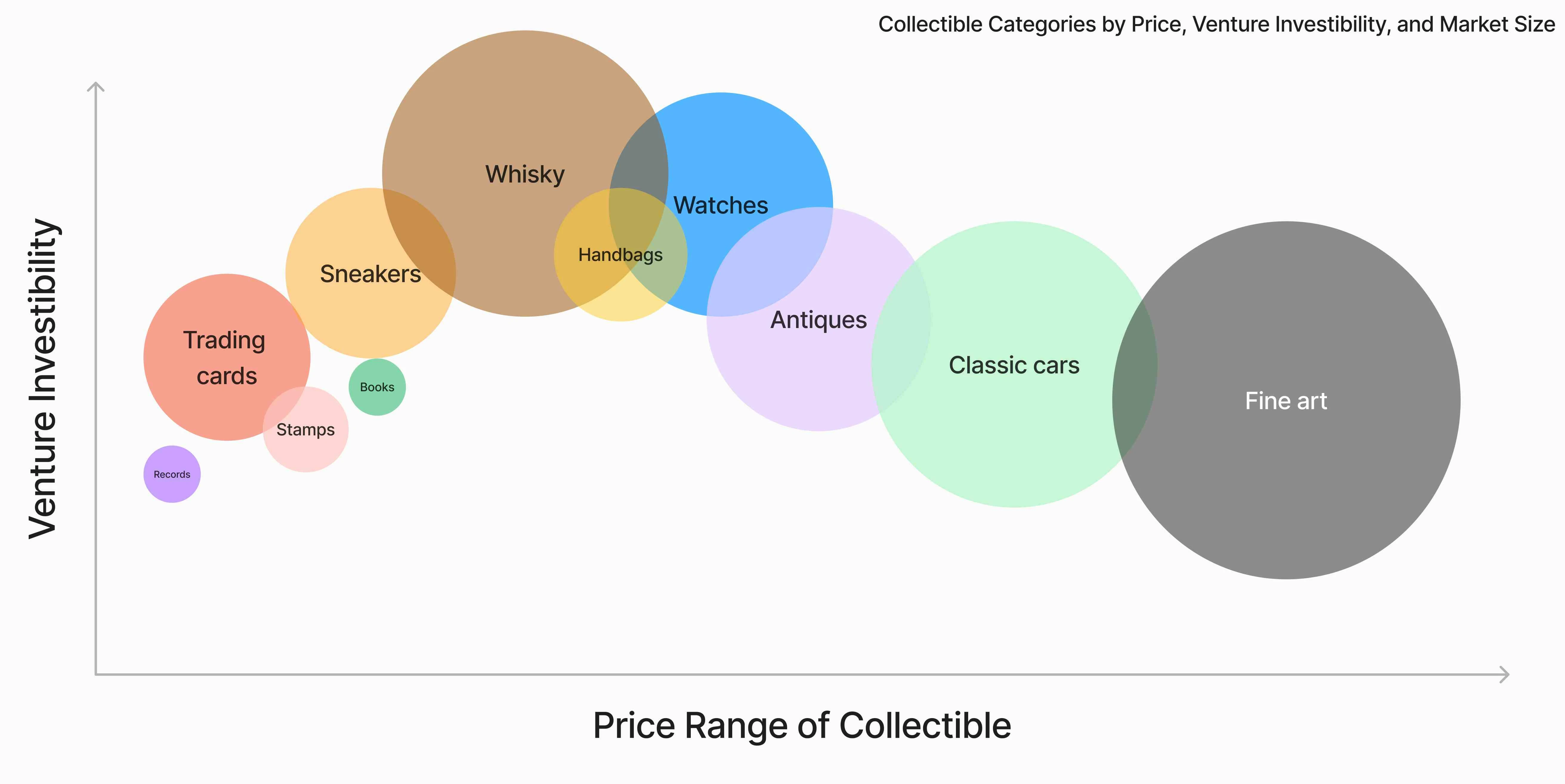

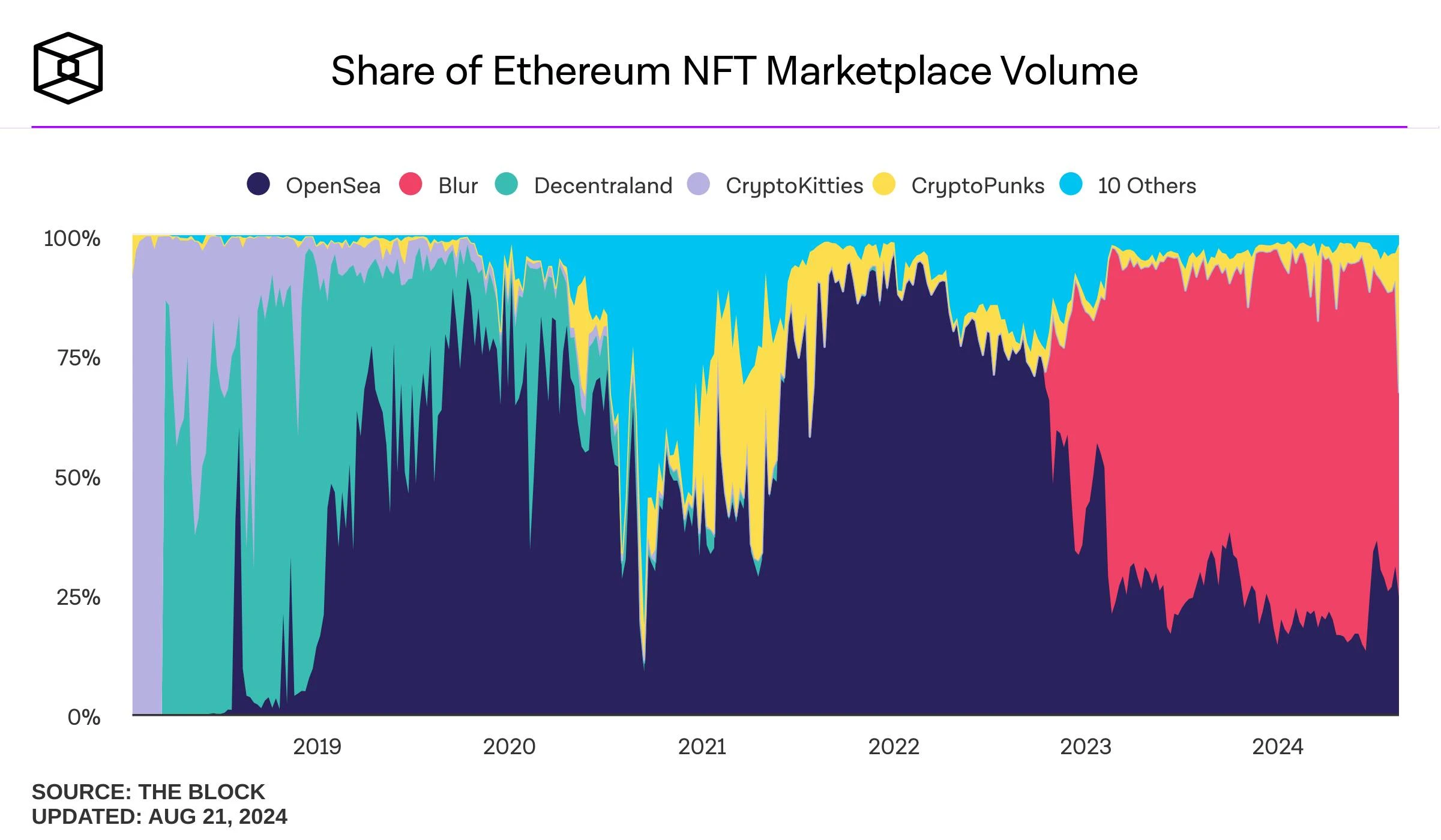

更重要的是,INTO 的生态并不是一个封闭的系统。INTO 正在积极与其他Web3项目展开合作,如 DeFi、NFT、链游等,构建一个开放、互联的大生态。通过这种开放性的生态策略,INTO 不仅扩大了自身的边界,也为用户提供了更多的可能性。

三、技术、机制、文化的三管齐下

INTO 要实现其雄心勃勃的生态构建计划,需要在技术、机制和文化三个层面同时发力。这三个维度的协同,构成了 INTO 生态构建的实施路径。

在技术层面,INTO 充分利用了Web3的前沿技术,为生态构建提供坚实的基础。首先,INTO 采用了高性能的区块链底层,确保了大规模用户参与时的系统稳定性和交易效率。其次,INTO 引入了零知识证明等隐私计算技术,在保护用户隐私的同时,实现了数据的可信计算和共享。再次,INTO 还开发了智能合约自动化执行系统,让复杂的生态规则能够透明、高效地落地。最后,INTO 通过跨链桥接技术,实现了与其他公链和应用的互操作,大大提升了生态的开放性和可扩展性。这些技术创新,为 INTO 的生态构建提供了强大的技术支撑。

在机制层面,INTO 设计了一套完整的激励和治理体系,确保生态能够持续良性运转。首先,INTO 推出了多层次的用户激励计划,包括社交赚取、创作者激励、生态建设者奖励等,让不同类型的用户都能找到适合自己的参与方式。其次,INTO 建立了动态的代币经济模型,通过通缩机制和质押机制,平衡代币的供需关系,保证代币价值的长期稳定。再次,INTO 还引入了分级治理的 DAO 机制,既保证了决策的民主性,又确保了执行的效率。这些精心设计的机制,共同构成了 INTO 生态的运行规则,为生态的长远发展提供了制度保障。

在文化层面,INTO 致力于培养一种新型的Web3社交文化,为生态构建提供持久的动力。首先,INTO 通过教育和引导,帮助用户建立正确的Web3理念,理解去中心化和通证经济的深刻含义。其次,INTO 鼓励用户积极参与生态建设,培养他们的主人翁意识和责任感。再次,INTO 还通过各种社区活动和激励机制,营造一种开放、创新、协作的氛围,让用户真正感受到Web3的魅力。这种文化建设,不仅增强了用户对平台的认同感和归属感,也为生态的长期可持续发展奠定了文化基础。

通过技术、机制、文化的三管齐下,INTO 正在将生态构建的理念转化为现实。在这个过程中,INTO 不仅仅是在构建一个平台,更是在培育一个生态,塑造一种文化。

综合来看,INTO 的生态构建实践,为我们展示了Web3的一种全新可能。它不仅仅是一个社交平台的进化,更是一种数字社会组织形态的革新。在 INTO 的世界里,每个人都拥有自主的数字身份,每次互动都创造价值,每个决策都由社区共同作出。