2022 年回顾

2022 年的区块链行业可以说是日新月异,变化多端的一年。在这一年中,以太坊从 POW 转向 POS 进入 2.0 时代,Layer 2 和新公链的逐步成长给市场带来了新鲜血液,而 Terra、三箭资本和 FTX 相继暴雷也给行业带来了地震级影响,辉煌了很久的 NFT 市场也迎来了萎靡。

不管这些变化是好是坏,对于黑客来说都是新鲜的,他们一如既往地寻找新的机会,不放过任何一个空隙不断进行攻击,攻击的手段也是持续创新。这致使市场信心越发萎靡。如果不能从这些攻击事件中吸取教训, 2023 年的区块链还会出现更多的困难和挑战。

请跟随 知道创宇区块链安全实验室 的视角一起回顾 2022 区块链安全生态以及各月份的典型安全事件。

区块链安全生态速览

总数据情况

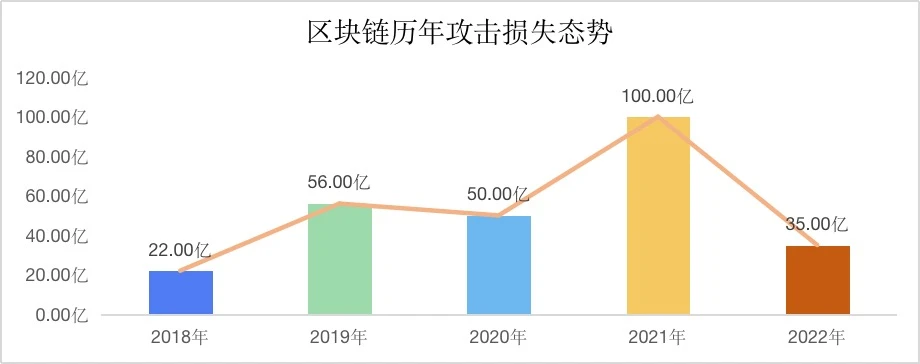

据 知道创宇区块链实验室【被黑事件档案库】不完整统计, 2022 年区块链可供查询的相关安全事件约为 427 起,造成的直接损失约 35.2 亿美元。除去因市场动荡造成的损失以外, 2022 年安全事件数量相比于 2021 年增加了约 37.3 %,但损失金额相比 2021 年损失的 100 亿美元下降了约 64.8% 。

历年损失态势

对比往年数据,安全事件数量虽然明显上涨,但损失金额却下降较多,这或许与整个行业大环境的低迷有关,否则损失金额将会增加更多甚至超越2021 年。

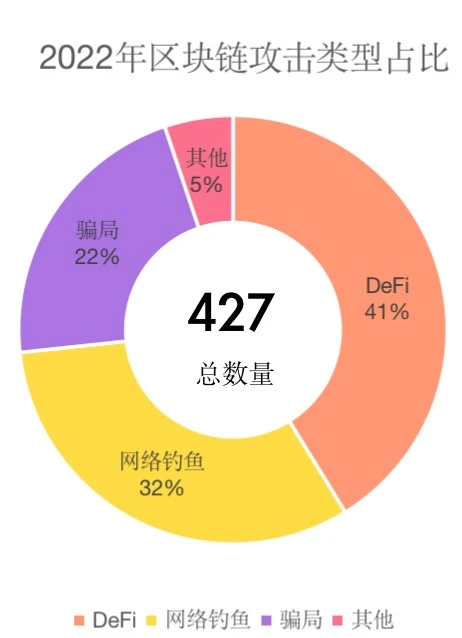

在安全事件方面,我们依旧采取月报形式分阶段统计整理给大家。主要使用了 4 个纬度来进行统计,分别是 DeFi 安全类型事件、骗局安全类型事件、网络钓鱼安全类型事件、其他安全事件类型。其中本年以 DeFi 安全类型事件尤为突出,总占比达到了 41% 。

在安全事件方面,我们依旧采取月报形式分阶段统计整理给大家。主要使用了 4 个纬度来进行统计,分别是 DeFi 安全类型事件、骗局安全类型事件、网络钓鱼安全类型事件、其他安全事件类型。其中本年以 DeFi 安全类型事件尤为突出,总占比达到了 41% 。

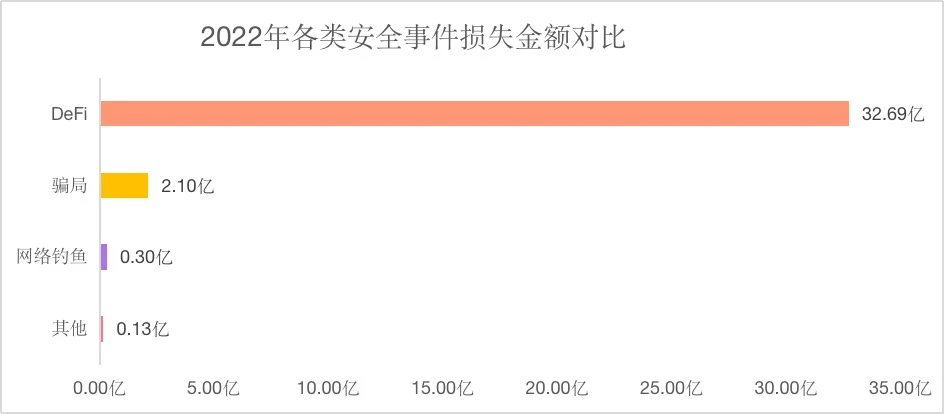

2022 年事件类型资金损失统计

在资金损失方面,DeFi 安全类型事件损失最多,超 32 亿美元。其次为骗局安全类型事件,损失约 2.1 亿美元。DeFi 安全事件发生数量多、损失大。但对于我们普通用户来说,相对于Defi 安全事件,骗局安全类型事件对我们所造成的经济损失其实是更加惨重。

(Ps:骗局安全类型事件造成的原因主要有 Owner 权限过大、初始给 Owner 代币过多、合约可升级、DAO 比例操控等等项目方的问题。所以,对于项目方的背调则变得至关重要。)

重大安全事件时间轴

下面是我们为大家梳理的今年损失较为严重的一些安全事件,对于这些项目,大家可以详细了解事件背景、事件经过、时间损失以及整理经验教训,防止在同一类型事件上栽跟头。

典型安全事件回顾

损失金额最大

-

关键词:损失金额最大、跨链桥、私钥被盗

-

事件描述:3 月 29 日,Axie Infinity 侧链 Ronin 发文表示验证者节点遭入侵, 17.36 万枚 ETH 和 2550 万 USDC 被盗,总金额约合 6.15 亿美元。

-

事件评价:验证节点私钥被盗,黑客用私钥伪造提款,开发商和合作伙伴缺少对跨链桥的关注,反应过于缓慢。

行业影响最大

-

关键词:行业影响最大、稳定币脱锚

-

事件描述:5 月 12 日,Terra 生态的原生算法稳定币 UST 因资本围猎和债务危机,出现 UST 严重脱锚事件,导致 Luna 暴跌,损失高达 410 亿美元。

-

事件评价:攻击者利用 UST-3 Crv 池撤资间隙展开攻击,长期的稳定币脱锚使得用户失去信心,大量资金出逃。虽然不是典型的攻击事件,但对于行业造成的影响过于深远。

骗取金额最大

-

关键词:跑路骗局、代币价格暴跌

-

事件描述:10 月 24 日,Freeway 项目方删除了官方名单并且实施了 Rug Pull,涉及金额或超 1 亿美元。

-

事件评价:骗取金额数量巨大,代币 24 小时内下跌超过 80% 。

钓鱼金额最大

-

关键词:网络钓鱼、恶意代币

-

事件描述:7 月 12 日,黑客通过钓鱼攻击在 Uniswap V3 上窃取 7500 ETH,协议本身并无安全问题。损失约为 810 万美元。

-

事件评价:攻击者发送恶意代币「UniswapLP」进行钓鱼,授权操作需要谨慎。

典型闪电贷攻击

-

关键词:闪电贷、重入攻击

-

事件描述:4 月 30 日,Rari Capital 在 Fuse 上的资金池遭到黑客闪电贷加重入攻击,被盗资金约 28380 ETH,约合 8034 万美元。

-

事件评价:ERC 721/ERC 1155 相关重入攻击变得频发,对于逻辑和鉴权更需要仔细检查。

2022 年总结

破而后立,晓喻新生。

2022 年,注定会在区块链历史上写下浓墨重彩的一笔,纵览 2022 年,是加密货币有史以来最动荡的年份,有喜有悲,那些曾经主流的项目、机构亦或是某些人,崩塌只是在一瞬间。

加密货币领域以 Luna/UST 的崩盘为起点进入了漫长的寒冬,但是安全事件的数量却居高不下,创新攻击手法更是屡见不鲜。DeFi 项目的安全性更需要安全公司认真的进行审计,跨链桥的安全性在今年变得尤为突出,频发的骗局跑路安全事件也提醒着人们要擦亮双眼看清每一个项目,不要被高收益或者空中楼阁的生态所欺骗,当然了,网络钓鱼安全事件也是不容忽视的地方,不要随意点击恶意链接,也不要随意授权给他人,保护好我们钱包的安全。行业的安全需要用户和专业人士的共同努力。

光阴易逝,岂容我待。捱过了困难的 2022 年,接下来就让我们一起期待 2023 年区块链行业的百花齐放吧!